Der Anstieg der Direktbuchungen über Online-Reisebüros

Trends im Hotelvertrieb in EMEA und APAC

von 2017 bis 2020

Im Anschluss an unsere weithin verbreitete Studie über die Verteilungslandschaft in Europa bis 2018 wollten wir die Studie aktualisieren und die Region Asien-Pazifik* einbeziehen, um zu vergleichen und zu sehen, ob die Trends global oder regional sind.

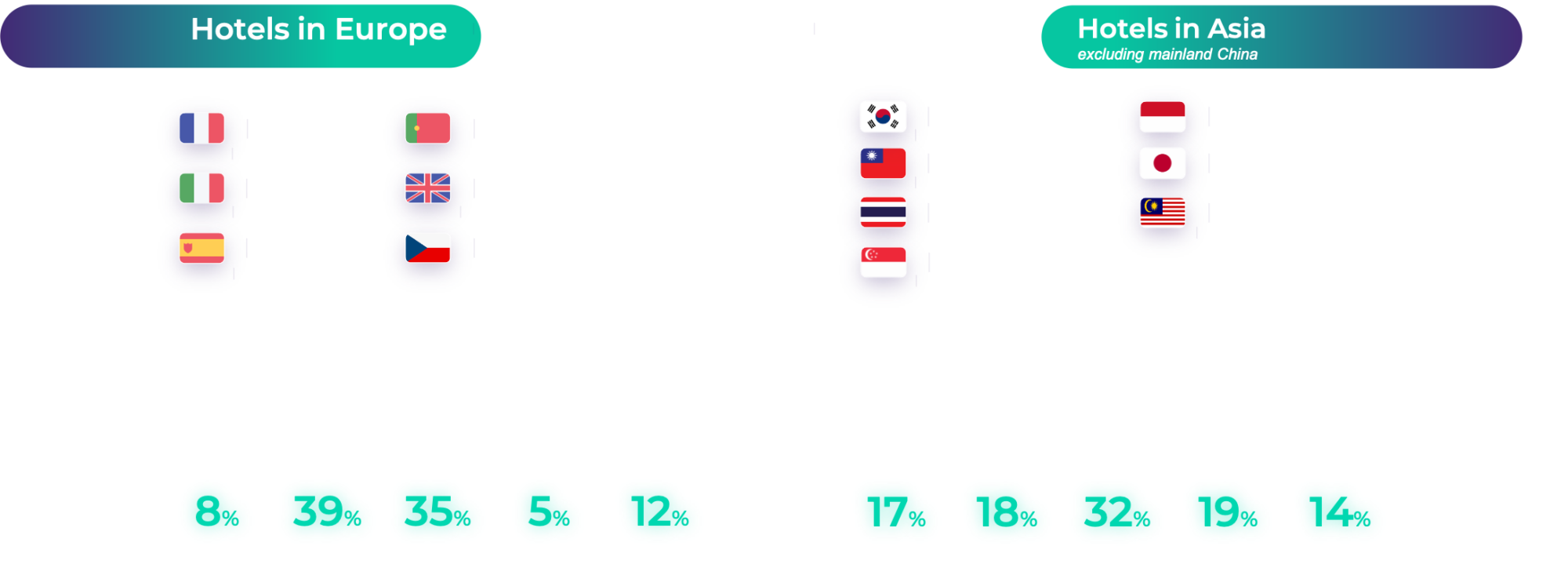

Wir haben Informationen von über 3.400 Hotels in Europa und 450 Hotels im asiatisch-pazifischen Raum* gesammelt, um zu verstehen, wie sich die Hotelvertriebslandschaft entwickelt. Die Studie konzentriert sich auf die letzten drei vollständigen Jahre (2017 bis 2019) und unter Berücksichtigung des tiefgreifenden Wandels, unter dem unsere Branche gelitten hat – sie umfasst das Jahr 2020, das in drei Abschnitte unterteilt ist (weitere Einzelheiten siehe Abschnitt zur Methodik).

Die wichtigsten Ergebnisse

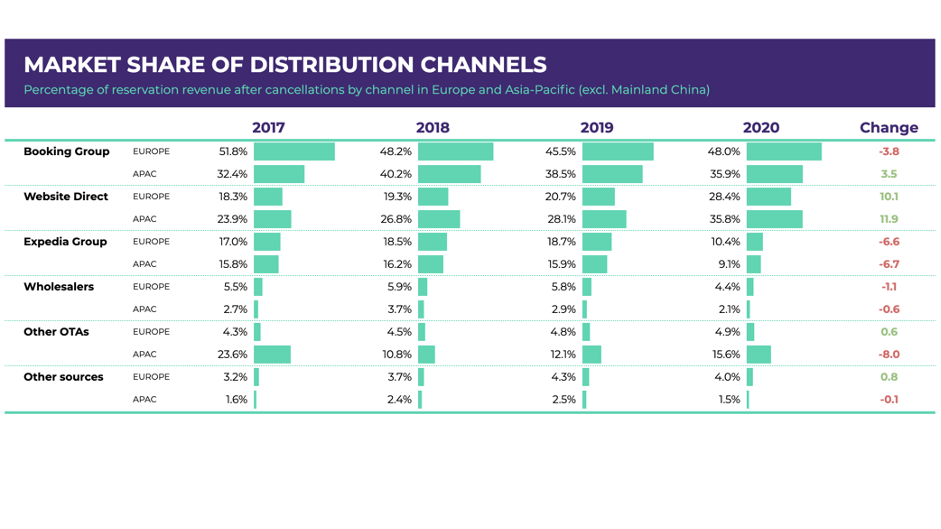

1- Die Einnahmen aus Direktbuchungen auf Webseiten sind sowohl in Europa als auch im asiatisch-pazifischen Raum seit 2017 stetig gewachsen und haben sich 2020 um insgesamt 10 Prozentpunkte erhöht.

2- Online-Reisebüros haben in Europa und im asiatisch-pazifischen Raum zwischen 2017 und 2020 durchschnittlich 10 Prozentpunkte ihres Marktanteils verloren.

3- Dieser Verlust der Online-Reisebüro-Marktanteile ist darauf zurückzuführen, dass die Booking-Gruppe zwischen 2017 und 2019 Marktanteile verlor und 2020 durch den Zusammenbruch von Expedia – das einen 60-prozentigen Marktanteilsverlust erlitten hat – zu Vorteilen bei den Direktbuchungen sowie der Booking-Gruppe führte.

4- Die starken Ähnlichkeiten zwischen Europa und dem asiatisch-pazifischen Raum deuten darauf hin, dass diese Trends nicht isoliert auf europäische Hotels oder ein kleines Segment beschränkt sind, sondern auf globale Tendenzen im Hotelvertrieb hinweisen.

Zusätzliche Erkenntnisse

- Seit den Lockdowns ist der Marktanteil der Booking.com-Gruppe in Europa auf über 53% gestiegen.

- Im Zeitraum von Juni bis September 2020 hat sich der asiatisch-pazifische* Raum auf 45% Direktvertrieb verlagert und ist damit der wichtigste Kanal in der Region.

- Im Allgemeinen haben Hotels im asiatisch-pazifischen Raum* einen ausgewogeneren Vertriebsmix als in Europa.

- Aufgrund der Pandemie sind die Stornoquoten im Jahr 2020 im Vergleich zu 2019 um durchschnittlich 10 Punkte gestiegen.

- Die direkten Einnahmen aus Webseiten sind nach wie vor der Kanal mit der niedrigsten Stornoquote.

Methodik

Für diese Studie wählten wir eine konsistente Stichprobe von D-EDGE-Hotelkunden aus den Jahren 2017 bis 2020 aus, die über den ausgewählten Zeitraum eine gleichmäßige Verteilung der Vertriebskanäle aufwiesen.

Für 2020 haben wir das Jahr in drei Phasen unterteilt:

- Phase 1 umfasst die Monate Januar und Februar, bevor die Pandemie ausbrach

- Phase 2 läuft von März bis Mai, was der ersten Welle des globalen Lockdowns entspricht

- Schließlich läuft Phase 3 von Juni bis September, die Phase der unsicheren Wiedereröffnungen und der vorsichtigen Erholung

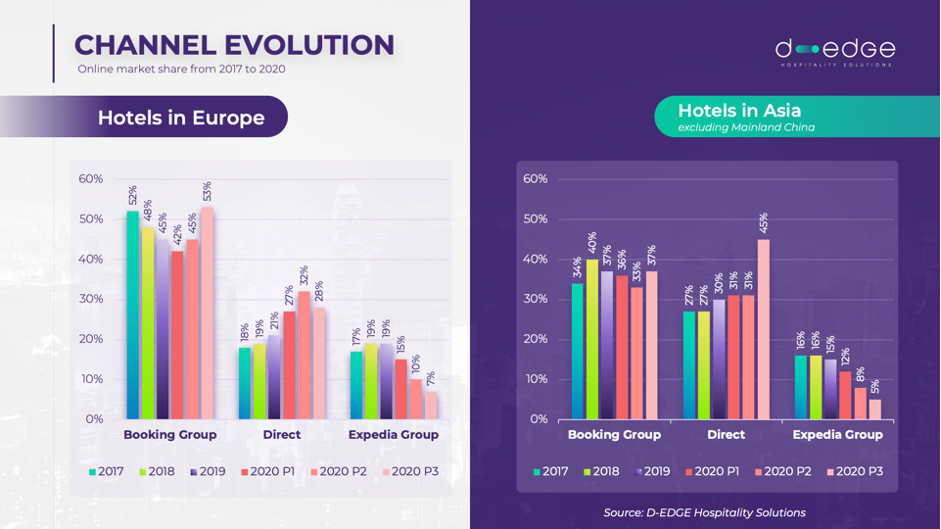

Die Trends bei den Vertriebskanälen wurden 2020 umgekehrt

Es ist zwar statistisch nicht möglich, die Marktanteilsveränderungen der vergangenen Jahre mit dem Jahr 2020 zu vergleichen, aber wenn man diese beiden Zeiträume nebeneinander betrachtet und den asiatisch-pazifischen* Raum mit Europa vergleicht, dann lassen sich einige interessante Trends hinsichtlich der Veränderungen erkennen, die sich aus der Pandemie 2020 ergeben haben, und wie sie sich zu den Durchschnittswerten der Vergangenheit verhalten.

Europa sah in Phase 3 des Jahres 2020 einen Anstieg des Marktanteils der Booking.com-Gruppe – hauptsächlich auf Kosten von Expedia, während Direktbuchungen auf Webseiten an Zugkraft gewannen und zum führenden Kanal in Asien wurde*.

Wir bei D-EDGE glauben, dass die Gründe dafür mit der gelockerten Stornopolitik von Booking.com und ihrer Marktposition für „kostenlose Stornierungen“ zusammenhängen, die ihnen eine starke Position unter den aktuellen Marktbedingungen verschaffen.Was Expedia betrifft, so geht man davon aus, dass ihre Stärke in Europa sehr stark auf die Bündelung von Flügen und Hotels und das Aushandeln von Deals ausgerichtet war. Nach dem Lockdown ist dies offensichtlich ein viel schwierigeres Verkaufsargument geworden.

Hotels in der asiatisch-pazifischen* Region haben im Jahr 2020 eine ähnliche Entwicklung erlebt, wobei Direktbuchungen auf Webseiten zur Haupteinnahmequelle im Online-Bereich wurden und die Booking.com-Gruppe in einer ähnlichen Größenordnung blieb. Ähnlich wie in Europa hat Expedia im Vergleich zu früheren Niveaus am meisten an Marktanteilen verloren.

Es ist wichtig, darauf hinzuweisen, dass, wie im Abschnitt „Methodik“ gezeigt, das Buchungsvolumen im Jahr 2020 viel geringer ist und eine ganz andere demografische Entwicklung darstellt als frühere Durchschnittswerte. Die durchschnittlichen Trends sind jedoch von großem Interesse, um zu verstehen, wie sich die Erholung vollziehen wird.

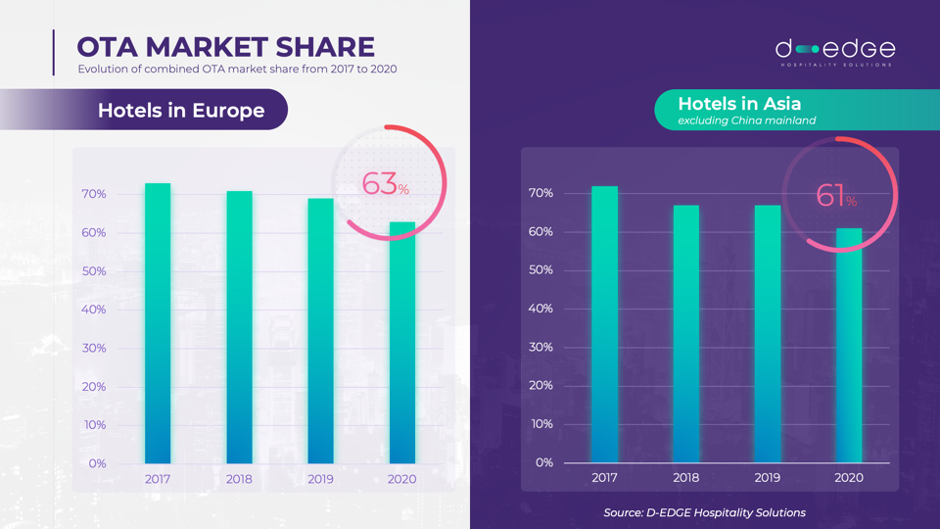

Online-Reisebüros dominieren, aber der Wachstumstrend ist negativ

Während sowohl in Europa als auch im asiatisch-pazifischen Raum* ein negatives Wachstum zu verzeichnen war, ist der Marktanteil der Online-Reisebüros in beiden Märkten die dominierende Quelle für Online-Einnahmen. Mit einem Marktanteil von 63% in Europa und 61% im asiatisch-pazifischen Raum zeigen die Ähnlichkeiten in beiden Regionen einen Trend, der wahrscheinlich global ist.

In beiden Regionen hat der Online-Vertrieb in den letzten drei Jahren zugenommen. Im Jahr 2019 verzeichnete die Region Asien-Pazifik* ein Wachstum von 35% im Online-Vertrieb (alle Online-Kanäle zusammengenommen) im Vergleich zu 2017 (über dieselben Hotels und Vertriebskanäle). Das europäische Wachstum im gleichen Zeitraum war mit 17% von 2017 bis 2019 nicht so groß.

Ein genauerer Blick auf die verschiedenen Kanäle zeigt, dass die Direktbuchung über Webseiten den Online-Reisebüros Marktanteile abgenommen hat. Dieser Trend beschleunigte sich im Jahr 2020, was sich möglicherweise durch den Rückgang der Werbung durch Online-Reisebüros erklären lässt, während Direkbuchungen über Webseiten das Niveau der Online-Werbung aufrechterhielt. Wenn Online-Reisebüros ihre Werbebudgets kürzen, rangieren organische Ergebnisse für Hotels in Suchmaschinen höher, was zu Verkäufen auf Hotel-Webseiten führt.

Wir haben eine Zunahme der Kunden festgestellt, die eine direkte Beziehung zu Hotels wünschen. Gerade in Zeiten unsicherer Restriktionen und sich schnell ändernder Vorschriften bevorzugen die Gäste den direkten Kontakt zu ihren Hotels.

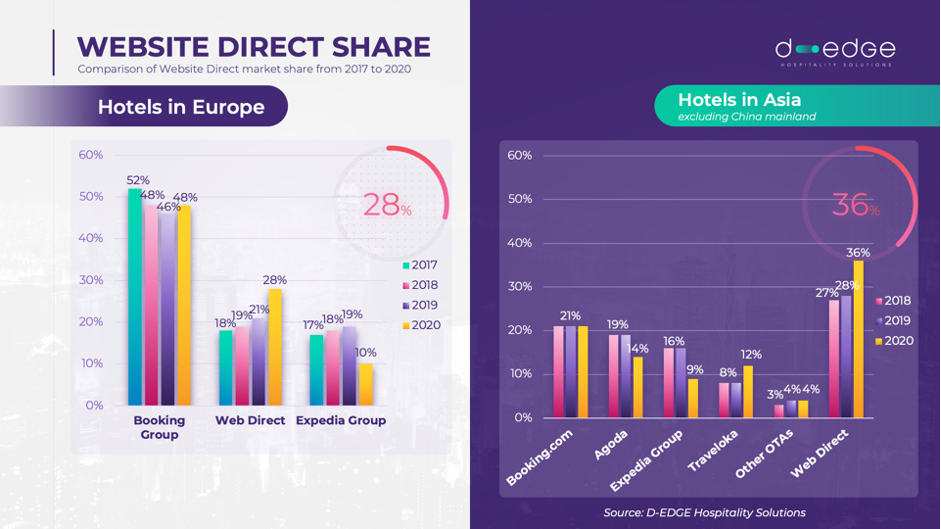

Direktbuchungen auf Webseiten: Ein steigender Trend

Sowohl Europa als auch der asiatisch-pazifische Raum geben die Einnahmen aus Direktbuchungen über Webseiten als zweitgrößte Online-Umsatzquelle an (in der asiatisch-pazifischen Region ist es die größte, wenn man die Einnahmen der Booking.com-Gruppe segmentiert) und verzeichnen seit mehreren Jahren ein stetiges Wachstum. Allerdings führt der asiatisch-pazifische Raum im Jahr 2020 mit 8 Punkten mehr als Europa.

Der signifikante Zuwachs im Jahr 2020 bei den Direktbuchungen auf Webseiten für diese Studie lässt sich zum Teil dadurch erklären, dass die Studie nur D-EDGE-Kunden zählt, für die wir trotz der Pandemie weiter geworben haben.

Wie auch in unserer früheren Studie über Trends in der Hotelwerbung behandelt, tragen verstärkte Werbung und die Optimierung der Werbeausgaben auf einer größeren Anzahl von Kanälen zur Vervielfachung der Einnahmen aus Direktbuchungen auf Webseiten bei.

Die Einnahmen aus Direktbuchungen auf Webseiten verteilen sich in Europa recht gleichmäßig auf die einzelnen Hotelkategorien, wobei jedoch der Anteil der Hotels des gehobenen und Luxussegments etwas höher ist (Vier-Sterne-Hotels mit 21% und Fünf-Sterne-Hotels mit 24%) als der der Hotels der Mittel- und Budget-Kategorie (3-Sterne-Hotels mit 19% und 2-Sterne-Hotels mit 15%). Im asiatisch-pazifischen Raum dominiert die 3-Sterne-Kategorie die Einnahmen aus Direktbuchungen auf Webseiten mit 32% ihrer Umsätze.

Entwicklung des Buchungsverhaltens

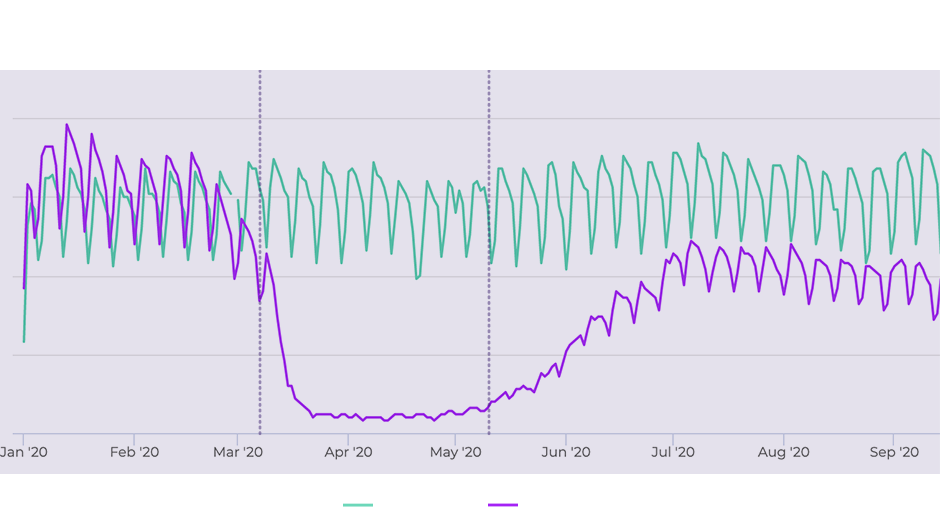

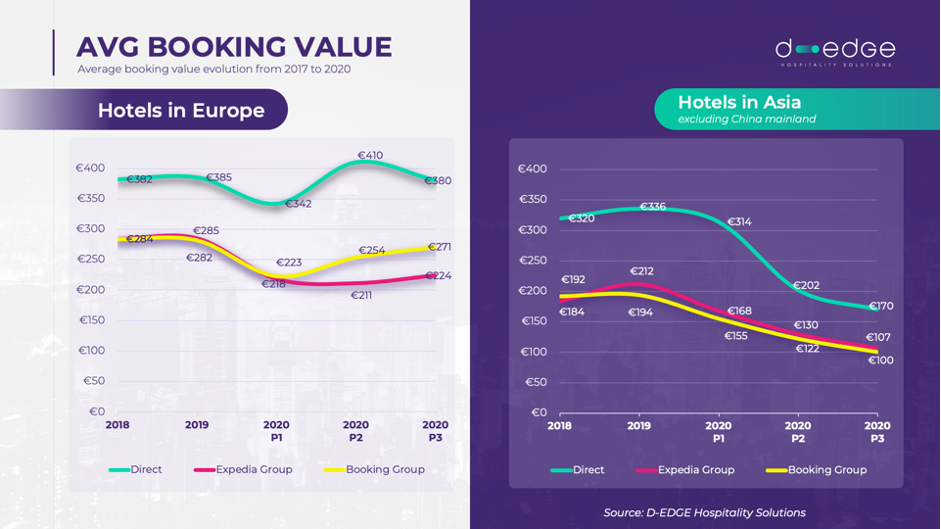

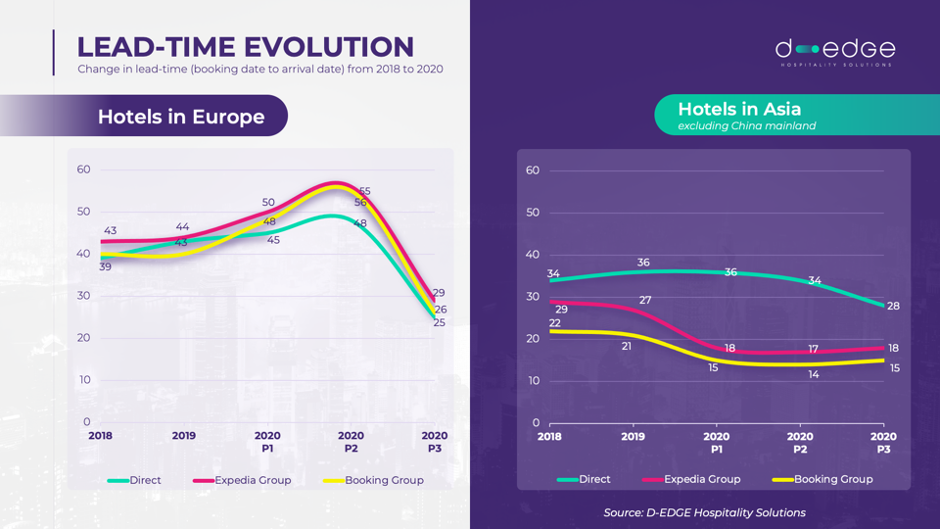

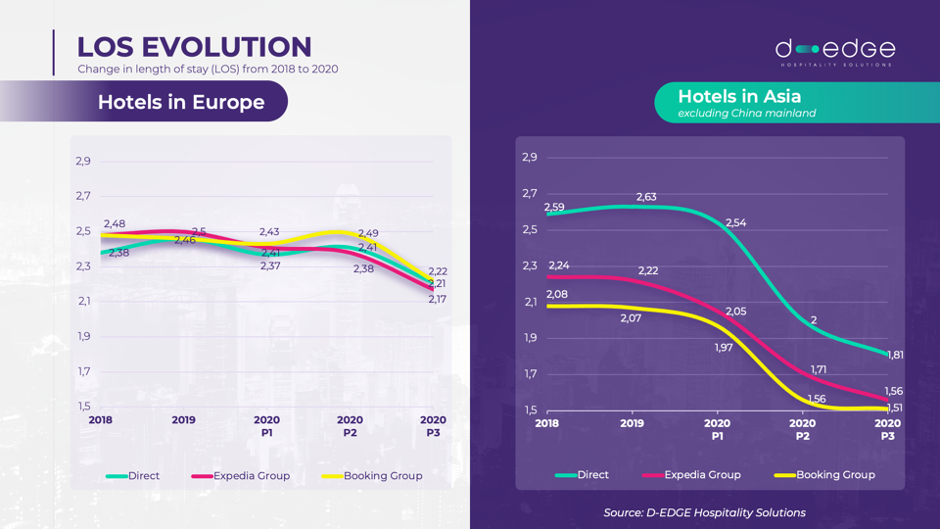

Neben Marktanteilsverschiebungen untersuchten wir auch das Buchungsverhalten von 2018 bis 2020. Für das Jahr 2020 haben wir das Jahr in drei Phasen unterteilt, wie im Abschnitt Methodik erläutert.

Europäische Hotels haben einen relativ stabile Quote und einen relativ stabilen Buchungsstand, während der Wert in Asien im Jahr 2020 deutlich gesunken ist. Dies wird auf einen deutlichen Rückgang der Aufenthaltsdauer im asiatisch-pazifischen Raum zurückgeführt, der viel deutlicher als in Europa ausfällt, und der wahrscheinlich eine Preissenkungspolitik, die darauf abzielt, die Nachfrage zu stimulieren, folgen wird.

Die Vorlaufzeit hingegen hat sich in Europa stark verschoben. Diese ist von durchschnittlich 32 Tagen im Jahr 2019 auf 27 Tage in der Phase nach dem Lockdown gesunken. Dieses Muster wurde über alle Buchungskanäle hinweg beobachtet. Der asiatisch-pazifische Raum zeigt eine ganz andere Kurve und keinen plötzlichen Höhepunkt während des Lockdowns.

Die Aufenthaltsdauer hat sich im asiatisch-pazifischen Raum dramatischer verändert als in Europa. Dies ist wahrscheinlich auf die Art der Reisen im Jahr 2020 zurückzuführen, die sich vom Tourismus auf notwendige Reisen verlagert haben – daher die kürzere Zeit. Wir glauben, dass diese Trends nur vorübergehend sind und sich wieder ändern werden, wenn wieder mehr Sicherheit beim Reisen besteht.

Stornoquoten: Ein endloses Thema

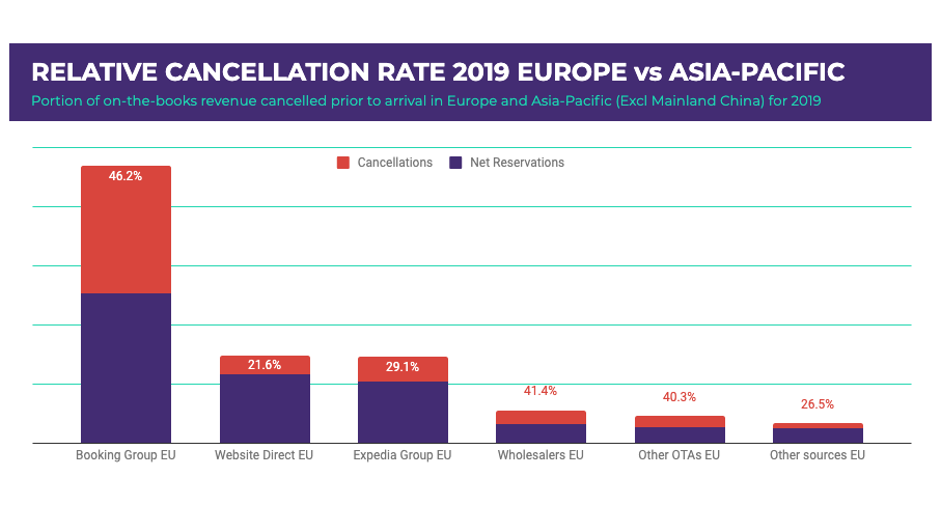

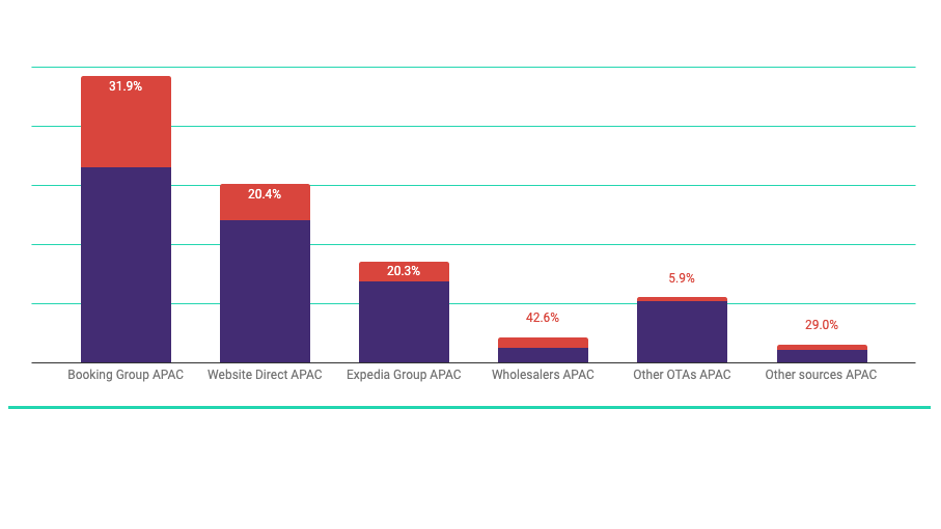

Wachsende Stornoquoten haben die Hotels international geplagt, doch im asiatisch-pazifischen Raum ist die Stornoquote deutlich niedriger als in Europa. Aufgrund der Pandemie vergleichen wir nicht die Stornoquoten für das Jahr 2020. Wir analysieren die Stornoquoten für 2019.

Im Jahr 2019 wurden in Europa 25% der Reservierungen vor der Ankunft storniert, und diese 25% der Reservierungen machten 38% der Umsätze in den Büchern aus. Im asiatisch-pazifischen Raum* ist jedoch ein viel geringerer Prozentsatz zu beobachten: Dort wurden nur 14% der Reservierungen im gleichen Zeitraum storniert. Diese 14% Reservierungen machten 25% der Umsätze in den Büchern aus.

Wir glauben, dass ein Teil des Grundes für die unterschiedlichen Stornoquoten darin liegt, dass die Reiseentfernungen im asiatisch-pazifischen Raum viel größer sind als in Europa, was die Reisebuchung und -planung wichtiger macht.Sie ist auch auf die unterschiedliche Stornopraxis der Online-Reisebüros in APAC zurückzuführen. Agoda beispielsweise hatte bis zum Beginn der COVID-Problematik eine sehr restriktive Stornopolitik (und dadurch eine niedrige Stornoquote), bietet jetzt aber Flexibilität zur Anpassung an die aktuelle Nachfrage.

Die Verteilung der Stornoquoten ist in beiden Regionen recht ähnlich, wobei die Booking.com-Gruppe die höchste Quote aufweist. Im Jahr 2019 verzeichnete die Booking.com-Gruppe 100% mehr Stornierungen als Expedia oder Direct im asiatisch-pazifischen Raum*. Trotzdem ist es erwähnenswert, dass die Booking.com-Gruppe die meisten Einnahmen für diese Märkte generiert. Die Bruttoreservierungen der Booking.com-Gruppe sind so viel höher als bei jedem anderen Kanal, dass es faszinierend ist, darüber zu spekulieren, wie viel Marktanteil sie besitzen würden, wenn ihre Stornoquote auf dem Niveau der übrigen Kanäle liegen würde.

Fazit

Das Jahr 2020 hat den Hotelvertriebsmarkt verändert – nicht nur die Volumina, die ein Rekordtief erreicht haben, sondern vor allem die Trends. Überraschenderweise waren einige dieser Verschiebungen bereits vor der Pandemie im Gange. Sie haben gerade erst an Schwung zugelegt.

Dass Online-Reisebüros Marktanteile in einem Markt verlieren, der bis 2020 ein stetiges Wachstum verzeichnet hat, zeigt, dass sich die Strategien der Hotels zum Ausgleich der Vertriebswege ausgezahlt haben. Auch wenn wir in eine Phase eintreten, in der die Rentabilität der Vertriebswege weniger wichtig sein wird als das Vertriebsvolumen, sollten sich die Vertriebsmanager der Hotels darüber bewusst sein, wie lange es gedauert hat, bis sie erfolgreich Kanäle von der völligen Dominanz der Online-Reisebüros umgestellt haben.

Obwohl sie sich in vielerlei Hinsicht ähneln, entwickelt sich der europäische und asiatisch-pazifische Online-Vertrieb für Hotels angesichts der Pandemie 2020 etwas anders. Einfache Stornierungen waren die größte Gewinnkategorie in Europa, während mehr direktere Beziehungen die größte Kategorie im asiatisch-pazifischen Raum werden. Die Bedeutung eines starken Direktkanals ist für die Zukunft der Hotelbuchungen nicht zu unterschätzen, da Reisende eine klare Kommunikation und Rückversicherung für ihre Buchungen suchen.

Es wird von entscheidender Bedeutung sein, das Gleichgewicht zwischen direkten und versichernden Kanälen zu finden, bei denen die Gäste wissen, dass sie ohne Überraschungen darüber kommunizieren und ihre Buchungen verwalten können, während gleichzeitig eine faire Stornierungs- und Umbuchungspolitik für die Gäste aufrechterhalten wird, um in absehbarer Zukunft so viele Geschäfte wie möglich aufrechtzuerhalten.

Aufgrund der derzeitigen unsicheren Bedingungen bei der Buchung von Reisen und Hotels ist es wichtiger denn je, vor der Buchung eine beruhigende Kommunikation mit den Gästen zu haben und ihre Bedürfnisse, Vorlieben und Gewohnheiten zu verstehen. Wir empfehlen Hotels, in CRM-Technologie zu investieren und sicherzustellen, dass sie über einen verbundenen Technologie-Stack verfügen, um sicherzustellen, dass Buchungen, E-Mails, frühere E-Mails usw. intelligent verwaltet werden.

*ohne Festland-China

Das könnte Ihnen auch gefallen

Im Jahr 2025 ist Konnektivität für IT-Teams keine rein technische Angelegenheit mehr. Si…

In den letzten 20 Jahren hat uns die enge Zusammenarbeit mit Hoteliers gezeigt, dass sic…

Das Monbijou Hotel, Teil der Sunrise Hotel Group, ist ein Boutique-Hotel, das für Elegan…

Das im pulsierenden Herzen Bangkoks gelegene Sukhothai Bangkok ist ein Symbol für zeitlo…

Koko Global Hospitality betreibt 23 Häuser in ganz Thailand und bietet seinen Gästen mit…