Incremento de las reservas directas en comparación con las OTA

Tendencias de distribución hotelera en Europa, Oriente Medio, África y la región Asia-Pacífico

entre 2017 y 2020

Creemos que ha llegado el momento de actualizar los datos del informe sobre el panorama de distribución en Europa, que llega hasta 2018 y ha tenido una gran acogida, e incluir la región Asia-Pacífico* para llevar a cabo una comparación y ver si las tendencias son globales o regionales.

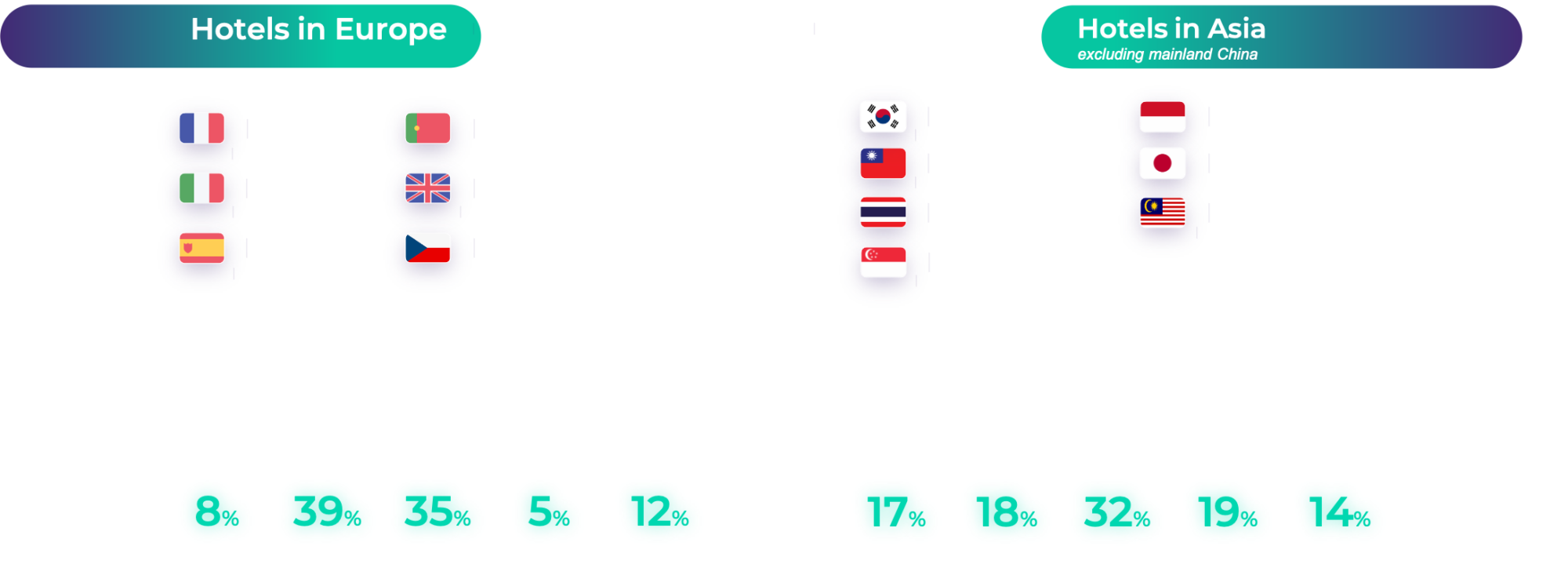

Hemos recogido información de más de 3400 hoteles de Europa y 450 de la región Asia-Pacífico* para identificar los cambios que se están produciendo en la distribución hotelera. El estudio analiza los últimos tres años completos (2017-2019) y, en vista del terremoto que ha sacudido a nuestra industria, divide el 2020 en tres secciones (consulte el apartado de metodología para obtener más información).

Conclusiones clave

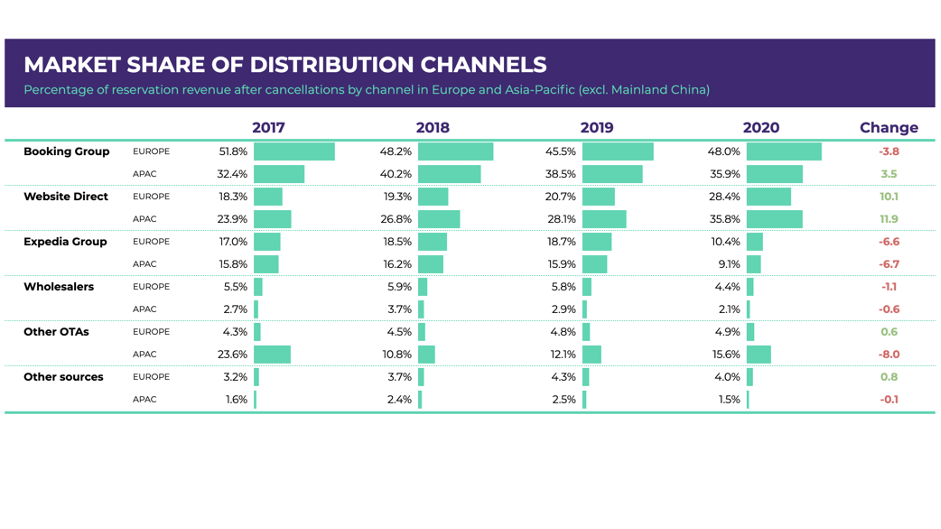

1- Los ingresos procedentes de reservas directas han aumentado de forma constante en Europa y la región Asia-Pacífico desde el 2017, pero ha sido en 2020 cuando más han subido (concretamente, 10 puntos porcentuales).

2- Las OTAs han perdido, de media, 10 puntos porcentuales de cuota de mercado en Europa y la región Asia-Pacífico entre 2017 y 2020.

3- Esa caída se debe a la pérdida de cuota de mercado que sufrió Booking entre 2017 y 2019 y al desplome en 2020 de Expedia (que ha perdido un 60 % de la cuota de mercado), algo que ha favorecido al grupo Booking y las reservas directas.

4- Las similitudes entre Europa y la región Asia-Pacífico demuestran que no estamos ante un hecho aislado que afecta a un segmento reducido, sino ante una tendencia global de distribución hotelera.

Conclusiones adicionales

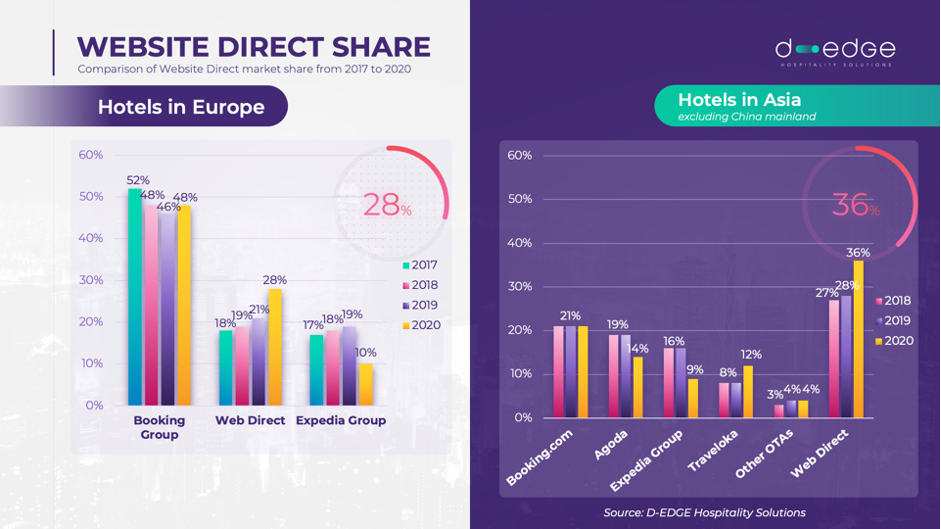

- Desde que comenzó el confinamiento, Booking ha pasado a tener una cuota de mercado en Europa superior al 53 %.

- Entre junio y septiembre de 2020, las reservas directas, con una cuota del 45 %, se convirtieron en el canal más importante de la región Asia-Pacífico*.

- En general, los hoteles de dicha región tienen una distribución más equilibrada que los europeos.

- Debido a la pandemia, en 2020 las tasas de cancelación han subido diez puntos (en comparación con 2019).

- Las reservas directas a través de la web siguen siendo el canal con la tasa de cancelación más baja.

Methodology

Para llevar a cabo este estudio, hemos elegido a clientes de D-EDGE que han experimentado un crecimiento constante en sus canales de distribución entre 2017 y 2020.

En el caso del 2020, hemos dividido el año en tres periodos:

- La fase 1, que abarca enero y febrero, antes de que empezar la pandemia

- La fase 2, que va de marzo a mayo, periodo que corresponde a la primera oleada de confinamientos en todo el mundo

- Y, por último, la fase 3, que comprende los meses de junio a septiembre, periodo en el que muchos volvieron a abrir sus puertas y hubo uns cautelosa recuperación

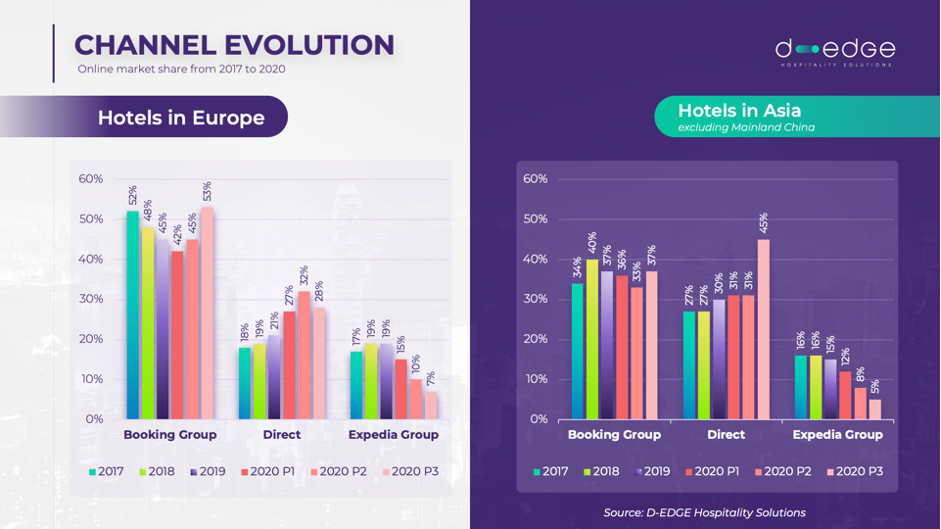

Las tendencias de los canales de distribución se invirtieron en 2020

Si bien desde un punto de vista estadístico resulta imposible comparar los años anteriores con el 2020 en términos de cuota de mercado, si analizamos ambos periodos y comparamos la región Asia-Pacífico con Europa, observamos tendencias interesantes sobre los cambios que ha generado la pandemia y lo que representan con respecto a los datos de años anteriores.

«En la fase 3 del 2020, el grupo Booking amplió su cuota de mercado en Europa (sobre todo a costa de Expedia), mientras que las reservas directas ganaron terreno y se convirtieron en el canal más importante de Asia*.

En D-EDGE creemos que eso se debe a las políticas de cancelación flexibles de Booking.com y a la decisión de ofrecer «cancelaciones gratuitas», algo que les ha permitido afianzarse en las condiciones actuales del mercado. En cuanto a Expedia, podríamos decir que su dominio en Europa venía principalmente de los paquetes vuelo + hotel y las ofertas. Obviamente, después de la cuarentena, son cosas que cuesta mucho vender.

Los hoteles de la región Asia-Pacífico* han evolucionado de igual manera en 2020. Las reservas directas se han convertido en la fuente principal de ingresos online y Booking.com se mantiene dentro del rango. Al igual que en Europa, Expedia ha perdido casi toda su cuota de mercado.

Es importante señalar que, como se muestra en el apartado de metodología, el volumen de reservas de 2020 es mucho más bajo y representa una demografía muy diferente a la de años anteriores. No obstante, resulta interesante estudiar las tendencias para entender cómo será la recuperación.»

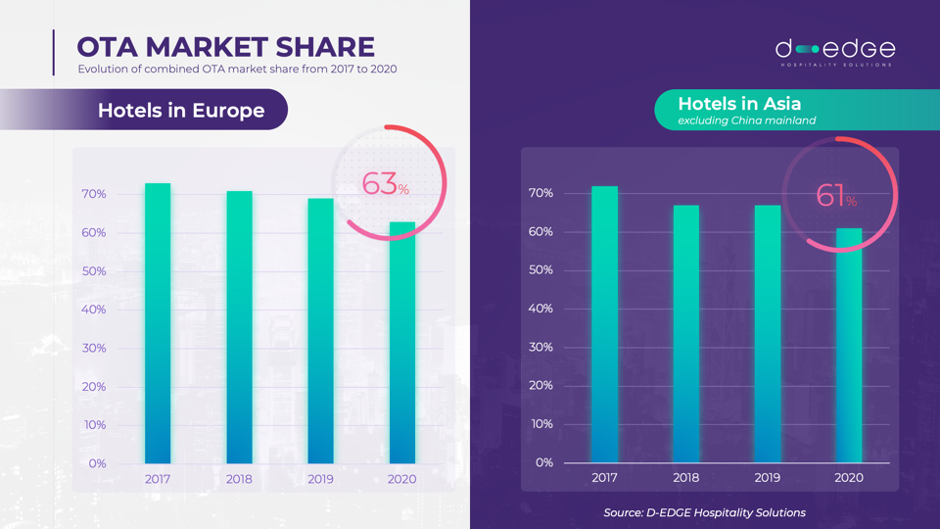

Las OTAs siguen a la cabeza pero muestran un crecimiento negativo

Si bien registra un crecimiento negativo tanto en Europa como en la región Asia-Pacífico*, la participación de mercado de las OTAs en ambos mercados es la fuente dominante de ingresos online. Con un 63% de participación de mercado en Europa y un 61% en Asia-Pacífico, las similitudes en ambas regiones muestran una tendencia que probablemente sea global.

Ambas regiones han experimentado un crecimiento de la distribución online en los últimos tres años. Si analizamos los mismos hoteles y canales de distribución y hacemos una comparación con 2017, en la región Asia-Pacífico* el incremento en 2019 fue del 35 % (todos los canales online combinados). En ese mismo periodo, el crecimiento europeo fue un poco más lento (17 % de 2017 a 2019).

Si estudiamos en profundidad cada uno de los canales, vemos que las reservas directas llevan un tiempo quitándoles cuota de mercado a las OTAs. Se trata de una tendencia que se ha acelerado en 2020 y que posiblemente se deba a la publicidad en internet. Al hacer recortes en el presupuesto, las OTAs pierden terreno frente a las páginas web de los hoteles, que siguen haciendo la misma publicidad y, por tanto, ocupan los primeros puestos de los resultados orgánicos.

También hemos notado que, dada la situación de incertidumbre que generan las restricciones y los cambios constantes en las normativas, los clientes prefieren tratar directamente con los hoteles.

Reservas directas: segundo puesto

Tanto en Europa como en la región Asia-Pacífico*, las reservas directas llevan varios años creciendo a buen ritmo y actualmente representan la segunda fuente de ingresos online. De hecho, si segmentamos los ingresos del grupo Booking.com, en Asia-Pacífico ocupan el primer puesto con ocho puntos más que en Europa (datos de 2020).

Ese crecimiento se debe, en parte, a que en el estudio se han incluido solo los clientes de D-EDGE que han seguido haciendo publicidad a pesar de la pandemia.

Como ya se ha explicado en el estudio anterior sobre tendencias en publicidad hotelera, cuanto más inviertan los hoteles en publicidad y más optimizada esté en varios canales, mayores serán los ingresos procedentes de reservas directas.

En Europa, ese tipo de ingresos se reparte de forma bastante equitativa entre los distintos tipos de hotel. No obstante, los segmentos de gama alta y de lujo se llevan una mayor parte (21 % los hoteles de cuatro estrellas y 24 % los de cinco) que los de gama media y los baratos (19 % los hoteles de tres estrellas y 15 % los de dos). En la región Asia-Pacífico, el panorama es diferente: los hoteles de tres estrellas generan el 32 % de los ingresos procedentes de reservas directas.

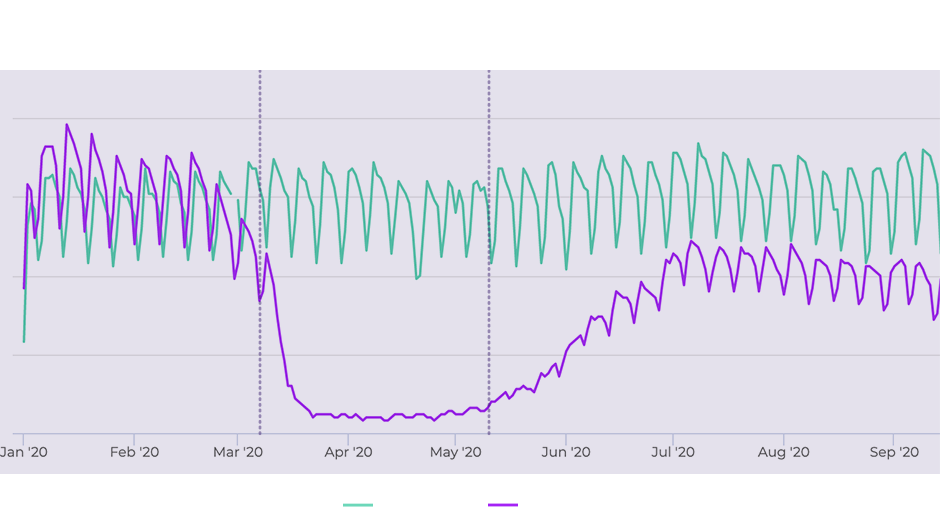

Evolución de las reservas

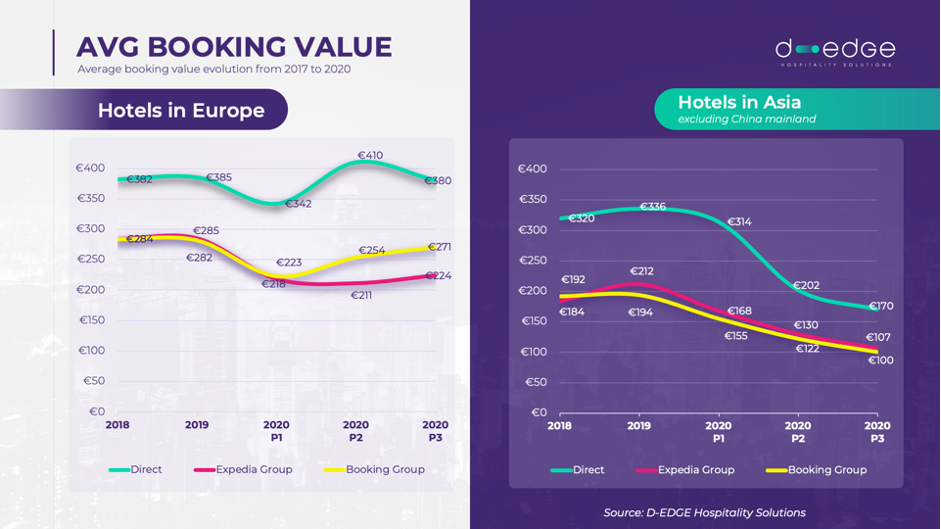

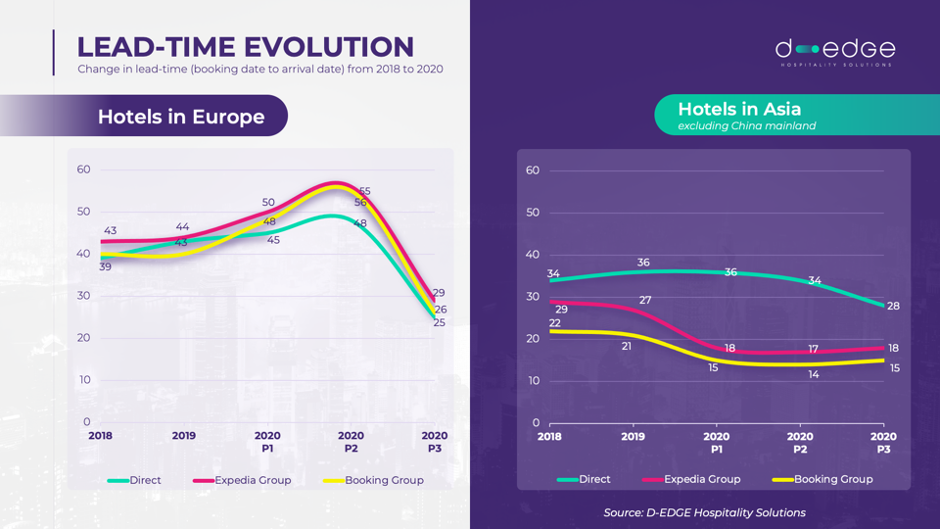

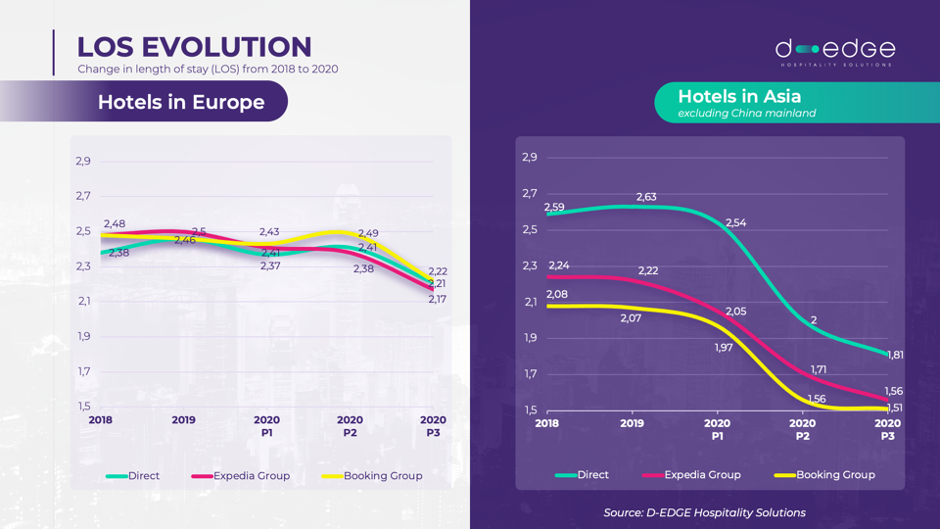

En este estudio no solo hemos analizado los cambios en la cuota de mercado, sino también la evolución de las reservas desde 2018 hasta 2020. Como ya hemos comentado en el apartado de metodología, el año 2020 está dividido en tres periodos.

«En Europa, la tasa y el valor de las reservas se ha mantenido estable, mientras que en Asia el valor ha caído estrepitosamente en 2020. Eso se debe al acortamiento de las estadías, que ha sido mucho más pronunciado que en Europa, y, probablemente, a la decisión de bajar las tarifas para estimular la demanda.

Por otro lado, en Europa hemos visto un gran cambio en la cantidad de días que pasan entre la reserva y el check-in. La media de días ha pasado de 32 en 2019 a 27 en la fase de post-confinamiento,

patrón que se repite en todos los canales de reservas. La curva de la región Asia-Pacífico es muy diferente y no se observa ningún punto máximo durante la cuarentena.»

Por último, en cuanto a la duración de la estancia, en la región Asia-Pacífico* vemos un cambio mucho más drástico que en Europa. Seguramente se debe a que, en 2020, han desaparecido los viajes de turismo y la gente solo se desplaza cuando es necesario. De ahí que las estancias sean más cortas. Creemos que todas estas tendencias son temporales y que el panorama será diferente cuando se pueda viajar con menos incertidumbre.

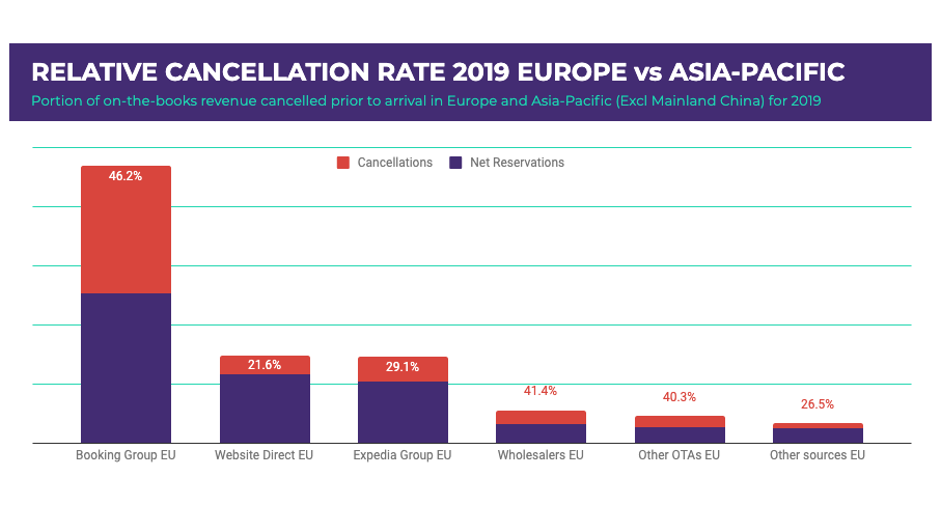

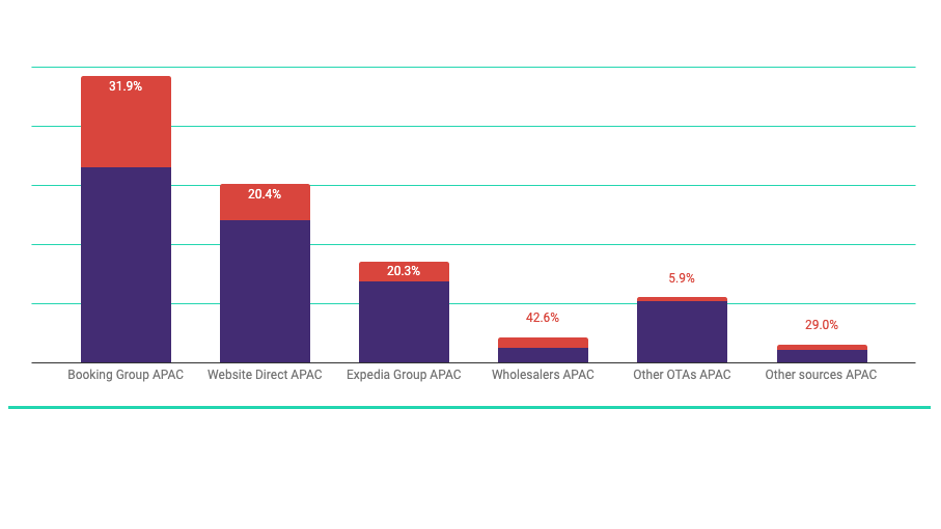

Tasas de cancelación: un problema sin resolver

El incremento de las tasas de cancelación ha afectado a hoteles de todo el mundo. Sin embargo, en la región Asia-Pacífico son mucho más bajas que en Europa. Debido a la pandemia, no hemos incluido las tasas de 2020 y analizamos solo las de 2019.

Durante ese año, en Europa se canceló el 25 % de las reservas antes de la llegada al hotel, lo cual representa el 38 % de los ingresos contabilizados. No obstante, la cifra es mucho más baja en la región Asia-Pacífico*. Durante ese mismo periodo, se canceló solo el 14 % de las reservas, lo cual representa el 25 % de los ingresos contabilizados.

Creemos que esa diferencia se debe, por un lado, a que las distancias son mucho más grandes en Asia que en Europa (eso hace que los viajeros planifiquen más y cancelen menos), y, por otro, a que las OTAs tienen políticas de cancelación distintas en la región Asia-Pacífico. Agoda, por ejemplo, tenía políticas muy restrictivas antes del COVID (de ahí la tasa de cancelación tan baja). No obstante, ha tenido que flexibilizarlas para adaptarse a la demanda actual.

En ambas regiones la distribución en bastante parecida. El grupo Booking.com tiene la tasa de cancelación más alta; de hecho, en 2019 tuvo un 100 % más de cancelaciones que Expedia o el canal de reservas directas en la región Asia-Pacífico*. No obstante, cabe señalar que Booking.com genera la mayor parte de los ingresos en esos mercados. Tiene una cantidad de reservas tan alta en comparación con otros canales que resulta interesante pensar cuál sería su cuota de mercado si tuviese una tasa de cancelación similar a la del resto de canales.

Conclusión

El 2020 ha transformado el mercado de distribución hotelera en términos de volumen, que ha tocado fondo, y, sobre todo, desde el punto de vista de las tendencias. Curiosamente, algunos de esos cambios comenzaron antes de la pandemia y es ahora cuando han cogido impulso.

El hecho de que las OTAs hayan perdido cuota de mercado en regiones que crecieron de forma constante hasta 2020 demuestra que las estrategias que han implementado los hoteles para equilibrar los canales de distribución funcionan. Si bien estamos entrando en un periodo en el que el volumen será más importante que la rentabilidad, los encargados de la distribución deben tener presente el tiempo que han tardado en lograr que los canales no estén dominados por las OTAs.

Además, aunque haya muchas similitudes entre Europa y la región Asia-Pacífico, la distribución online está evolucionando de formas distintas ante la pandemia. En Europa predominan las políticas de cancelación flexibles, mientras que en la región Asia-Pacífico están ganando terreno las relaciones más directas. De cara al futuro, no hay que subestimar la importancia de tener un canal directo consolidado, ya que los viajeros buscan tranquilidad y una comunicación clara a la hora de reservar.

Para poder estar bien posicionados en la industria, los hoteles tendrán que encontrar el equilibrio entre los canales directos, en los que los clientes saben que pueden comunicarse y gestionar las reservas sin sorpresas, y las políticas de cancelación y la posibilidad de reprogramar las reservas.

Ahora más que nunca, debido a la corriente de incertidumbre que rodea a los viajeros que reservan vuelos y hoteles, es fundamental comunicarse con los clientes antes de que reserven para transmitirles tranquilidad y entender sus necesidades, preferencias y hábitos. Por eso, recomendamos a los hoteles invertir en programas de CRM y contar con soluciones conectadas que les permitan gestionar las reservas, los correos electrónicos, etc. de forma coherente.

*no incluye China continental

Puede que también te guste

In 2025, connectivity is no longer a purely technical concern for IT teams. It has becom…

Over the past 20 years, working closely with hoteliers has shown us a significant evolut…

Part of the Sunrise Hotel Group, Monbijou Hotel is a boutique establishment that embodie…

Nestled in the vibrant heart of Bangkok, The Sukhothai Bangkok is an emblem of timeless …

Organic search remains one of your most powerful booking drivers—yet many hotels still d…