Hotel Online Distribution Trends 2023: Europa & Asien

Erkenntnisse aus den Daten für 2019 - 2023 als Grundlage für Marketing- & Umsatzstrategien im Gastgewerbe für 2023

Der Hotel Online Distribution Trends Report ist eine jährliche Analyse des Online-Buchungsverhaltens von Reisenden durch D-EDGE Hospitality Solutions. Der diesjährige Bericht basiert auf Daten, die von 4.594 Unternehmen in Europa und 524 Unternehmen in Asien (ohne Festlandchina) zwischen 2019 und 2022 erfasst wurden, darunter unabhängige Hotels sowie kleine bis mittelgroße Hotelgruppen, sowie auf einer Vorschau auf die Daten für 2023.

Die Geschichte von zwei Kontinenten: Während sich der Aufschwung im Hotelgewerbe in Europa seinem Höhepunkt nähert, steht er in Asien erst am Anfang

Dank der starken Freizeitnachfrage und des schnellen Anstiegs der Preise hat sich das Hotelgewerbe im Jahr 2022 weltweit fast vollständig von der pandemiebedingten Rezession erholt. Allerdings gab es eine große Ausnahme: Asien.

Laut STRsteigerten die Hotels in Europa im Jahr 2022 ihren durchschnittlichen Tagessatz (ADR) um 18,5 % im Vergleich zu 2019 und den Erlös pro verfügbarer Zimmerkapazität (RevPAR) um 6,1 %, während die Belegung um 10,5 % zurückging. In Asien, wo die Reisebeschränkungen noch lange nach ihrer Aufhebung in anderen Regionen in Kraft blieben, sank der ADR um 9,9 % unter das Niveau von 2019, der RevPAR ging um 31,2 % zurück und die Belegung sank um 23,7 %. Dennoch steht Asien im Jahr 2023 ein deutlicher Aufschwung bevor.

In diesem Bericht stützen wir uns auf unseren Datensatz unabhängiger Hotels und kleiner bis mittelgroßer Hotelgruppen in Europa und Asien, um Distributionstrends auf der Grundlage von Online-Buchungsdaten aus vier Jahren (2019 bis 2022) zu analysieren. Auf der Grundlage der Daten von Januar geben wir ebenfalls einen Einblick in die Buchungstrends für 2023.

Wir schlüsseln die Leistung nach den Schlüsselkennzahlen der Distribution auf, einschließlich Brutto- und Durchschnittsbuchungserlös, Durchschnittspreis, Dauer des Aufenthalts, Marktanteil des Kanals, Stornierungsraten und Vorlaufzeiten. Darüber hinaus stellen wir Strategien vor, mit denen sich das veränderte Reiseverhalten nutzen lässt, um die Einnahmen zu steigern und die Konkurrenz im Jahr 2023 zu übertreffen.

In den nachfolgenden Abschnitten betrachten wir den Buchungswert (Erlös),der einen besseren Einblick in die Hotelleistung gibt als das Volumen der Buchungen oder Übernachtungen.

Die wichtigsten Ergebnisse

Bevor wir uns den Daten zuwenden, nachfolgend die wichtigsten Ergebnisse unserer Analyse.

- Im Jahr 2022 stieg der Bruttobuchungserlös in Europa um 49 % im Vergleich zu 2019.

- Der durchschnittliche Tagessatz (ADR) in Europa stieg im Jahr 2022 um 25 % über das Niveau von 2019 und in Asien um 6 %.

- Nachdem sie während der Pandemie erhebliche Marktanteile von OTAs gewonnen hatten, verloren die Direktbuchungserlöse der Hotels im Jahr 2022 etwas an Boden, konnten aber immer noch ein Wachstum von 5 Punkten in Europa und 19 Punkten in Asien im Vergleich zu 2019 verzeichnen.

- Booking Holdings konnte seinen vorherrschenden Marktanteil für OTA-Buchungen im Jahr 2022 beibehalten, verzeichnete jedoch die niedrigste durchschnittliche Aufenthaltsdauer und die höchste Stornierungsrate unter den großen Online-Buchungskanälen.

- Expedia Group hat sowohl in Europa als auch in Asien erhebliche Marktanteile verloren, aber es wird erwartet, dass das Volumen im Jahr 2023 wieder zunimmt, da der internationale Reiseverkehr an Tempo gewinnt.

- Nachdem die Stornierungsraten während der Pandemie in die Höhe geschnellt waren, kehrten sie 2022 auf ein nahezu normales Niveau zurück.

- Die Daten von Januar 2023 zeigen einen vielversprechenden Start in das Jahr, mit einem deutlichen Anstieg des durchschnittlichen Buchungswerts, des ADR und der Aufenthaltsdauer in beiden Regionen.

Definitionen: Schlüsselkennzahlen Hoteldistribution

Nachfolgend eine Kurzübersicht über die Schlüsselkennzahlen in diesem Bericht:

- Bruttobuchungswert (GBV): Gesamterlös aus allen Online-Buchungskanälen, weniger Stornierungen.

- Durchschnittlicher Buchungswert (ABV): Der durchschnittliche Betrag, den Gäste pro Online-Buchung zahlen, auch durchschnittlicher Transaktionspreis (ATP) genannt. Er wird berechnet, indem der durchschnittliche Tagessatz mit der durchschnittlichen Aufenthaltsdauer multipliziert wird.

- Durchschnittlicher Tagessatz (ADR): Der durchschnittliche Preis, den Gäste für ein Zimmer pro Nacht zahlen.

- Durchschnittliche Dauer des Aufenthalts (ALOS): Die durchschnittliche Anzahl der Übernachtungen pro Buchung.

- Vorlaufzeit: Die durchschnittliche Anzahl von Tagen vor dem Anreisedatum, in denen die Gäste buchen. Dies kann auch als„Buchungsfenster“ bezeichnet werden.

- Direktkanal: Direktbuchungen über das Hotel Marke Websites.

- OTA-Kanal: Buchungen über Online-Reisebüros.

Bruttobuchungswert: Hotels in Europa und Asien übertreffen das Niveau von 2019

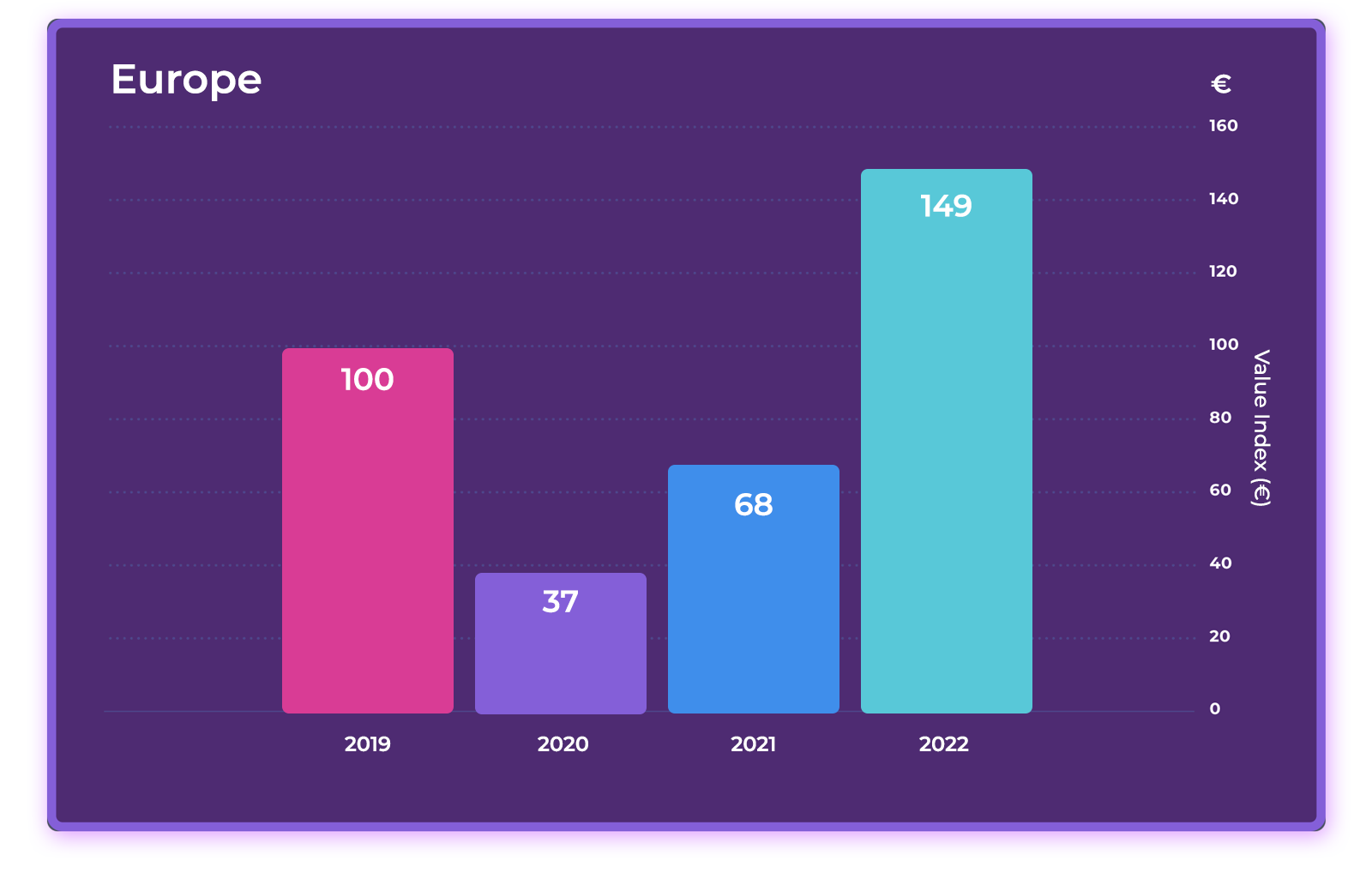

Bruttobuchungswert (GBV) - Indexiert auf 2019

In Europa wurde der Aufschwung im ersten Quartal 2022 durch die Omicron-Variante gebremst, doch Mitte des Jahres waren die meisten Reisebeschränkungen wieder aufgehoben. Es folgte ein Boom bei den Freizeitreisen, der durch eine steigende Nachfrage nach Geschäftsreisen ergänzt wurde, so dass das Jahr mit einem starken Ergebnis abgeschlossen wurde. Insgesamt verzeichneten die Hotels in unserem Datensatz in Europa ein beeindruckendes Wachstum des Bruttobuchungswerts (GBV) von 49 % im Vergleich zu 2019.

In Asien wurde die Erholung im Jahr 2022 durch die anhaltenden Reisebeschränkungen gebremst, die in China und einigen anderen Ländern weiterhin in Kraft blieben. Erst in der zweiten Jahreshälfte wurden die Beschränkungen allmählich gelockert. China, auf das traditionell ein erheblicher Anteil der Touristen aus dem asiatisch-pazifischen Raum entfällt, war jedoch das letzte Land, das diese Beschränkungen aufhob. Als China im Januar 2023 seine Grenzen wieder öffnete, war es bereits zu spät, um das Jahr 2022 zu retten. Dennoch gelang es den Hotels in unserem Datensatz, den Bruttobuchungswert im Jahr 2022 im Vergleich zu 2019 bereits um 7 % zu überschreiten und damit den Gesamtmarkt zu übertreffen.

Marketing- & Ertragsstrategien 2023: Aufstrebende Reisesegmente Anvisieren

Im Jahr 2022 war der Aufschwung vor allem auf die Freizeitnachfrage zurückzuführen. Im Jahr 2023 wird erwartet, dass die anhaltend starke Freizeitnachfrage von einem Wachstum in den Segmenten International, Business und Gruppen begleitet wird. Eine mögliche Konjunkturabschwächung, ein anhaltender Inflationsdruck, der Ausbruch einer weiteren Pandemie oder ein anderer Störfaktor könnten das Wachstumstempo jedoch verlangsamen.

Hoteliers sollten den Segmenten, die sich im Wachstumsmodus befinden, besondere Aufmerksamkeit widmen:

- Internationale Reisende. Nach Angaben der UNTWO hat Europa im Jahr 2022 bei den internationalen Touristenankünften fast 80 % des vor der Pandemie registrierten Volumens zurückerobert, während Asien nur 23 % erreichte,. Für dieses Jahr wird in Europa eine vollständige Erholung prognostiziert, die zum Teil durch die starke Nachfrage aus den USA unterstützt wird. In Asien wird ein starker Aufschwung erwartet, der jedoch aufgrund der starken Abhängigkeit der Region von China, dem weltweit größten Auslandsmarkt im Jahr 2019, weniger gewiss ist.

- Geschäftsreisende. Nach Angaben der GBTA wird für 2023 wird prognostiziert, dass Europa der am schnellsten wachsende Geschäftsreisemarkt der Welt sein wird, mit einem Anstieg der Reiseausgaben um 25,3 % gegenüber 2022,. In Asien könnte der starke Aufschwung im Geschäftsreiseverkehr durch Beschränkungen für chinesische Reisende in einigen Ländern gedämpft werden.

- Gruppengeschäft. Gemäß dem Global Meetings and Events Forecast 2023 von Amex sind persönliche Meetings und Veranstaltungen wieder auf dem Vormarsch, wobei interne und kleine Meetings in einigen Regionen bereits das Niveau von 2019 übertreffen. Da immer mehr Unternehmen mit Fernmitarbeitern arbeiten, war die Notwendigkeit, die Angestellten zusammenzubringen, noch nie so groß wie heute, so Amex. Allerdings sind die Vorlaufzeiten für Gruppen im Durchschnitt 25 % kürzer als 2019.

Durchschnittlicher Buchungswert: Europa Übertrifft Die Zahlen Für 2019, Während Asien Schwierigkeiten Hat, Aufzuholen

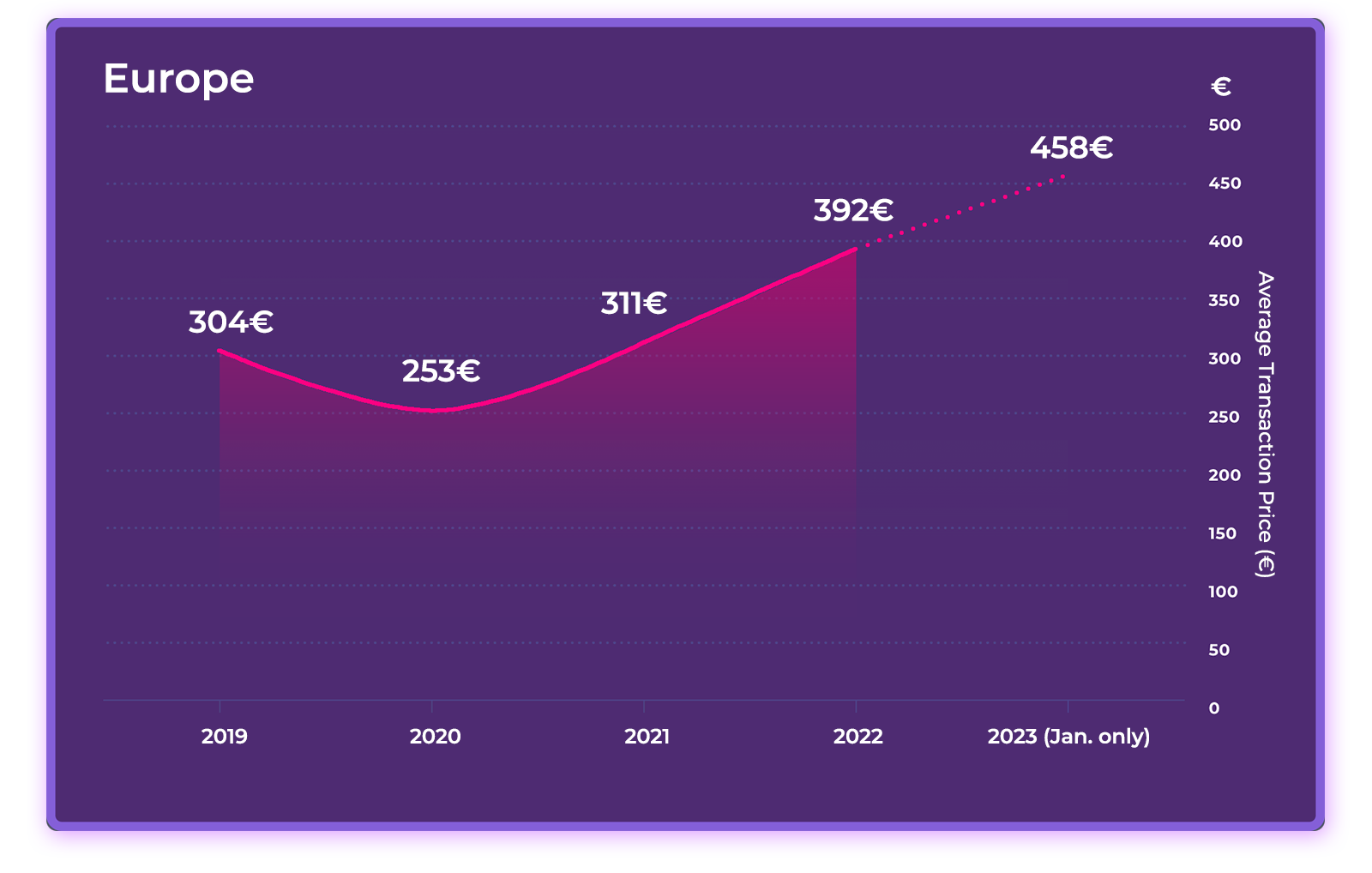

Durchschnittlicher Buchungswert (ABV) in €

Im Allgemeinen sind die Zimmerpreise in Europa viel höher als in Asien, sodass es nicht überrascht, dass auch der durchschnittliche Buchungswert (ABV) deutlich höher ist. Nach einem Rückgang von 17 % zwischen 2019 und 2020 übertrafen die Hotels im Jahr 2022 das Niveau von 2019 um 29 %. Ein Blick auf unsere Daten für 2023 zeigt, dass sich der rasante Wachstumskurs in Europa im Januar fortsetzte und einen Spitzenwert von 458 € erreichte.

In Asien entwickelte sich der durchschnittliche Buchungswert ähnlich, obwohl das Erholungstempo schwächer ausfiel. Im Jahr 2022 lag der ABV nur noch 5 % unter dem Niveau von 2019. Im Januar 2023 gewann das Wachstumstempo jedoch an Dynamik und übertraf den ABV vor der Pandemie um 15 %.

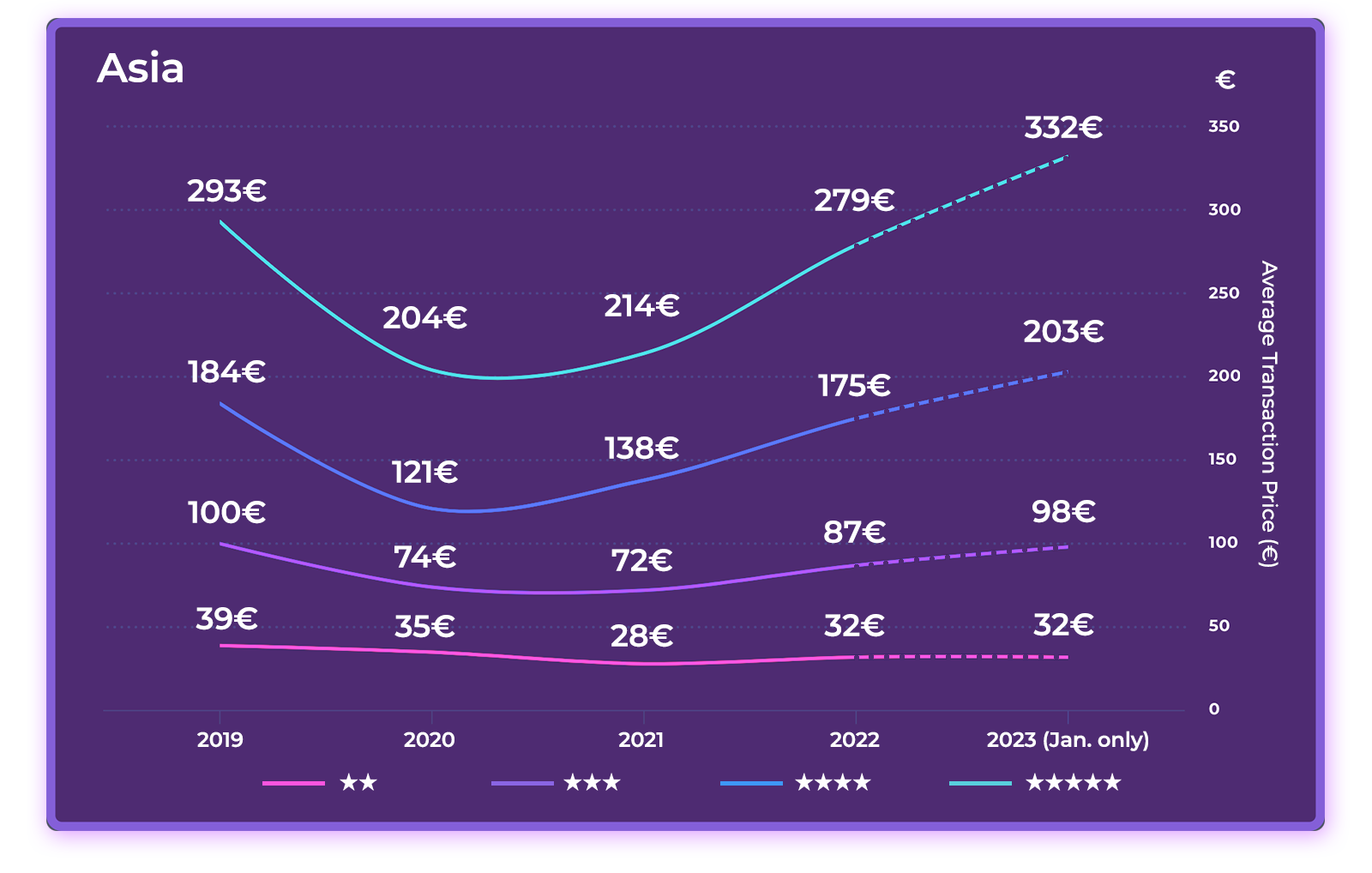

Durchschnittlicher Buchungswert (ABV) in € nach Hotelkategorie

Im Jahr 2020 haben wir festgestellt, dass der durchschnittliche Buchungswert umso stärker sinkt, je höher er steigt, wobei 4- und 5-Sterne-Hotels auf beiden Kontinenten stark zurückgehen. Im Jahr 2022 war der Aufschwung in den oberen Segmenten jedoch deutlich und vergrößerte den Abstand zwischen den unteren Segmenten. Und im Januar 2023 sprengten 5-Sterne-Hotels die 1.000-Euro-Grenze im ABV, was einem Anstieg von 49 % gegenüber 2019 entspricht.

In Asien sorgte ein erheblicher Anstieg im Januar 2023 dafür, dass der ABV für 4- und 5-Sterne-Hotels deutlich über dem Niveau von 2019 und für 2- und 3-Sterne-Hotels knapp unter dem Niveau von 2019 lag – ein vielversprechendes Zeichen für das potenzielle Wachstum in diesem Jahr.

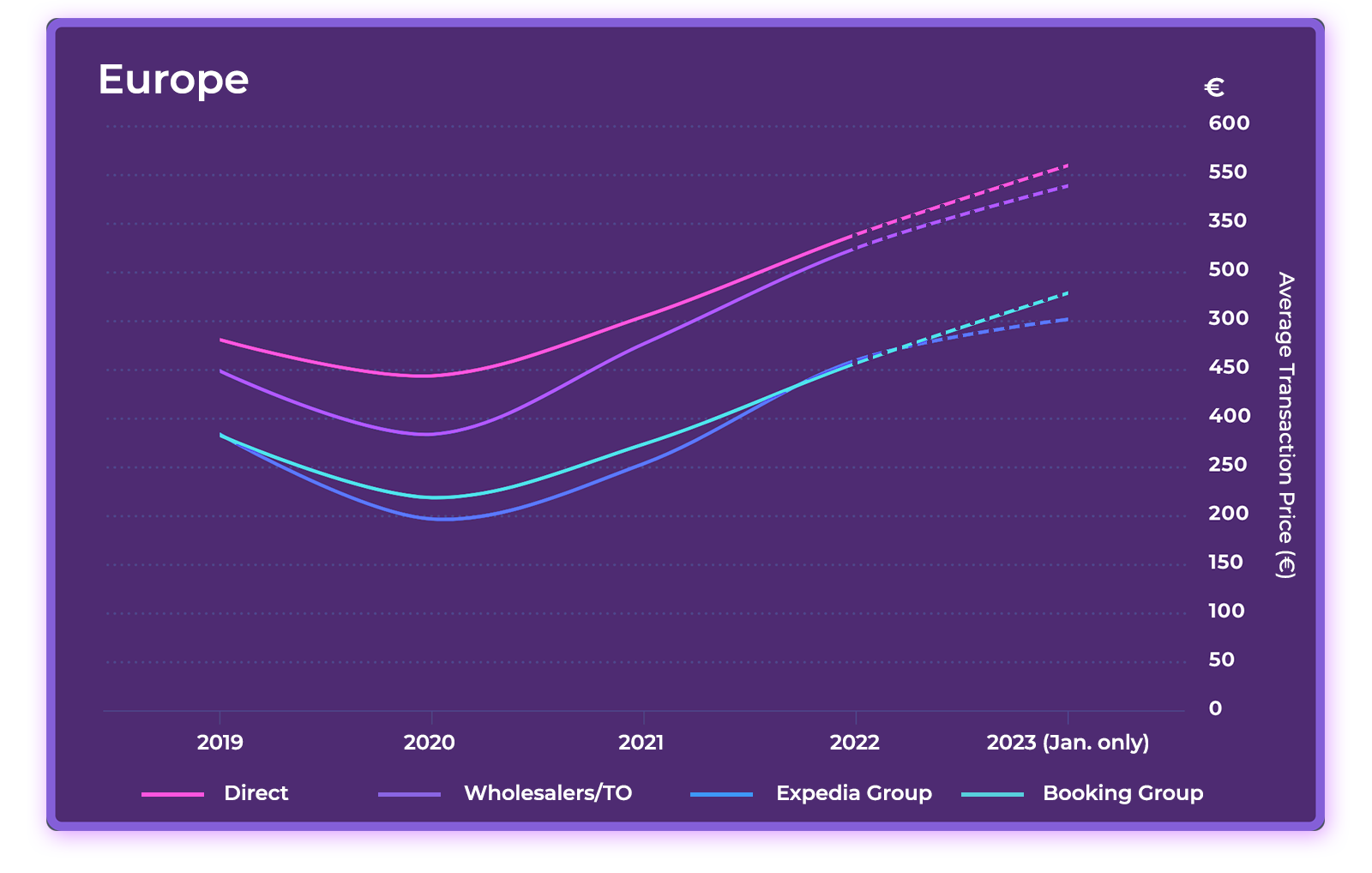

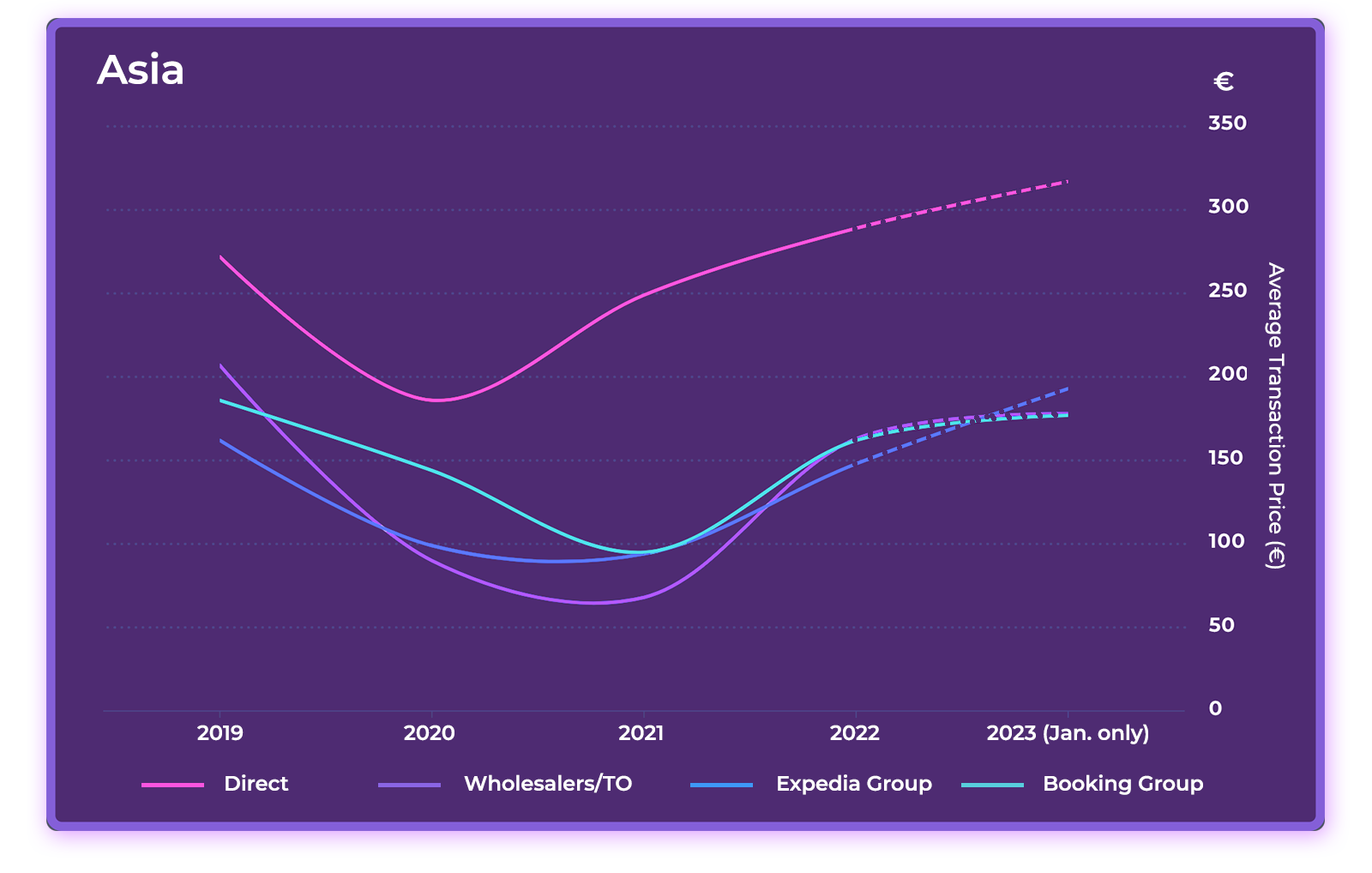

Durchschnittlicher Buchungswert (ABV) in € nach Online-Vertriebskanal

Wie verhält sich der durchschnittliche Buchungswert im Vergleich zwischen den Vertriebskanälen? Hier zeigt sich, dass der Direktkanal in allen vier Jahren der Studie auf beiden Kontinenten den höchsten ABV erzeugte. In Europa erzielten die von Expedia Group und Booking Holdings betriebenen Online-Reisebüros (OTAs) den niedrigsten durchschnittlichen Transaktionspreis (ATP), während in Asien der niedrigste ATP von Booking Holdings und Großhändlern erzeugt wurde.

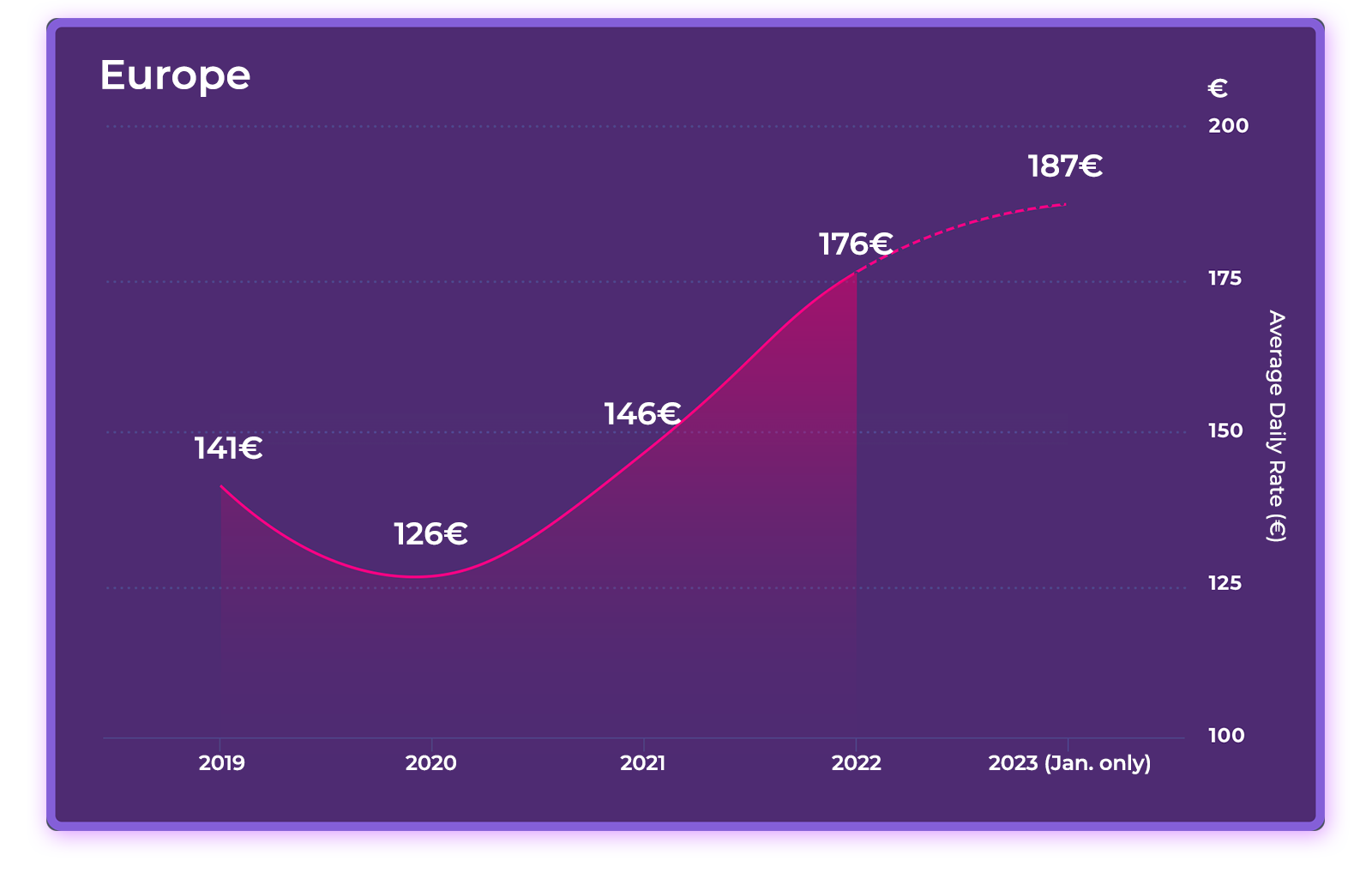

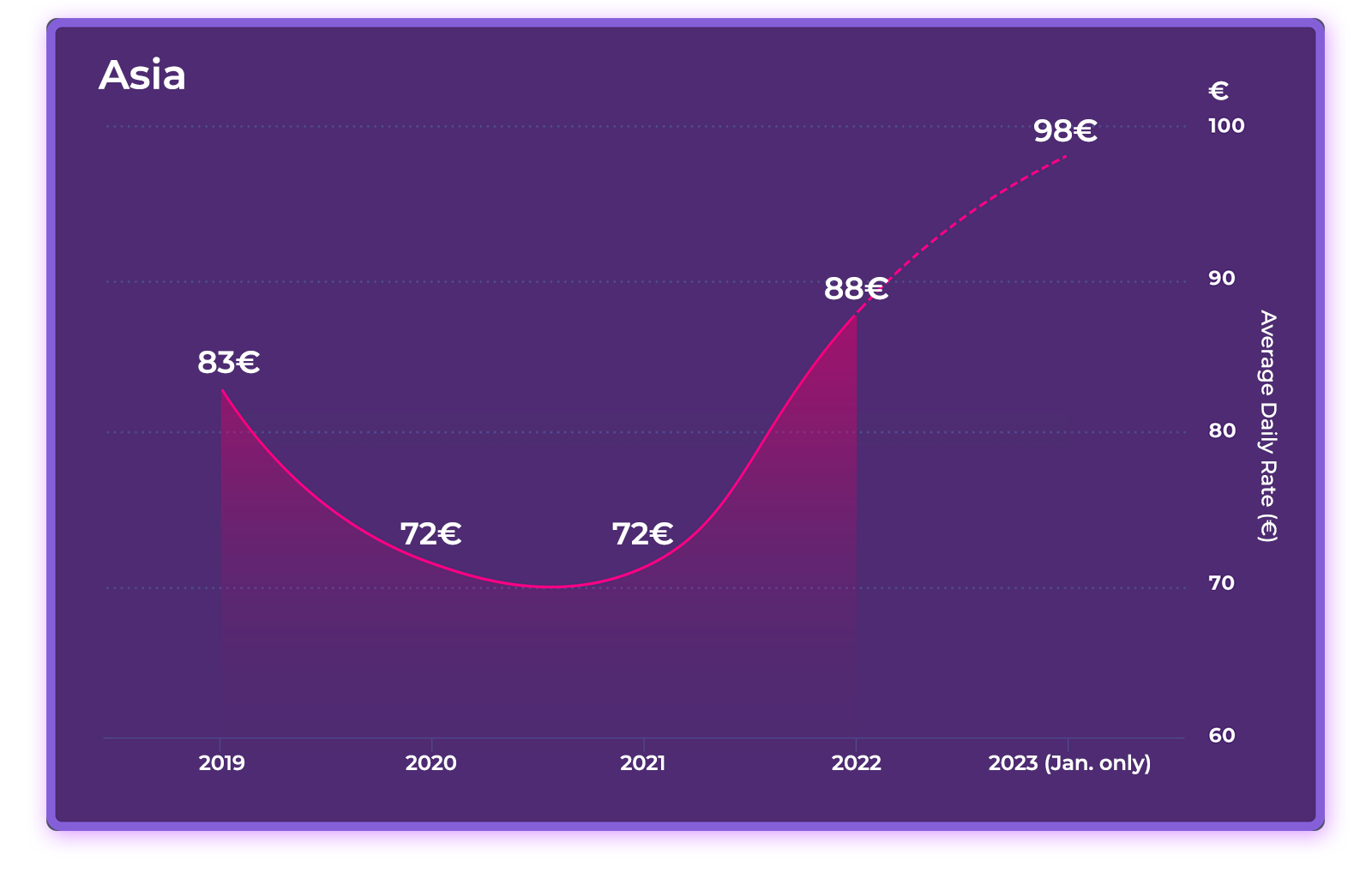

Durchschnittlicher Tagessatz: Disziplin Bei Der Preisgestaltung Macht Sich Bezahlt

Durchschnittlicher Tagessatz (ADR) in €

Anders als bei früheren Abschwüngen waren die Zimmerpreise während der Pandemie eine wichtige Triebfeder für die Erholung. Die Hoteliers haben trotz des starken Nachfragerückgangs eine bemerkenswerte Disziplin bei der Preisgestaltung an den Tag gelegt. Diese Strategie hat sich ausgezahlt, da sie die Auswirkungen der niedrigen Belegungsraten und der hohen Betriebskosten abmildert und den ADR über das Niveau von 2019 ansteigen lässt.

In Europa waren die Ergebnisse verblüffend. Im Jahr 2022 übertrafen die Hotels in unserem Datensatz den ADR für 2019 um 25 %. In Asien gelang es den Hotels trotz der anhaltend geringen Nachfrage, den ADR um 6 % zu steigern. Im Januar 2023 sehen wir, dass der ADR in Europa um weitere 6 % und in Asien um 11 % gegenüber 2022 anstieg.

Marketing- & Ertragsstrategien 2023: Steigerung der Einnahmen durch Gezielte Preisgestaltung, Premium-Zimmer und Zusätzliche Produkte

Es ist wichtig zu bemerken, dass der Anstieg der Raten im Vergleich zu 2019 inflationsbereinigt viel weniger beeindruckend ist. Die Hotels verlangen höhere Preise, zahlen aber mehr für Vertrieb, Arbeitskräfte und Betriebskosten. In diesem Jahr wird der Druck groß sein, Umsatz und Rentabilität zu steigern und gleichzeitig die Kosten in Grenzen zu halten.

Angesichts der überhöhten Preise und der Befürchtungen eines wirtschaftlichen Abschwungs ist jedoch zu erwarten, dass die Reisenden eine höhere Preissensibilität zeigen werden. Viele werden nach Möglichkeiten suchen, ihr Reisebudget einzuschränken, indem sie kürzere Reisen unternehmen, näher an ihrem Wohnort bleiben, die Hotelkategorien herabstufen oder nach Sonderangeboten und Rabatten suchen.

Mit den richtigen Strategien sind unabhängige Hotels und kleine bis mittelgroße Hotelgruppen jedoch gut positioniert, um ihre Preismacht zu nutzen. Während Markenhotels in der Regel höhere Belegungsraten verzeichnen, erzielen unabhängige Hotels gemäß einer im International Journal of Hospitality Management veröffentlichten Studie höhere ADR- und RevPAR-Werte. Erhebliche Preiserhöhungen durch die großen globalen Hotelmarken im vierten Quartal 2022 deuten darauf hin, dass der ADR in Europa noch nicht die Obergrenze erreicht hat, während die Region Asien-Pazifik im Jahr 2023 mit einem deutlichen Ratenwachstum rechnen kann.

Neben der Beibehaltung einer dynamischen Preisstrategie und der Erhöhung der Zimmerpreise, wo dies möglich ist, gibt es einige Preisstrategien, die in diesem Jahr in Betracht gezogen werden sollten:

- Steigern der Belegung durch Anvisieren der Marktsegmente im Wachstumsmodus und Entwickeln von Preisstrategien für jedes Segment und jeden Buchungskanal.

- Weiterhin Preisdisziplin üben und bei starker Nachfrage keine Rabatte gewähren. Die Tarifpositionierung durch Beschränkung der Preisnachlässe an undurchsichtige Kanäle und Festsetzen von Packages und Tarifen für preissensible Gruppen schützen.

- Beibehalten der Ratenparität über alle Buchungskanäle hinweg, Fördern Ihrer Bestpreis-Garantie auf brand.com, um mehr Direktbuchungen zu erhalten.

- Mehr Premium-Zimmer durch Werbeaktionen und Upsell-Programme verkaufen.

- Zusätzliche Einnahmen durch den Verkauf von Speisen und Getränken, Spa, Einzelhandel, Parkplätzen und zusätzlichen Produkten und Dienstleistungen erzeugen.

- Pflegen einer gästeorientierten Marketingstrategie unter Verwendung einer zentralen Plattform zur Verwaltung von Gästedaten, um gezielte Angebote und Mitteilungen zu versenden und so die Gesamtausgaben zu erhöhen und die Kundenbindung zu stärken.

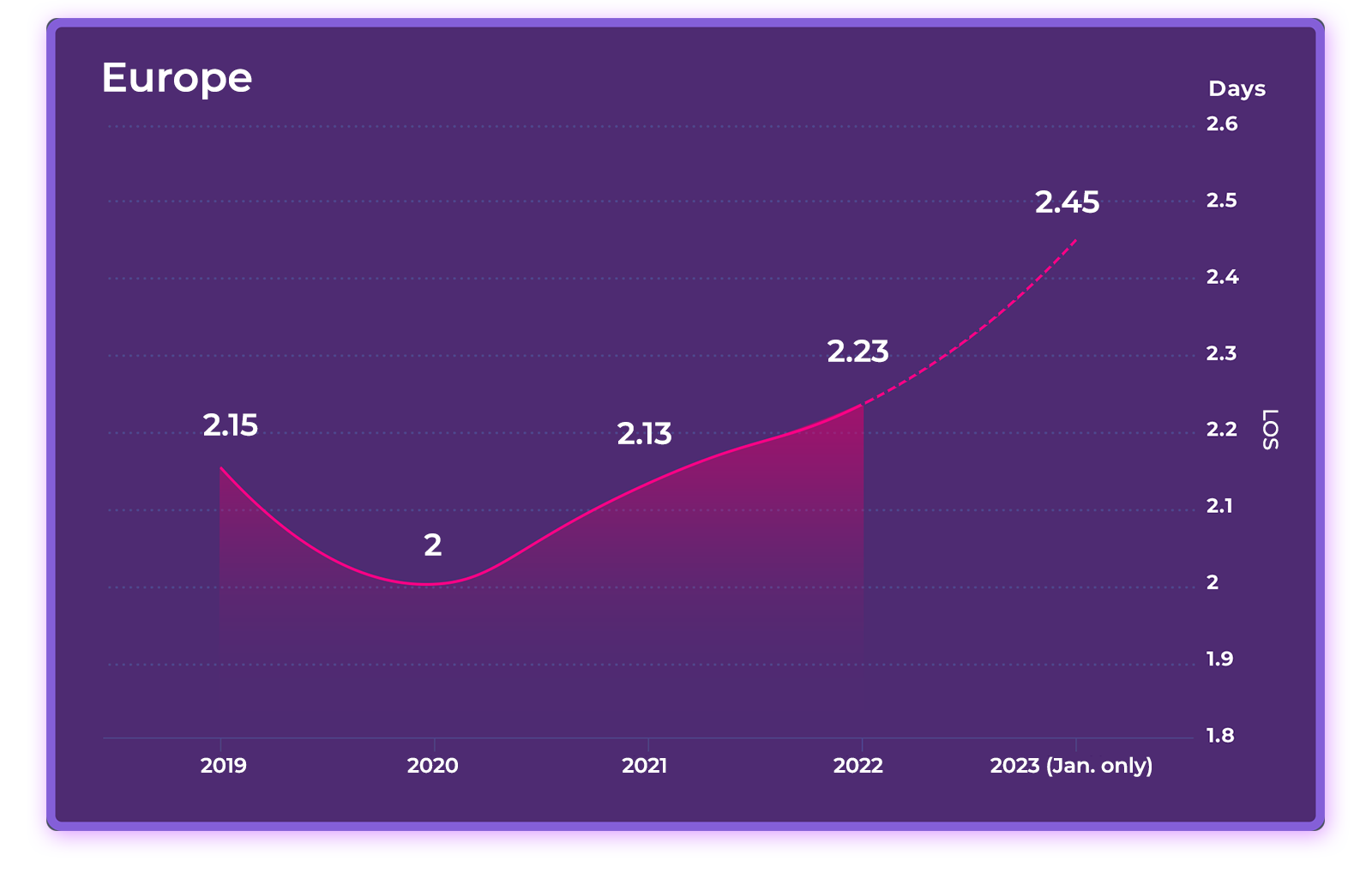

Dauer des Aufenthalts: wieder auf dem Niveau vor der Pandemie (und länger)

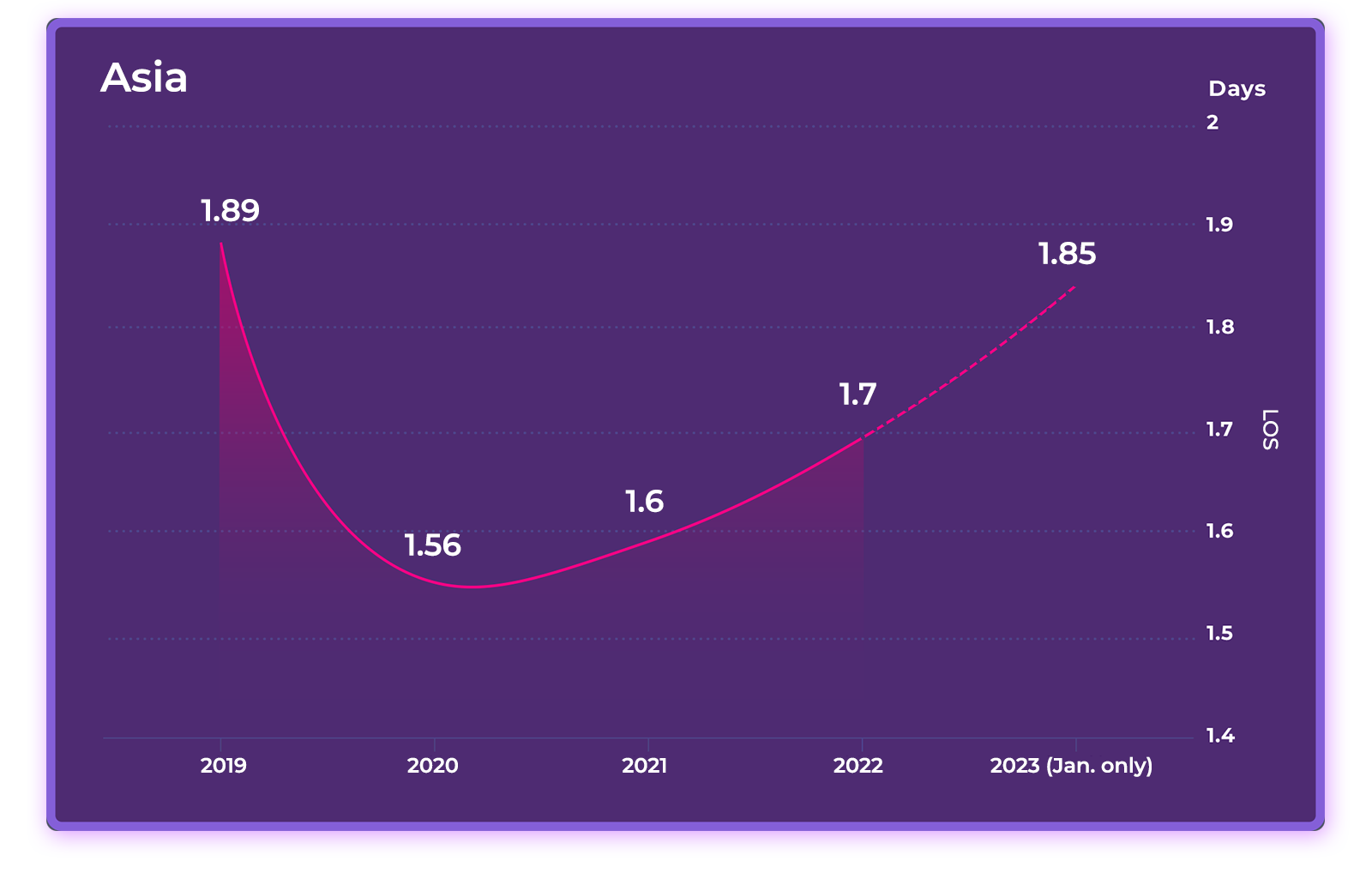

Durchschnittliche Aufenthaltsdauer (ALOS) in Tagen

Nach Ausbruch der Pandemie ging die durchschnittliche Aufenthaltsdauer leicht zurück, da sich das Reiseverhalten von internationalen zu lokalen und inländischen Reisenden verschob. In Europa erreichte die ALOS im Jahr 2021 wieder das Niveau von 2019 und übertraf es 2022, da mehr Menschen ihren lange aufgeschobenen Urlaub antraten und der internationale Reiseverkehr zunahm.

In Asien folgten die ALOS-Muster einem ähnlichen Verlauf, obwohl sie 2022 noch nicht wieder das Niveau von vor der Pandemie erreicht hatten. Auffallend ist, dass die ALOS in Asien im Vergleich zu Europa in allen vier Jahren der Studie in der Regel um einen halben Tag kürzer war.

Im Januar 2023 stieg die ALOS weiter an und erreichte in Europa mit 2,45 Tagen den höchsten Stand seit vier Jahren, während sie in Asien knapp unter den Zahlen von 2019 lag.

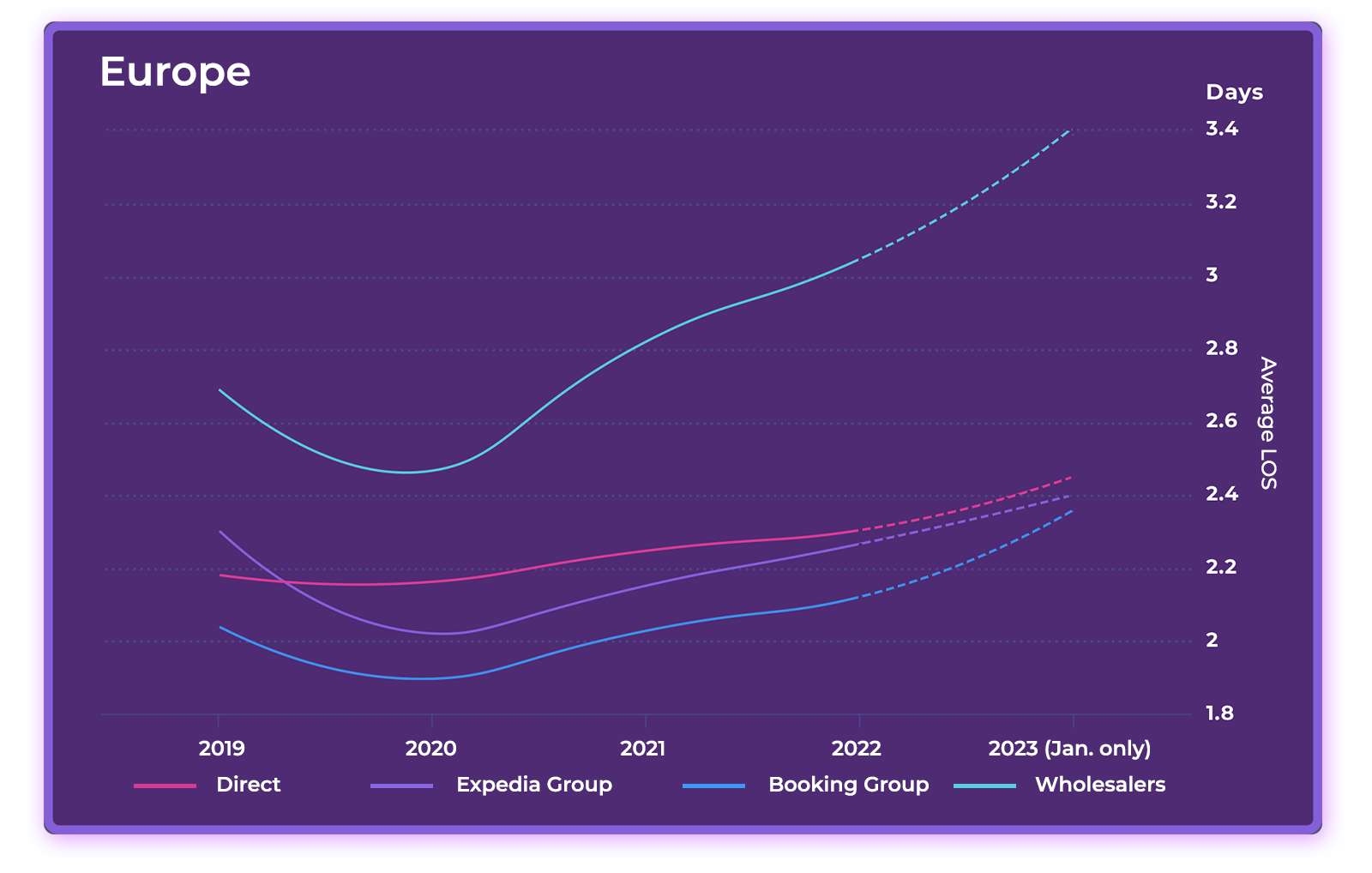

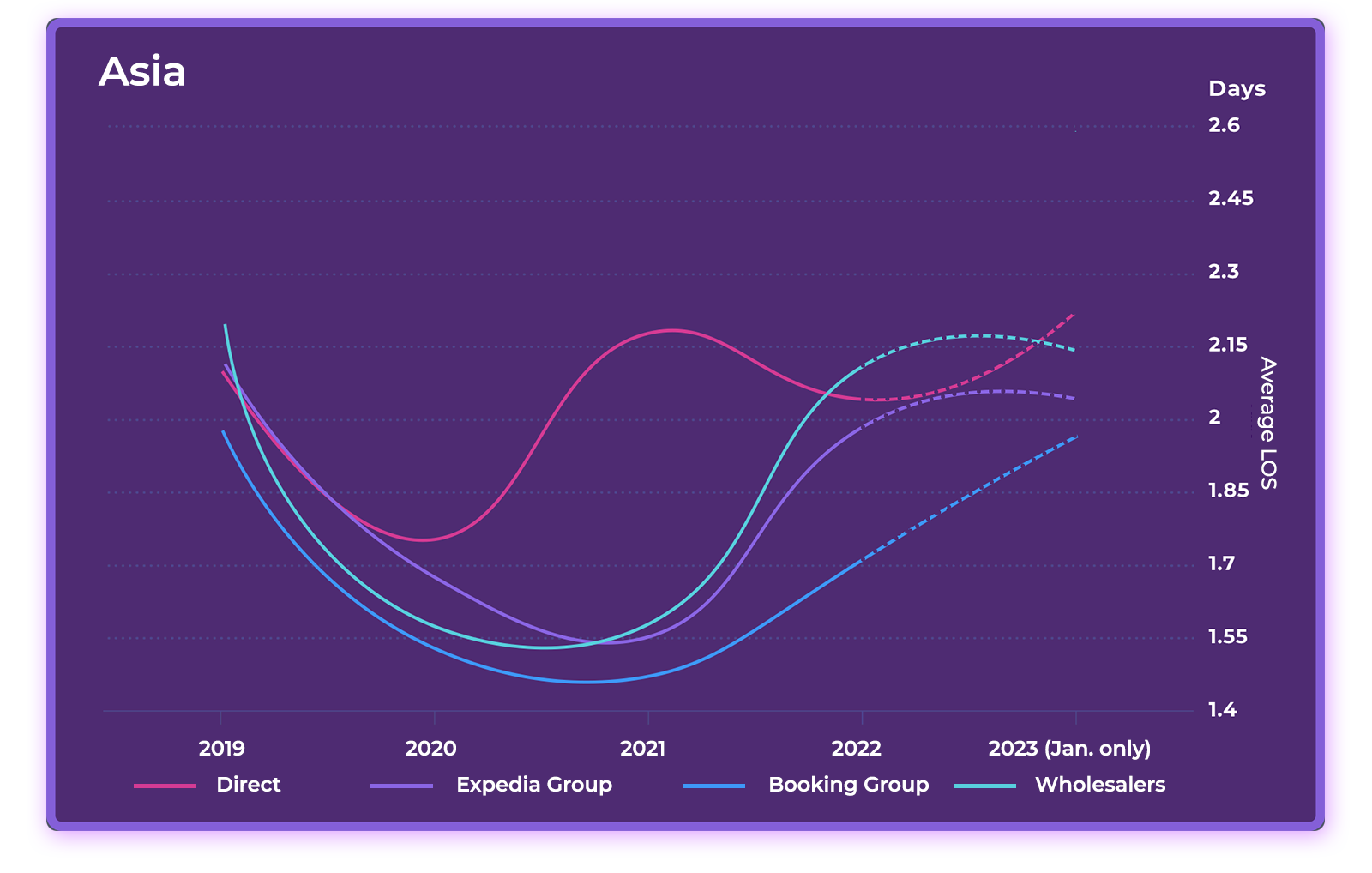

Durchschnittliche Aufenthaltsdauer (ALOS) in Tagen nach Online-Vertriebskanal

Bei einer Aufschlüsselung der ALOS nach Buchungskanälen zeigt sich, dass der Großhandelskanal eine deutlich längere durchschnittliche Aufenthaltsdauer verzeichnete als andere Kanäle in Europa, während Buchungen über Booking.com die niedrigste Aufenthaltsdauer aufwiesen. Dieses Muster blieb von 2019 bis 2022 unverändert.

In Asien verzeichnete Web Direct in den Jahren 2020 und 2021 den höchsten ALOS-Wert, wurde aber im Jahr 2022 vom Großhandelsgeschäft leicht überholt, um dann im Januar 2023 wieder die Spitzenposition einzunehmen. Booking.com verzeichnete in allen vier Jahren den niedrigsten ALOS-Wert.

Marketing- & Ertragsstrategien 2023: „Mischreisende“ Anvisieren

Im Jahr 2023 dürfte die Verlagerung von Inlands- zu internationalen Langstreckenreisenden automatisch zu einem Anstieg der durchschnittlichen Aufenthaltsdauer führen. Eine weitere Möglichkeit zur Steigerung der ALOS – und damit des durchschnittlichen Buchungswerts – besteht darin, das schnell wachsende Segment der „Mischreisenden“ anzusprechen. Bei gemischten Reisen, zu denen auch Bleisure Travel, Workcations und Flexcations gehören, werden Freizeit- und Geschäftsaktivitäten auf ein und derselben Reise kombiniert.

Der Trend, von überall aus zu arbeiten, verändert die Reisemuster, indem er es Fernarbeitern und hybriden Arbeitnehmern ermöglicht, Urlaube und Wochenendausflüge zu verlängern, um aus der Ferne zu arbeiten. Nach Angaben von Expedia ist die Nutzung seines Filters für „geschäftsfreundliche“ Unterkünfte im 4. Quartal 2022 im Vergleich zum Vorjahr im dreistelligen Bereich gestiegen.

Um diese Reisenden anzusprechen, sollten Hotels Dienstleistungen und Annehmlichkeiten hervorheben, die Gäste ansprechen, die vor Ort arbeiten und spielen. Dazu gehören zusätzlicher Arbeitsraum, Coworking-Einrichtungen, Technologie und Kühlschränke in den Zimmern. Sonderpreise für Langzeitaufenthalte und Angebote wie „fünf Nächte bleiben, vier bezahlen“ werden ebenfalls dazu beitragen, diese Reisenden anzuziehen.

Marktanteil der Kanäle: Hotels Haben Bei Den Direktbuchungen Gegenüber OTAs Zugelegt – Aber Können Sie Das Auch Halten?

OTAs vs. Direkter Marktanteil im Bruttobuchungswert

Während der Pandemie profitierten die Hotels von einer deutlichen Verlagerung des Buchungsverhaltens der Reisenden von OTAs hin zu Direktbuchungen, von denen viele von inländischen Reisenden stammten.

In Europa steigerten die Hotels in unserem Datensatz den Direktbuchungserlös im Jahr 2022 um 11 Punkte im Vergleich zu 2019 und erzeugten 34 % des gesamten Online-Buchungserlöses über Web Direct. Während die Hotels im Jahr 2022 etwas an Boden verloren, lagen die Einnahmen aus Direktbuchungen immer noch 5 Punkte über dem Volumen von 2019.

In Asien war die Verlagerung sogar noch drastischer. Die Hotels erhöhten ihren Anteil an den Einnahmen aus Direktbuchungen von 2019 bis 2020 um 18 Punkte und 2021 um weitere 6 Punkte und befinden sich damit nahezu mit den OTAs in Gleichstand. Im Jahr 2022 ging der direkte Marktanteil leicht auf 44 % zurück, lag aber immer noch 19 Punkte über dem Wert von 2019.

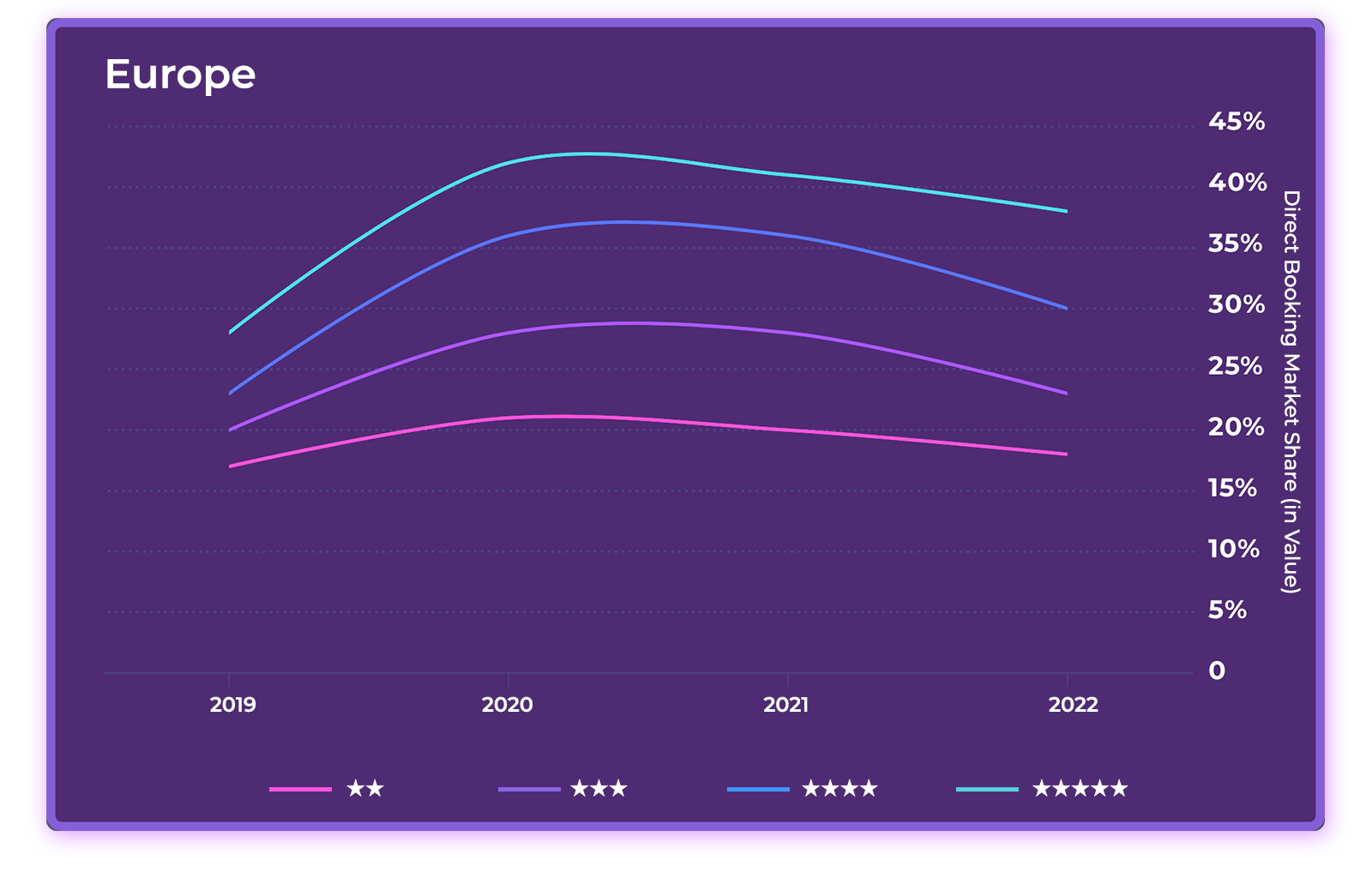

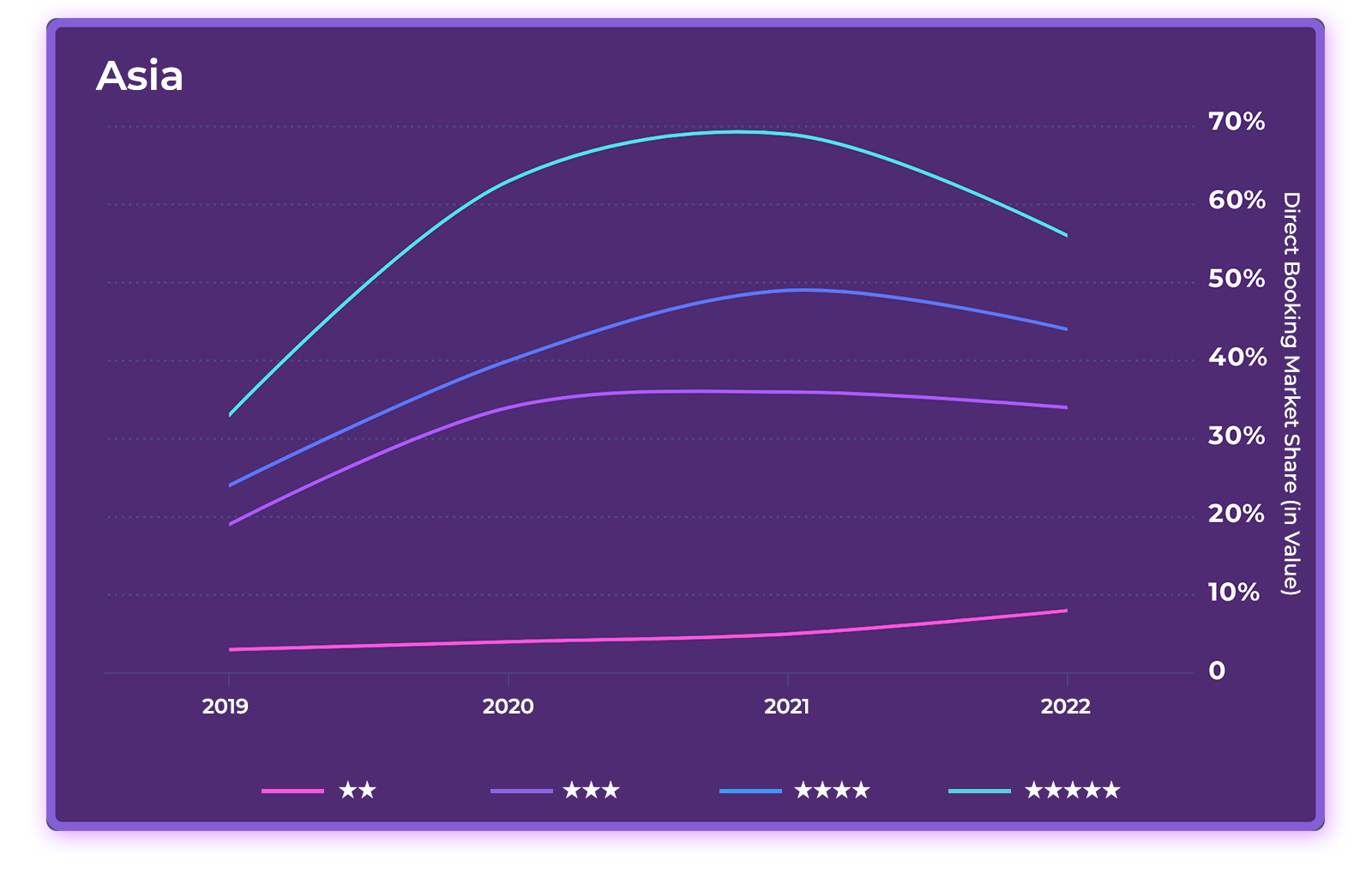

Der Anteil der Direktdistribution – am Bruttobuchungswert – nach Hotelkategorie

Wenn man die Leistung nach Hotelkategorien aufschlüsselt, sieht man, dass der Marktanteil der Direktbuchungseinnahmen umso größer ist, je höher die Kategorie ist.

In Europa erwirtschafteten 2-Sterne-Hotels knapp 20 % der Online-Einnahmen mit Direktbuchungen, während 5-Sterne-Hotels fast 40 % erzielten.

In Asien war die Kluft zwischen den einzelnen Hotelsegmenten sogar noch größer: 2-Sterne-Hotels erzielten weniger als 10 % der Online-Einnahmen aus Direktbuchungen, während 5-Sterne-Hotels über 50 % erzielten.

Marketing- & Ertragsstrategien 2023: Lassen Sie Sich Diese Direktbuchungen Nicht Entgehen

Wir wissen, dass Direktbuchungen aufgrund der niedrigeren Akquisitionskosten in der Regel rentabler sind als OTA-Buchungen, aber unsere Daten sagen uns auch, dass Direktbuchungen mehr Einnahmen pro Buchung, eine längere Aufenthaltsdauer und (wie wir gleich sehen werden) niedrigere Stornierungsraten erzeugen.

Allerdings sind frühere Gewinne an direkten Marktanteilen in Europa im Jahr 2022 zurückgegangen und drohen 2023 auch in Asien zu sinken. Wie können Hotels ihren direkten Marktanteil im Jahr 2023 halten – und sogar steigern? Damit sind wir wieder bei den Grundlagen der Direktbuchungsstrategie.

- Bringen Sie Ihre Website, Ihre Buchungsmaschine und Ihre SEO-Praktiken auf Vordermann, um mehr organischen Traffic zu erhalten und mehr Besucher der Hotel-Website in Direktbucher zu verwandeln.

- Schützen Sie Ihre Marke, indem Sie in Google Ads auf Ihre Marken-Schlüsselwörter bieten, um zu verhindern, dass OTAs den Traffic von Ihrer Website umleiten.

- Stellen Sie sicher, dass Direktbuchungen immer die besten Preise und günstigsten Buchungsbedingungen erhalten – und weisen Sie auf Ihrer Website darauf hin.

- Bieten Sie ein einfaches und nahtloses Zahlungserlebnis auf Ihrer Buchungsmaschine an, um die Warenkorbabbrüche zu verringern und die Konversionsraten zu erhöhen.

- Widmen Sie einen Teil der Marketingausgaben der Gewinnung von Direktbuchungen, einschließlich Suchmarketing, Retargeting und soziale Werbekampagnen. Ziehen Sie die Beauftragung einer erfahrenen Agentur für digitales Marketing in Betracht, um die Leistung zu steigern.

- Investieren Sie in die Metasuche. Eine kürzlich von D-EDGE durchgeführte Studie ergab, dass Hotels durch die Google-Metasuche zwischen 2019 und 2022 einen durchschnittlichen Umsatzanstieg von 95 % verzeichneten, wobei die durchschnittlichen Distributionskosten im Jahr 2022 nur 8 % betrugen.

- Setzen Sie es sich zum Ziel, jeden OTA-Gast bei seinem nächsten Aufenthalt in einen Direktbucher zu verwandeln.

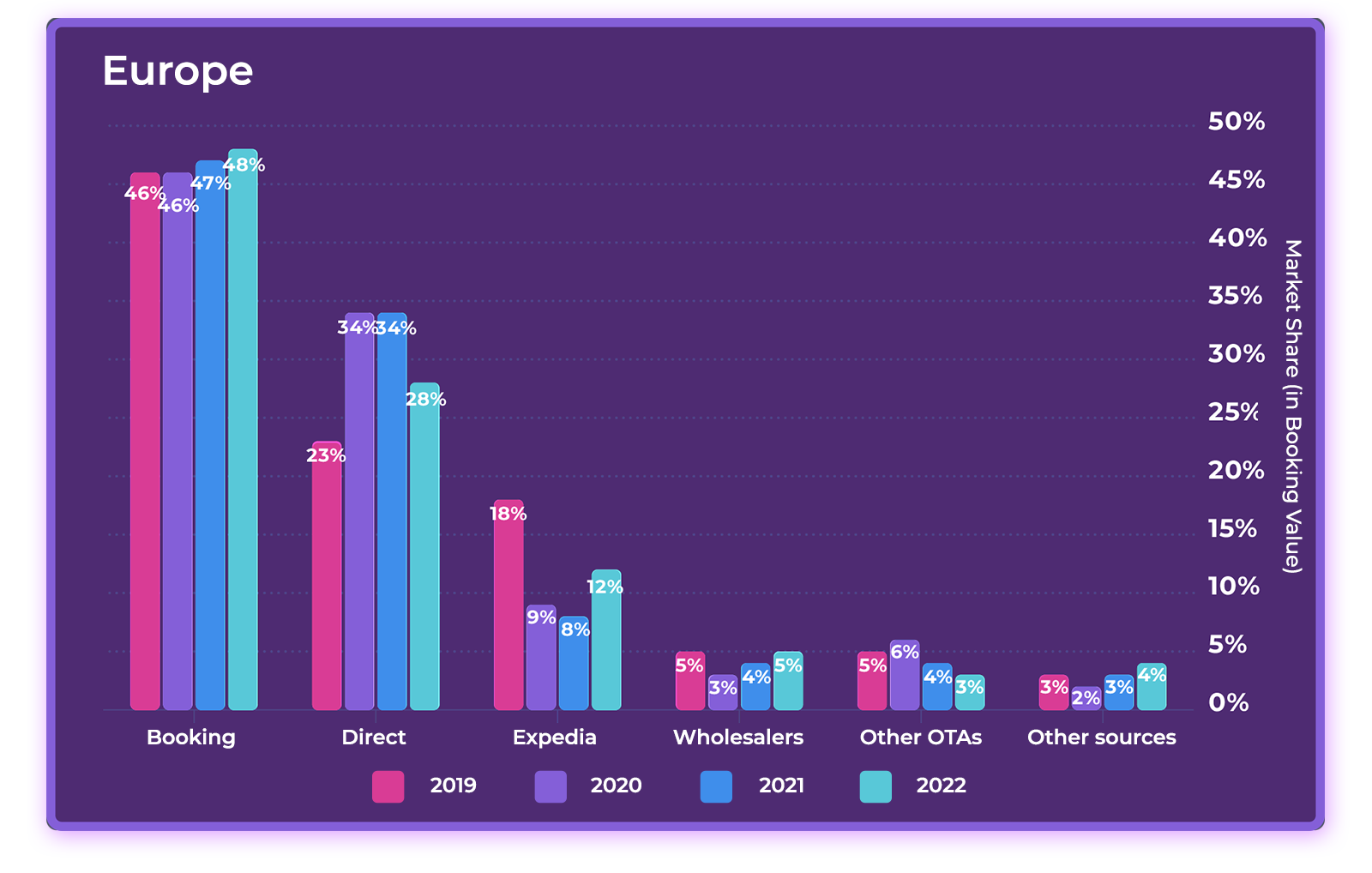

Marktanteil nach Online-Vertriebskanal am Bruttobuchungswert

Bei einer Aufschlüsselung der Online-Buchungseinnahmen nach den wichtigsten Vertriebskanälen zeigt sich, dass in Europa die überwiegende Mehrheit der Buchungen aus zwei Quellen stammt: Booking Holdings (einschließlich Booking.com und Agoda) und Web Direct.

Im Jahr 2022 erwirtschaftete Booking Holdings nahezu die Hälfte der Gesamteinnahmen (48 %), was einem Anstieg von 2 Punkten gegenüber 2019 entspricht. Expedia Group erzielte 12 %, 6 Punkte weniger als 2019. Auf andere OTAs entfielen 3 % und auf Großhändler 5 %.

In Asien stellte Booking.com im Vergleich zu Europa einen deutlich geringeren Marktanteil an den Buchungseinnahmen dar und erzielte 18 % im Jahr 2022, d. h. 3 Punkte weniger als 2019.

Hier ist Agoda (im Besitz von Booking.com) sehr beliebt und stellt einen Marktanteil von 12 % im Jahr 2022 dar, d. h., 2 Punkte weniger als 2019. Auch Traveloka Group ist in der Region beliebt und erwirtschaftete 2022 einen Marktanteil von 9 %, was einem Rückgang von 6 Punkten gegenüber 2019 entspricht. Wie in Europa hat Expedia auch in Asien erhebliche Marktanteile verloren und erwirtschaftete 2022 nur noch 6 % des Umsatzes, d. h. 9 Punkte weniger als 2019. Andere OTAs erzielten 7 %, und Großhändler stellten nur 1 % dar.

Marketing- & Ertragsstrategien 2023: Behalten Sie das OTA-Geschäft unter Kontrolle

Da sich der internationale Reiseverkehr im Wachstumsmodus befindet, schwingt das Pendel wieder zugunsten der OTAs. Während der Pandemie herrschte ein reges Treiben, da die Hotels jede Art von Geschäft anstrebten, die sie bekommen konnten. Jetzt ist es an der Zeit, strategischer und gezielter vorzugehen und sich auf die rentabelsten Kanäle zu konzentrieren.

Zusätzlich zu den vorstehend erwähnten Direktbuchungsstrategien gibt es noch einige weitere Vertriebsstrategien, die in Betracht gezogen werden sollten:

- Pflegen einer ausgewogenen Mehrkanalstrategie, die auf Buchungen aus der gesamten Vertriebswertschöpfungskette abzielt, einschließlich Direktbuchungen, OTAs, Großhandel, Reisebüros und Reiseveranstalter.

- Abzielen auf Reisebüros und Firmenkunden über das GDS. Erkundigen Sie sich bei Ihrem Technologieanbieter nach einer direkten Anbindung an GDS-Plattformen,damit Sie Preise und Verfügbarkeit über Ihren Kanalmanager verwalten können.

- Achten Sie darauf, dass Sie nicht zu sehr von einem OTA (z. B. Booking.com) abhängig werden. Verfolgen Sie eine breit gefächerte Strategie, die auch kleinere, regionale Anbieter wie Traveloka, Tiket, PegiPegi, MGholiday in Asien oder Szallas und Slevomat in Osteuropa sowie spezialisierte OTAs wie zum Beispiel VeryChic einbezieht. Achten Sie auch auf schnell wachsende Newcomer wie Hopper, eine der am häufigsten heruntergeladenen OTA-Apps in den USA im Jahr 2021. Prüfen Sie hier alle im D-EDGE Channel Manager verfügbaren OTAs.

.

- Expedia war zwar am Boden, aber noch lange nicht am Ende. Es ist zu erwarten, dass die Buchungen ansteigen werden, wenn die internationalen Langstreckenreisen zurückkehren – insbesondere von Amerikanern, die in der Regel die Websites der Expedia-Gruppe bevorzugen.

- Erlauben Sie OTAs nicht, Ihre Preise zu unterbieten oder flexiblere Stornierungsbedingungen anzubieten. Passen Sie sich stets den Preisen und Buchungsbedingungen von OTAs an oder übertreffen Sie sie sogar, indem Sie z. B. erstattungsfähige Preise, flexible Stornierungs- und Zahlungsbedingungen sowie Sonderpreise für treue Mitglieder und mobile Buchungen anbieten.

- Achten Sie darauf, dass Sie nicht an so vielen OTA-Aktionen teilnehmen, dass die Provisionszuschläge und Preisnachlässe Ihre Rentabilität untergraben. Vergleichen Sie die Akquisitionskosten und die Rentabilität auf jedem Kanal.

- Ziehen Sie eine Zusammenarbeit mit Airbnb in Betracht, wenn Sie dies nicht bereits tun. Im Jahr 2022 verzeichnete Airbnb das stärkste Wachstum aller wesentlichen Kanäle unter den Hotels in unserem europäischen Datensatz.

- Bemühen Sie sich um Ihre treuen Gäste. Mit Expedias One Key-Programm, das in diesem Jahr eingeführt wird, und der Website Booking.com, die Buchungen mit Genius-Rabatten an sich reißt, dürfen die Hotels nicht vergessen, dass man wahre Kundentreue nicht kaufen kann, sondern verdienen muss – durch Anerkennung, Vorzugspreise, vorrangige Betreuung und Belohnungen.

- Verfolgen Sie Buchungsdaten genau und nutzen Sie sie, um das Verhalten der Gäste zu verstehen und mit Treueanreizen, Marketingprogrammen und Direktbuchungskampagnen zu beeinflussen.

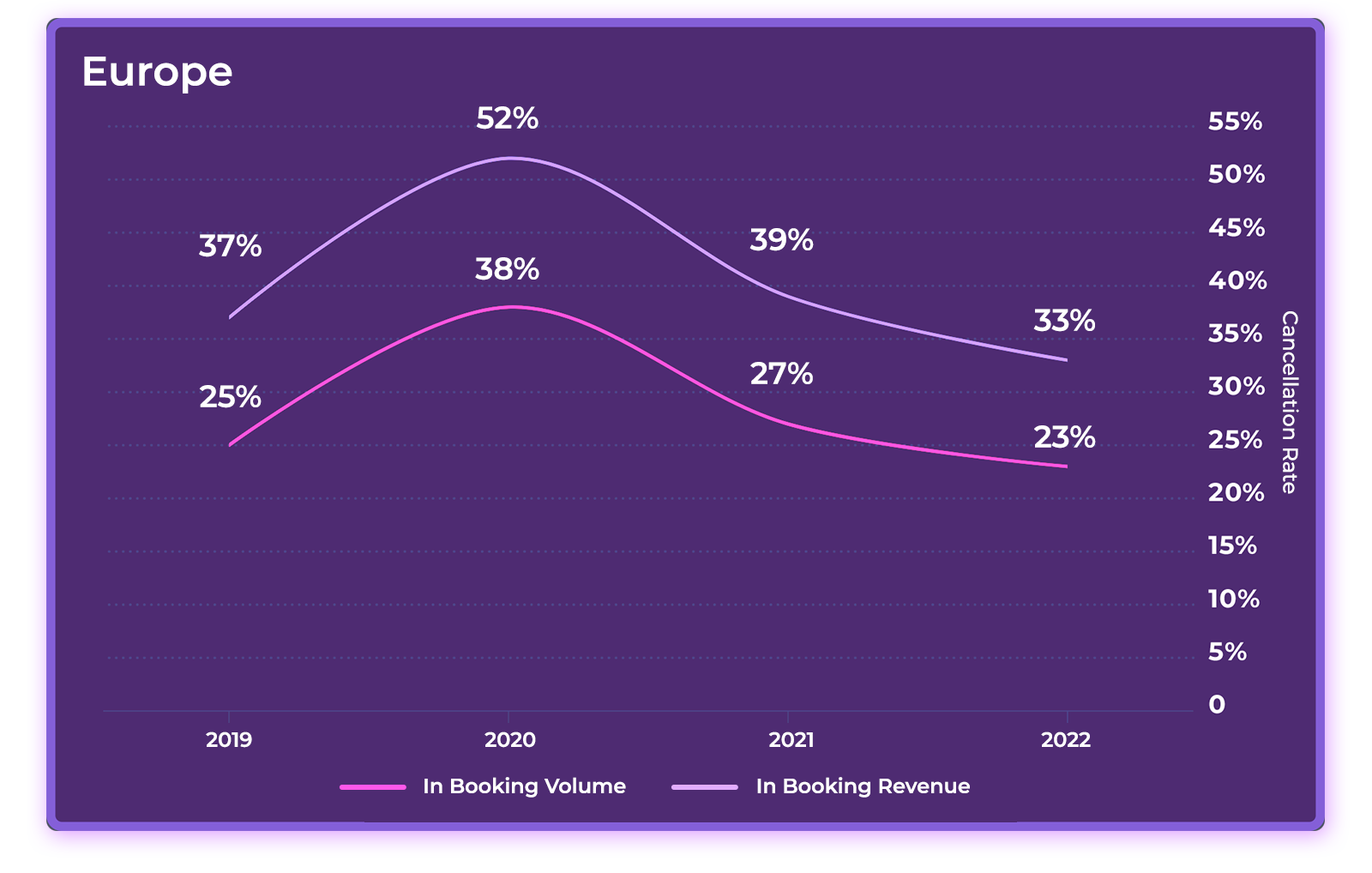

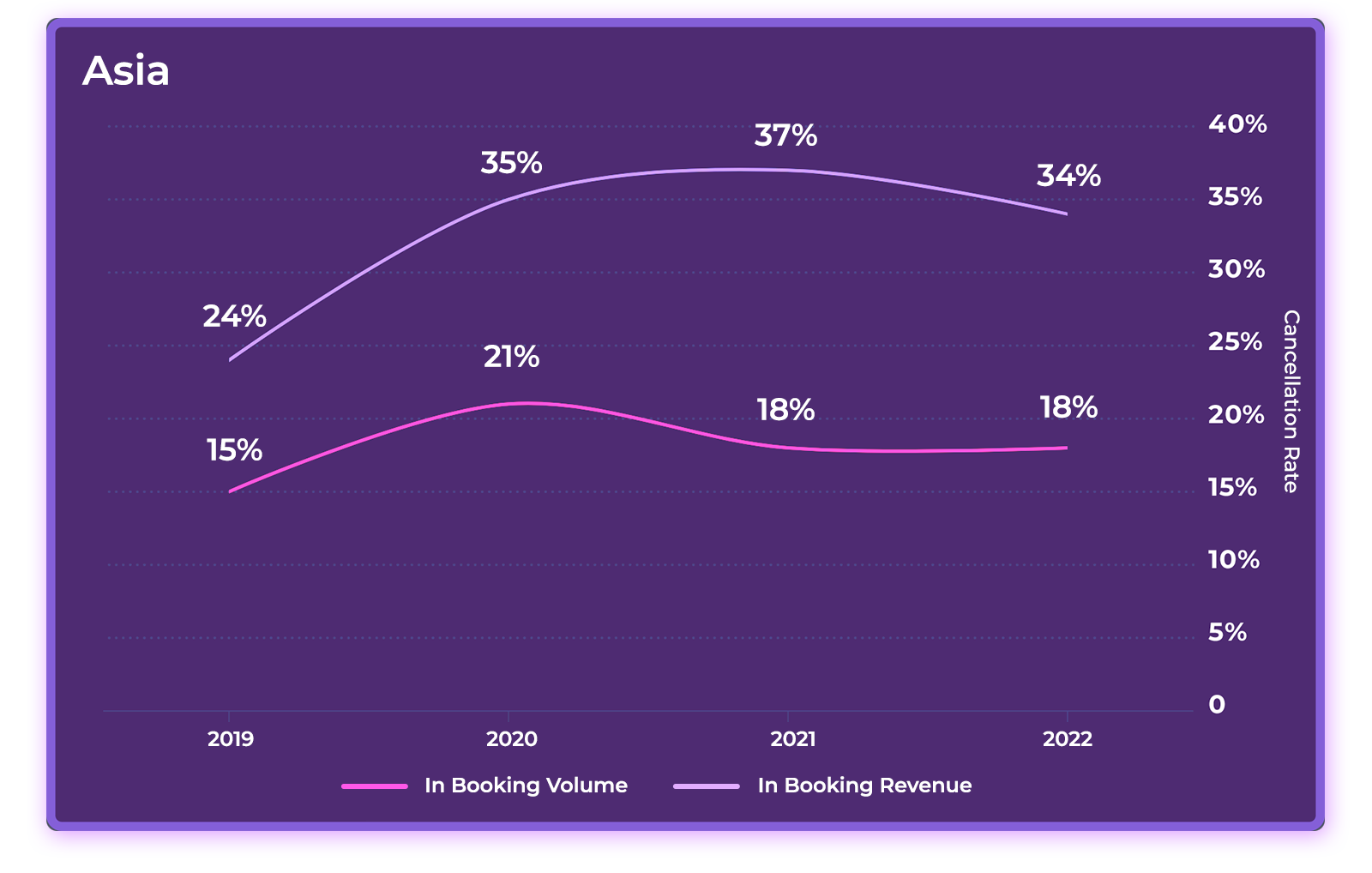

Stornierungsrate: Zahlen kehren auf das Niveau vor der Pandemie zurück, sind aber immer noch zu hoch

Stornierungsraten

Während der Pandemie stiegen die Stornierungsraten plötzlich an, insbesondere in Europa, wo sie 52 % erreichten. Dies machte die Verwaltung der verfügbaren Zimmer und eine genaue Vorhersage für die Hotels besonders schwierig. Im Jahr 2022 haben sich die Stornierungen in Europa wieder normalisiert und sind sogar unter die Zahlen von 2019 gesunken. In Asien sind die Stornierungsraten jedoch noch nicht wieder auf das Niveau von vor der Pandemie zurückgekehrt.

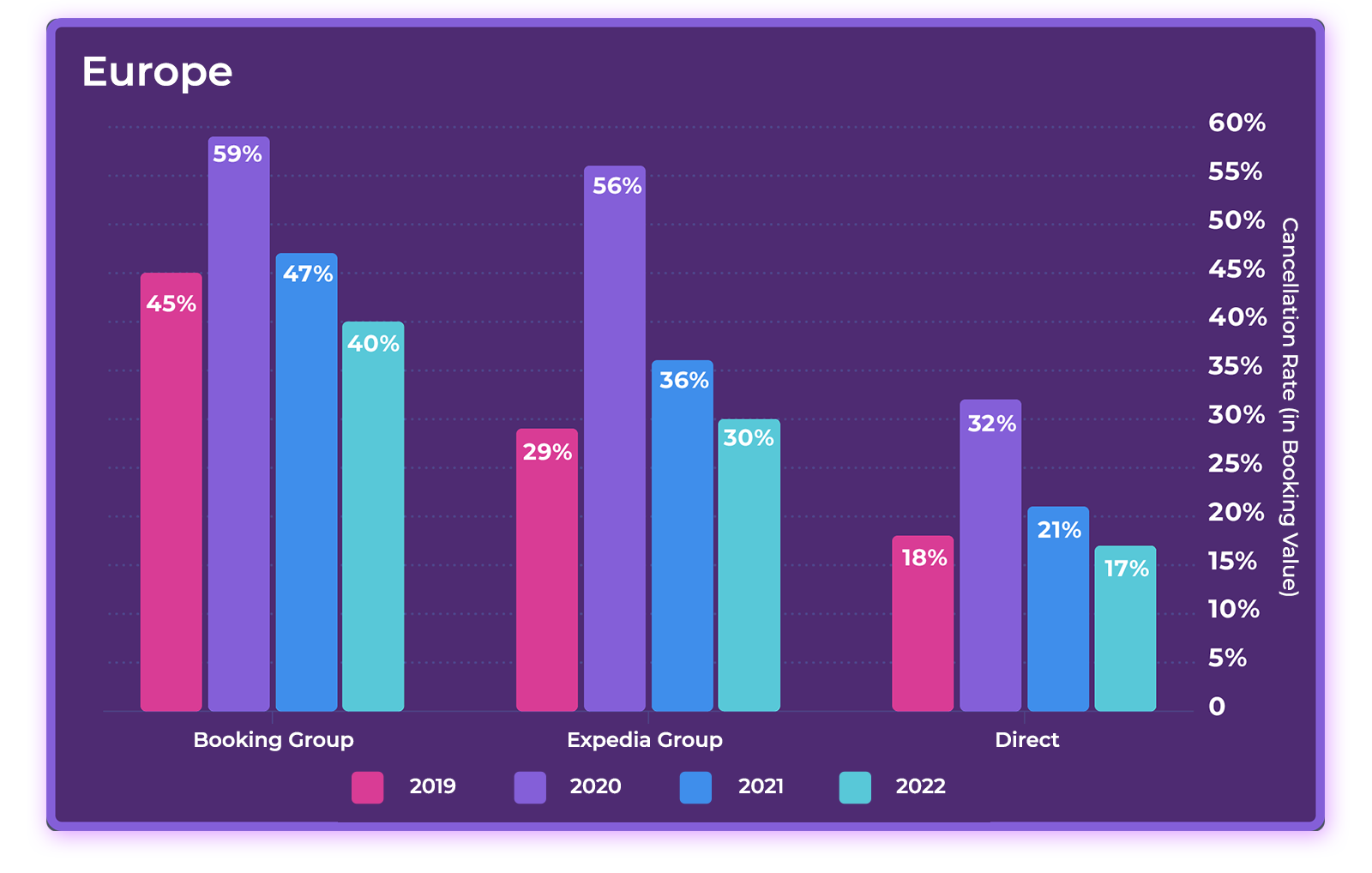

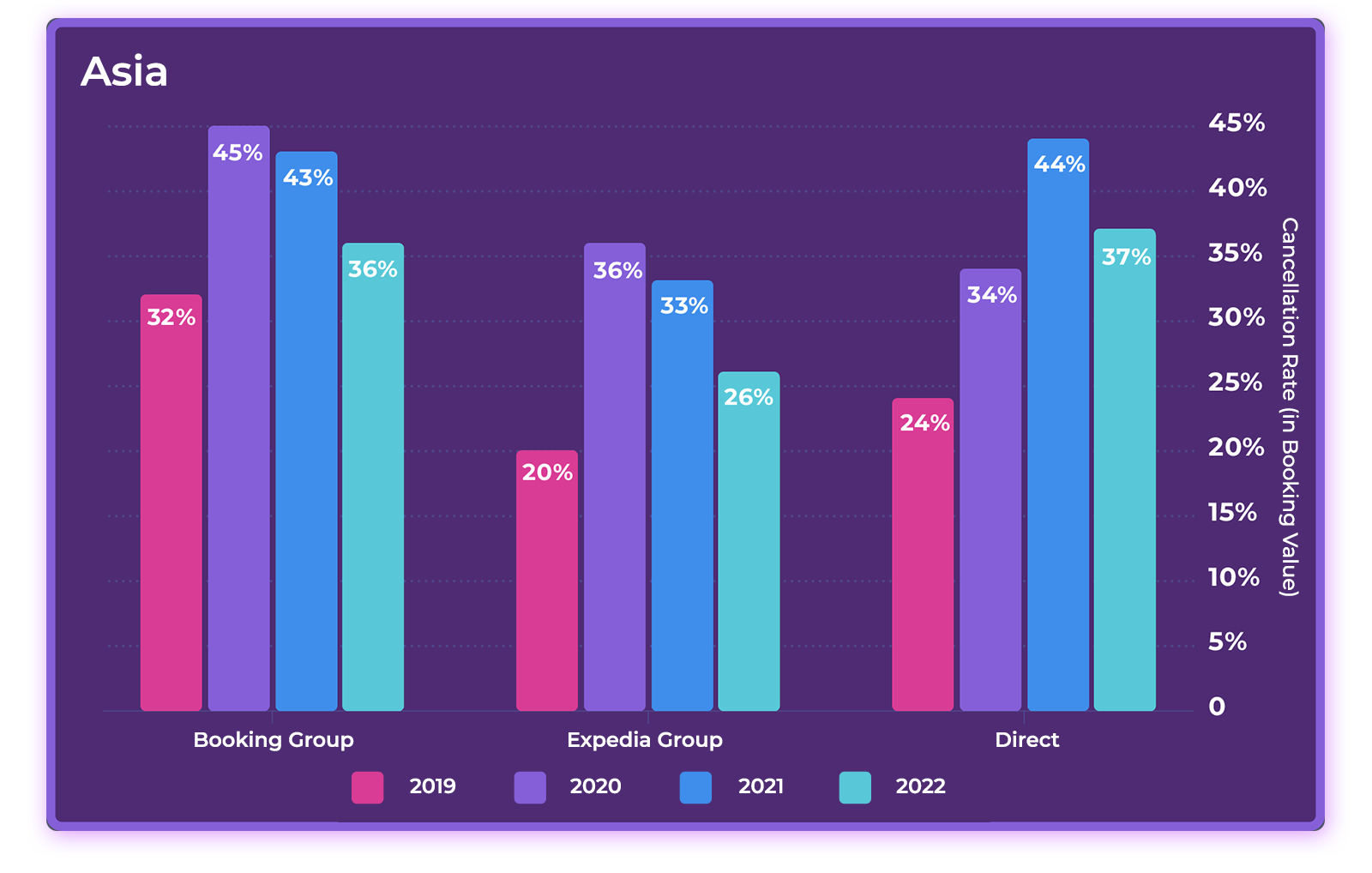

Stornierungsraten nach Online-Vertriebskanal

Wenn man die Stornierungsraten nach Buchungskanälen aufschlüsselt, stellt man fest, dass die Hauptschuldigen in Europa die OTAs sind. Nach einem Höchststand von 59 % der Einnahmen im Jahr 2020 sank die Stornierungsrate von Booking Holdings auf 40 % im Jahr 2022. Währenddessen stieg die Stornierungsrate bei Expedia im Jahr 2020 auf 56 % und fiel 2022 auf 30 %. Im Vergleich dazu wurden im Jahr 2022 nur 17 % der Direktbuchungen storniert.

In Asien waren die Stornierungsraten der OTAs etwas niedriger als in Europa, wobei 36 % der Einnahmen von Booking Holdings im Jahr 2022 storniert wurden und 26 % der Einnahmen von Expedia Group. Was jedoch am meisten überrascht, ist die hohe Stornierungsrate bei Direktbuchungen in der Region mit 37 % der Einnahmen im Jahr 2022, was einem Anstieg von 13 Punkten gegenüber 2019 entspricht.

Marketing- & Ertragsstrategien 2023: Stornierungsraten Senken

Obwohl sich die Stornierungsraten 2022 mit 33 % der Gesamteinnahmen in Europa und 34 % in Asien stabilisiert haben, gibt es nicht viel zu feiern. In Europa ist die niedrige Stornierungsrate bei Direktbuchungen im Vergleich zu OTAs ein weiterer Grund, Direktbuchungen Priorität einzuräumen. In Asien müssen die Hotels jedoch die Gründe für die hohe Stornierungsrate bei Direktbuchungen analysieren und Wege finden, um die Zahlen zu senken.

Während der Pandemie hatte Flexibilität für Reisende oberste Priorität. Jetzt können es sich die Hotels leisten, ihre Richtlinien zu verschärfen und mehr Wert auf nicht erstattungsfähige Preise zu legen. Auf diese Weise erhalten Sie eine bessere Kontrolle über Ihren Bestand, können genauere Prognosen erstellen und Stornierungen in letzter Minute sowie das „Trip Stacking“ verhindern – also Reisende, die mehrere Hotels buchen und dann in letzter Minute stornieren. Eine Die Online-Zahlungslösung wird dazu beitragen, Genehmigungen und die Zahlungsabwicklung zu automatisieren und damit Stornierungen, Rückerstattungen und Rückbuchungen zu reduzieren.

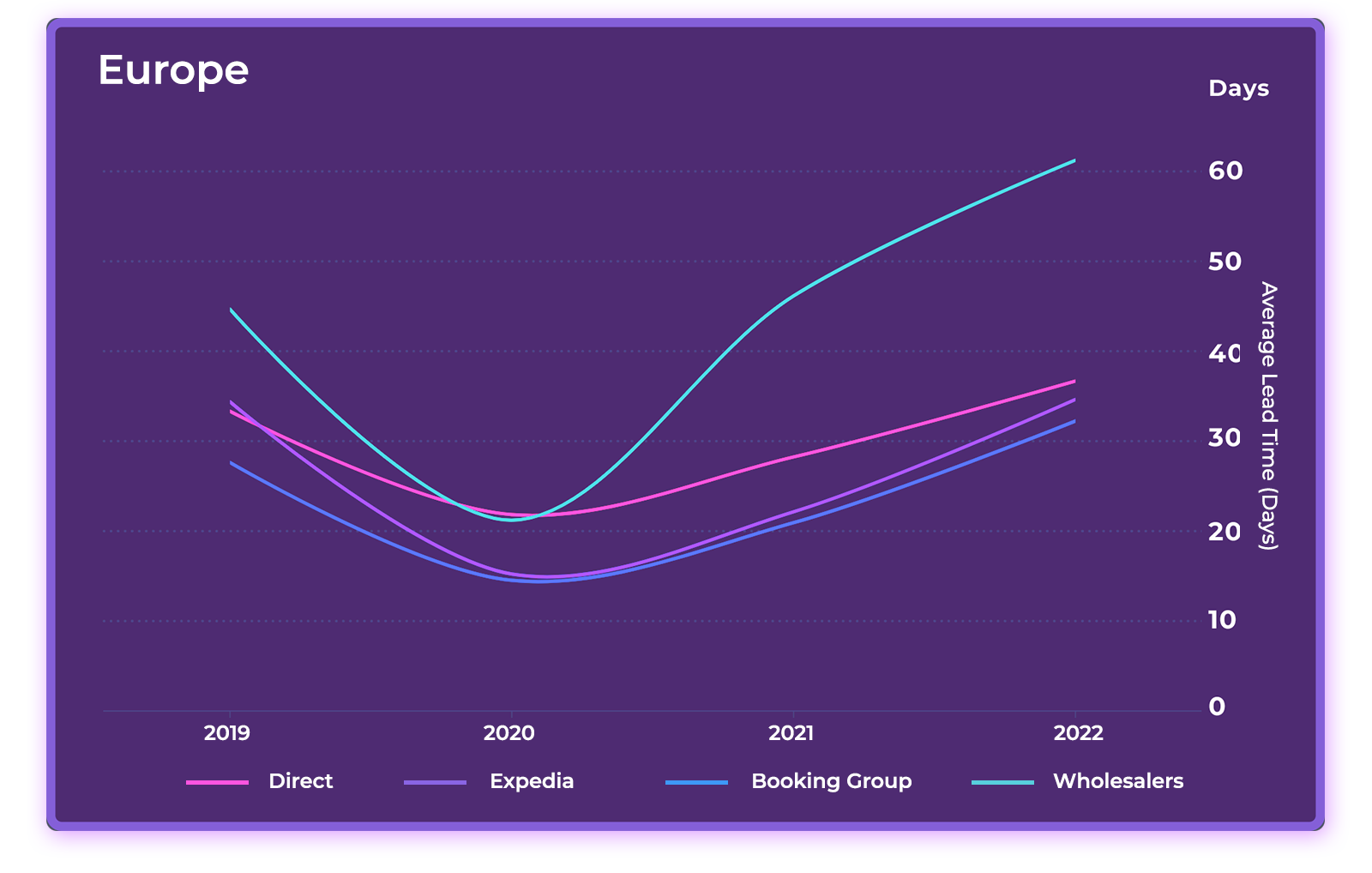

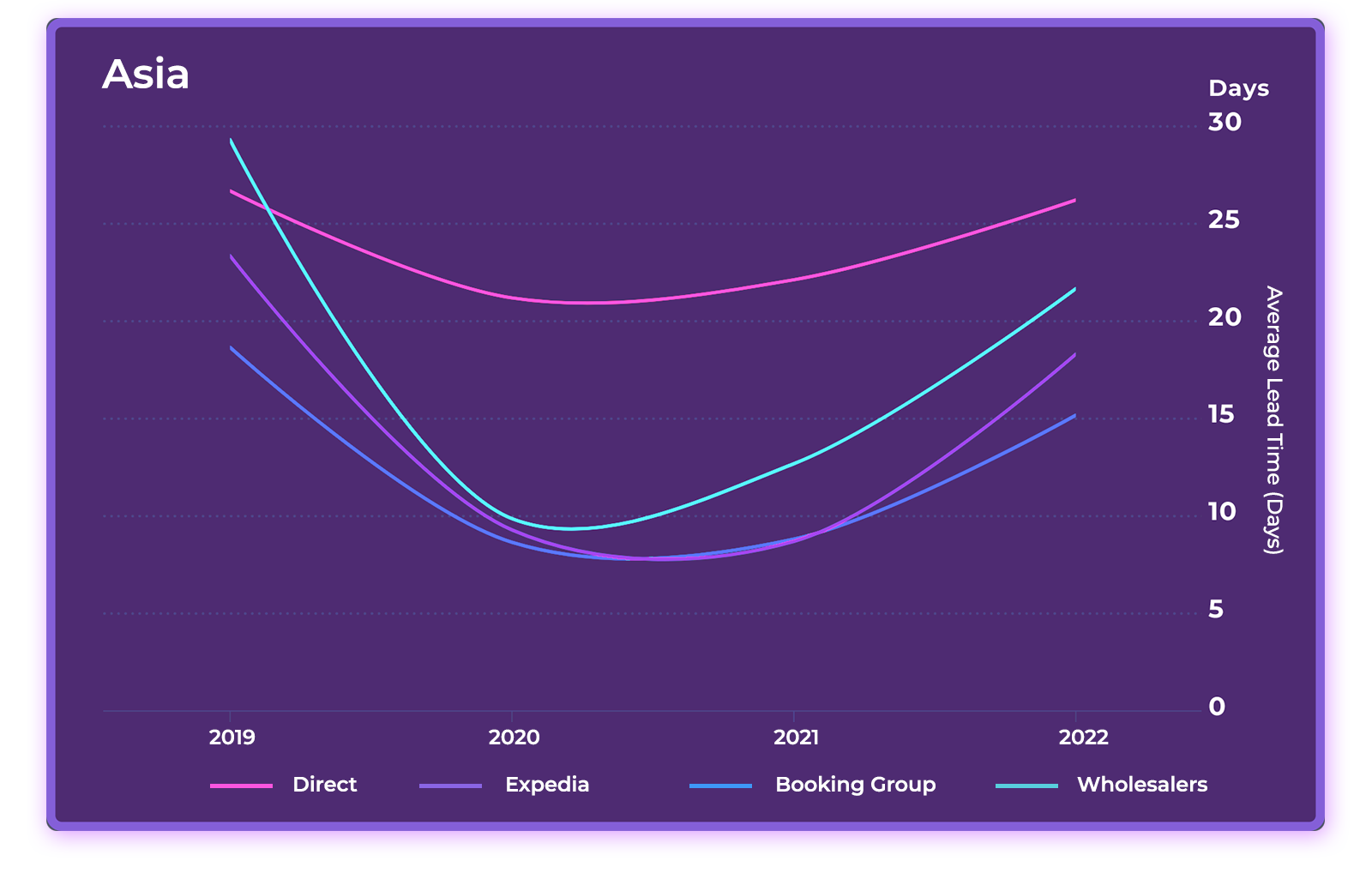

Vorlaufzeit: Langfristige Reiseplanung Ist Zurück

Durchschnittliche Vorlaufzeit (Tage)

Nach einem drastischen Rückgang im Jahr 2020 haben sich die durchschnittlichen Vorlaufzeiten in allen wesentlichen Buchungskanälen in den Jahren 2021 und 2022 wieder erholt. In Europa übertrafen die Vorlaufzeiten das Niveau von 2019. Auf beiden Kontinenten verzeichneten Direktbuchungen die längsten und Buchungen über die Websites von Booking Holdings die kürzesten Vorlaufzeiten.

Marketing- & Ertragsstrategien 2023: Anreize Für Längere Vorlaufzeiten Schaffen

Längere Vorlaufzeiten sind ein weiterer überzeugender Grund für Hoteliers, Direktbuchungen gegenüber OTA-Buchungen zu bevorzugen. Hoteliers können 2023 mit längeren Vorlaufzeiten rechnen, da mehr internationale Reisende unterwegs sind. Das Anbieten von Preisnachlässen und Anreizen für Vorausbuchungen trägt dazu bei, eine Grundlage zu schaffen, auf der höher bewertete Geschäfte aufgebaut werden können. Das Gleiche gilt für Gruppenbuchungen, die in der Regel länger im Voraus gebucht werden als Einzelreisen.

Ihr Geschäft für Wachstum Positionieren

Insgesamt sind die Aussichten für 2023 vielversprechend, aber die Wachstumsmuster bleiben ungewiss. Hoteliers, die die richtige Technologie, die richtigen Daten und das richtige Fachwissen einsetzen, werden unter allen Marktbedingungen an der Spitze stehen.

Da sich die Reiseplanung immer mehr ins Internet verlagert, bedeutet dies, dass die digitalen Marketingstrategien an die heutigen Multikanal-Buchungsmuster angepasst werden müssen. Dies bedeutet auch, in ein leistungsstarkes Zentrales Reservierungssystem (CRS) mit einer integrierten Buchungsmaschine, einem Channel Manager und einer Online-Zahlungslösung sowie einer Anbindung an das PMS und andere Kerntechnologien zu investieren.

Unabhängige Hotels und kleine Gruppen sind gut positioniert, um im Jahr 2023 besser abzuschneiden als die Konkurrenz der großen Marken, indem sie agil bleiben, das Buchungsverhalten genau beobachten und ihre Ressourcen schnell dorthin verlagern, wo die Chancen liegen.

Methodik

Datensatz

- 4.594 Unternehmen in Europa und 524 Unternehmen in Asien (ohne Festlandchina), darunter unabhängige Hotels und kleine bis mittelgroße Hotelgruppen.

- Buchungsdaten, die über das zentrale Reservierungssystem (CRS) von D-EDGE unter Verwendung einer konstanten Stichprobe von Hotels, die Kunden von D-EDGE sind, über einen Zeitraum von vier Jahren, vom 1. Januar 2019 bis zum 31. Dezember 2022, erfasst wurden.

- Die Buchungen erfolgten über mehr als 200 Online-Kanäle, darunter Hotelbuchungsmaschinen, Online-Reisebüros, Reiseveranstalter, Konsolidierer und Websites von Fremdenverkehrsämtern. Offline-Buchungen per Telefon, E-Mail, Laufkundschaft usw. wurden nicht berücksichtigt.

EUROPA

Anzahl der Hotels im Erhebungspanel

4,594

Wesentliche Länder

Frankreich (2.797), Italien (182), Portugal (348), Spanien (138), Vereinigtes Königreich (85), Osteuropa (462)

Hotelkategorien

2* 6%

3* 35%

4* 37%

5* 7%

NC 14 %

ASIEN

Anzahl der Hotels im Erhebungspanel

524

Wesentliche Länder

Indonesien (169), Taiwan (79), Thailand (19), Malaysia (56), Vietnam (48)

Hotelkategorien

2* 7%

3* 23%

4* 47%

5* 16%

NC 7 %

Das könnte Ihnen auch gefallen

Im Jahr 2025 ist Konnektivität für IT-Teams keine rein technische Angelegenheit mehr. Si…

In den letzten 20 Jahren hat uns die enge Zusammenarbeit mit Hoteliers gezeigt, dass sic…

Das Monbijou Hotel, Teil der Sunrise Hotel Group, ist ein Boutique-Hotel, das für Elegan…

Das im pulsierenden Herzen Bangkoks gelegene Sukhothai Bangkok ist ein Symbol für zeitlo…

Die organische Suche bleibt einer der stärksten Treiber für Direktbuchungen – doch viele…

Singapur, April 2025 – D-EDGE Hospitality Solutions, ein weltweit führender Anbieter von…