Tendências de Distribuição Online dos Hotéis para 2023: Europa & Ásia

Análise de dados de 2019 - 2023 para delinear estratégias de marketing e receitas da indústria hoteleira para 2023

O Hotel Online Distribution Trends Report é uma análise anual do comportamento de reservas online de viajantes da D-EDGE Hospitality Solutions. O relatório deste ano baseia-se em dados recolhidos de 4.594 propriedades na Europa e 524 propriedades na Ásia (excluindo a China continental), incluindo hotéis independentes e grupos hoteleiros de pequena e média dimensão de 2019 a 2022, com uma visão antecipada dos dados de 2023.

Uma história de dois continentes: enquanto a recuperação hoteleira se aproxima do auge na Europa, está apenas a começar na Ásia

Impulsionada por uma robusta procura de lazer e um rápido crescimento das tarifas, em 2022 a indústria hoteleira global recuperou quase totalmente da recessão pandémica. No entanto, houve uma grande exceção: a Ásia.

De acordo com a STR, em 2022 os hotéis na Europa aumentaram o seu preço médio diário (ADR) em 18,5% relativamente a 2019 e as receitas por quarto disponível (RevPAR) em 6,1%, enquanto a ocupação ficou para trás, nos 10,5%. Entretanto, na Ásia, onde as restrições permaneceram em vigor muito depois de terem sido levantadas noutras regiões, o ADR caiu 9,9% abaixo dos níveis de 2019, o RevPAR caiu 31,2% e a ocupação baixou 23,7%. No entanto, a Ásia está preparada para uma forte recuperação em 2023.

Neste relatório, partimos do nosso conjunto de dados de hotéis independentes e grupos hoteleiros de pequena e média dimensão na Europa e na Ásia para analisar as tendências de distribuição a partir de quatro anos de dados de reservas online, desde 2019 até 2022. Também damos uma espreitadela às tendências de reserva de 2023 com um olhar sobre os dados de janeiro.

Dividimos o desempenho por métricas-chave de distribuição, incluindo receitas brutas e médias de reserva, preço médio, duração da estadia, quota de mercado do canal, taxas de cancelamento e antecedência de reserva. Adicionalmente, partilhamos estratégias para alavancar a mudança dos padrões de viagem para aumentar as receitas e superar a concorrência em 2023.

Nas secções seguintes, analisamos valor da reserva (receitas), o que proporciona uma maior perceção do desempenho do hotel do que o volume de reservas ou noites por quarto.

Principais Conclusões

Antes de mergulharmos nos dados, aqui ficam os destaques da nossa análise.

- Em 2022, as receitas brutas de reservas aumentaram 49% na Europa em relação a 2019.

- Em 2022, o preço médio diário (ADR) na Europa subiu 25% acima dos níveis de 2019 e aumentou 6% na Ásia.

- Após ganhar uma quota de mercado substancial às OTAs durante a pandemia, as receitas de reservas diretas perderam algum terreno em 2022, mas ainda conseguiram manter aumentos de 5 pontos na Europa e 19 pontos na Ásia em relação a 2019.

- A Booking Holdings manteve a sua quota de mercado dominante de reservas OTA em 2022, mas gerou a menor duração média de estadia e a maior taxa de cancelamento dos principais canais de reservas online.

- O Grupo Expedia perdeu uma quota de mercado significativa, tanto na Europa como na Ásia, mas espera-se que o volume aumente em 2023 à medida que as viagens internacionais ganham ímpeto.

- Após o pico durante a pandemia, as taxas de cancelamento regressaram a níveis quase normais em 2022.

- Os dados de janeiro de 2023 mostram um início promissor para este ano, com aumentos significativos no valor médio das reservas, ADR e duração da estadia em ambas as regiões.

Definições: Principais Métricas de Distribuição Hoteleira

Eis um guia rápido de referência para as principais métricas deste relatório:

- Valor bruto da reserva (GBV): Receitas totais de todos os canais de reservas online, menos cancelamentos.

- Valor médio de reserva (ABV): O montante médio que os hóspedes pagam por reserva online, também chamado preço médio de transação (ATP). É calculado multiplicando o preço média diário pela duração média da estadia.

- Preço médio diário (ADR): O preço médio que os hóspedes pagam por um quarto por noite.

- Duração média da estadia (ALOS): O número médio de noites de estadia por reserva.

- Antecedência de reserva: O número médio de dias entre o ato da reserva e a data de chegada dos hóspedes. Isto também pode ser referido como “janela de reserva”.

- Canal direto: Reservas diretas feitas através dos websites das marcas dos hotéis.

- Canal OTA: Reservas feitas através de agências de viagens online.

Valor Bruto da Reserva: Hotéis na Europa e Ásia Ultrapassam Níveis de 2019

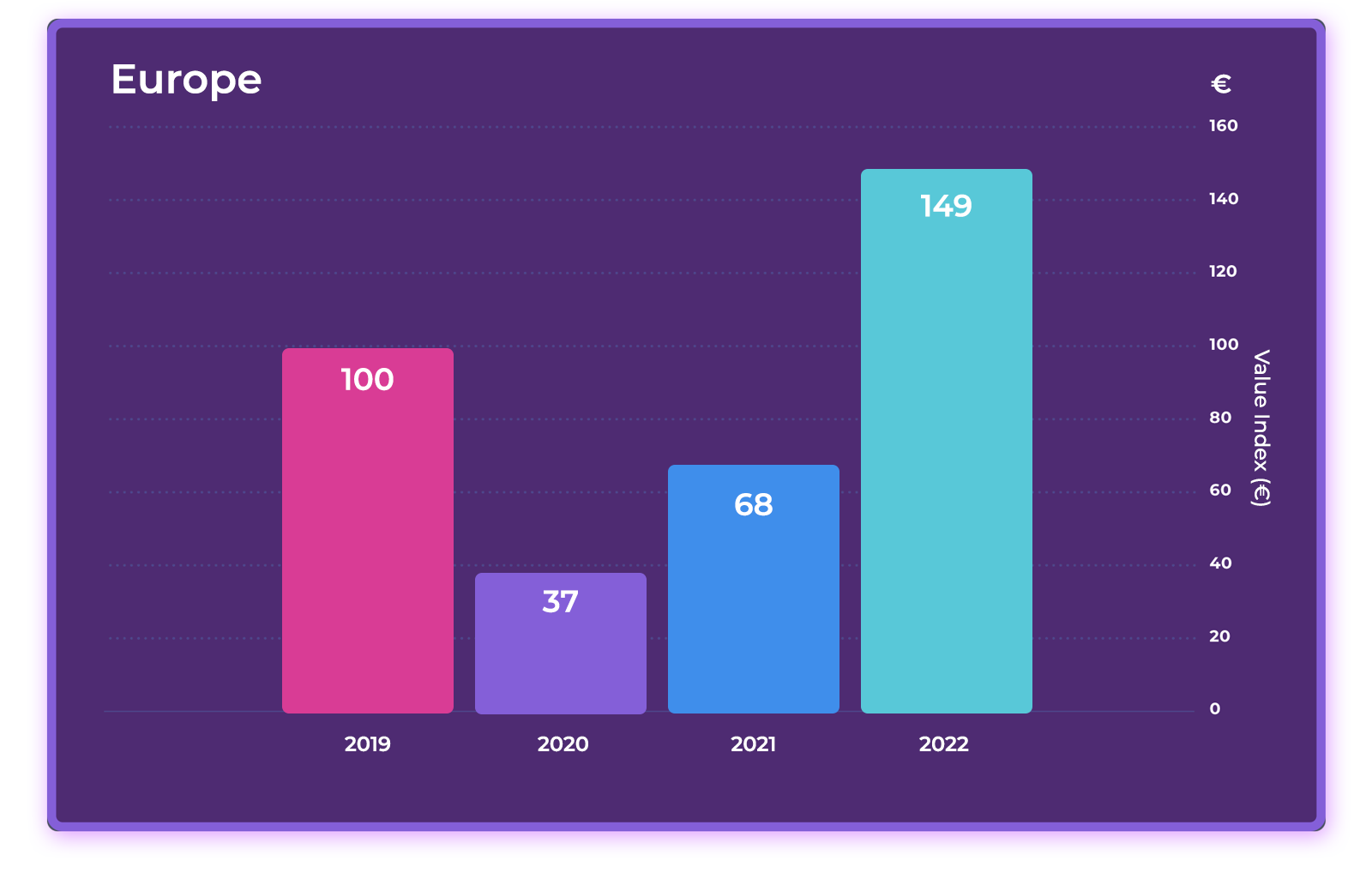

Valor Bruto das Reservas (GBV) — Indexado a 2019

Na Europa, o ritmo de recuperação sofreu um retrocesso no primeiro trimestre de 2022, após o impacto da variante Omicron, mas a meio do ano a maioria das restrições tinha sido levantada. Seguiu-se um crescimento súbito nas viagens de lazer e foi complementado por uma procura crescente de viagens de negócios para terminar o ano com um final forte. Globalmente, os hotéis do nosso conjunto de dados na Europa registaram um impressionante crescimento de 49% no valor bruto das reservas (GBV) em relação a 2019.

Na Ásia, a recuperação em 2022 foi travada pela continuação das restrições, que permaneceram em vigor na China e em países selecionados. Só no segundo semestre do ano é que as restrições começaram a diminuir. No entanto, o último obstáculo foi a China, que historicamente representa uma proporção significativa de turistas estrangeiros na região da Ásia-Pacífico. Quando a China reabriu as suas fronteiras, em janeiro de 2023, já era demasiado tarde para salvar 2022. No entanto, os hotéis do nosso conjunto de dados conseguiram ultrapassar em 7% o valor bruto das reservas já em 2022, em comparação com 2019.

Estratégias de Marketing & Receitas para 2023: Direcionar para Segmentos de Viagem Emergentes

Em 2022, a recuperação foi impulsionada principalmente pela procura de viagens em lazer. Em 2023, espera-se que a forte procura contínua de viagens em lazer seja acompanhada de um crescimento nos segmentos internacional, empresarial e de grupo. No entanto, um possível abrandamento económico, pressões inflacionistas contínuas, um surto pandémico renovado ou outra força perturbadora, podem abrandar o ritmo de crescimento.

Os hoteleiros devem prestar muita atenção aos segmentos em modo de crescimento:

- Viajantes internacionais. Em 2022, a Europa recuperou quase 80% do volume pré-pandémico das chegadas turísticas internacionais, enquanto a Ásia atingiu apenas 23%, de acordo com a UNWTO. Este ano, prevê-se que a Europa recupere totalmente, reforçado em parte por uma forte procura dos EUA. Na Ásia, prevê-se uma forte recuperação, mas é menos certa devido à elevada dependência da região da China, o maior mercado de emissor do mundo em 2019.

- Viajantes empresariais. Em 2023, prevê-se que a Europa seja o mercado de viagens de negócios com o crescimento mais rápido do mundo, aumentando as despesas de viagem em 25,3% em relação a 2022, de acordo com o GBTA. Na Ásia, uma forte recuperação nas viagens de negócios pode ser atenuada por restrições aos viajantes chineses em alguns países.

- Negócios de grupo. De acordo com o 2023 Global Meetings and Events Forecast da Amex, as reuniões e eventos presenciais estão a voltar, com reuniões internas e pequenas já a ultrapassar os níveis de 2019 em algumas regiões. Com mais empresas a operar com equipas remotas, a necessidade de juntar empregados nunca foi tão grande, relata a Amex. No entanto, a antecedência de reserva dos grupos é, em média, 25% mais curta do que em 2019.

Valor Médio da Reserva: A Europa Ultrapassa Números de 2019 Enquanto a Ásia Luta para Recuperar

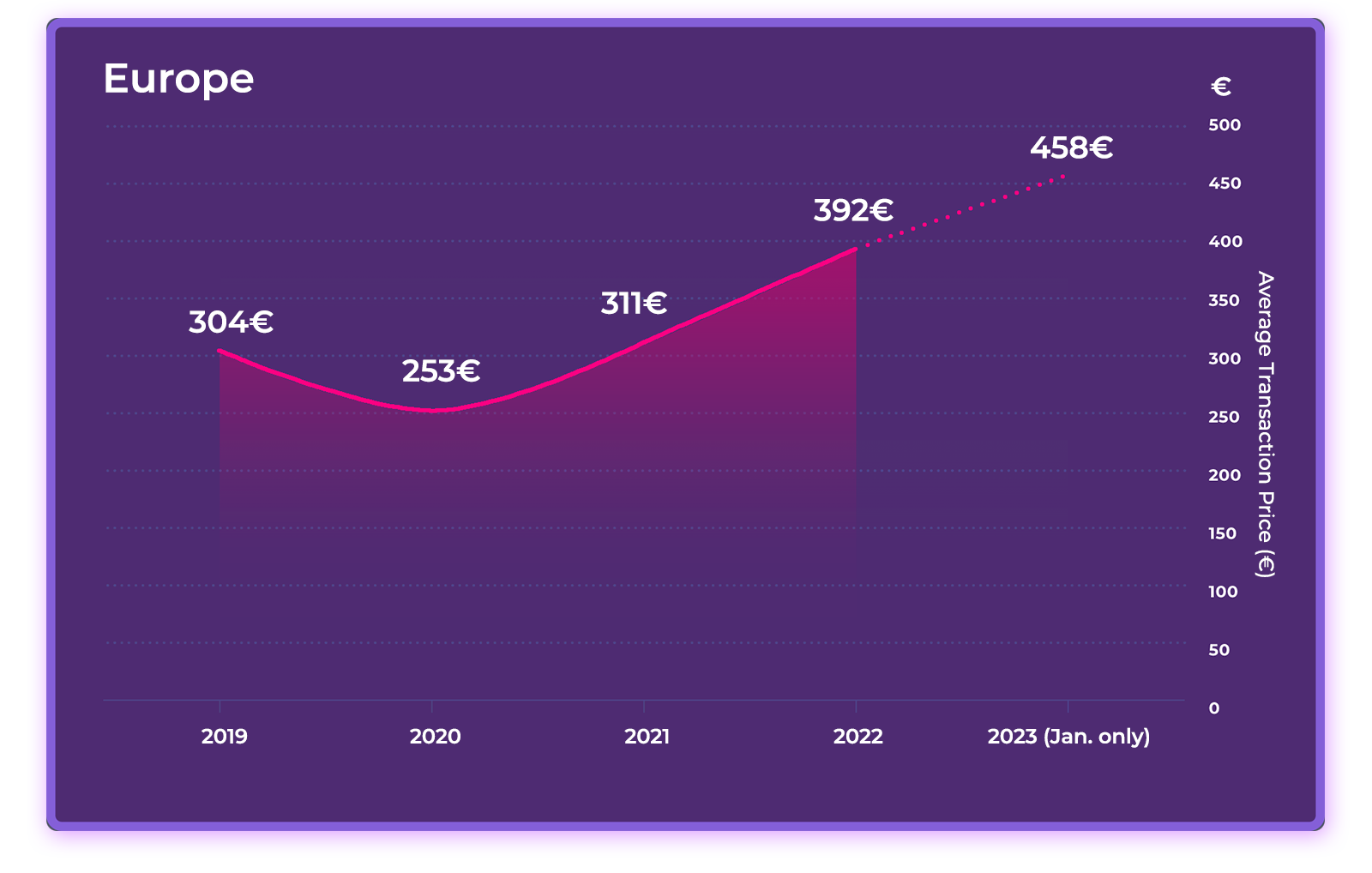

Valor Médio de Reserva (ABV) em €

Geralmente, os preços de quartos são muito mais elevadas na Europa do que na Ásia, por isso não é de surpreender que o valor médio das reservas (ABV) seja também significativamente mais elevado. Depois de ter descido 17% entre 2019 e 2020, em 2022 os hotéis ultrapassaram os níveis de 2019 em 29%. Dando uma olhadela aos nossos dados de 2023, vemos que a trajetória de crescimento rápido na Europa continuou em janeiro atingindo um pico de 458 €.

Na Ásia, o valor médio de reserva seguiu um caminho semelhante, embora o ritmo de recuperação tenha sido mais fraco. Em 2022, a ABV caiu apenas 5% abaixo dos níveis de 2019. No entanto, em janeiro de 2023, o ritmo de crescimento ganhou impulso, excedendo em 15% o ABV pré-pandémico.

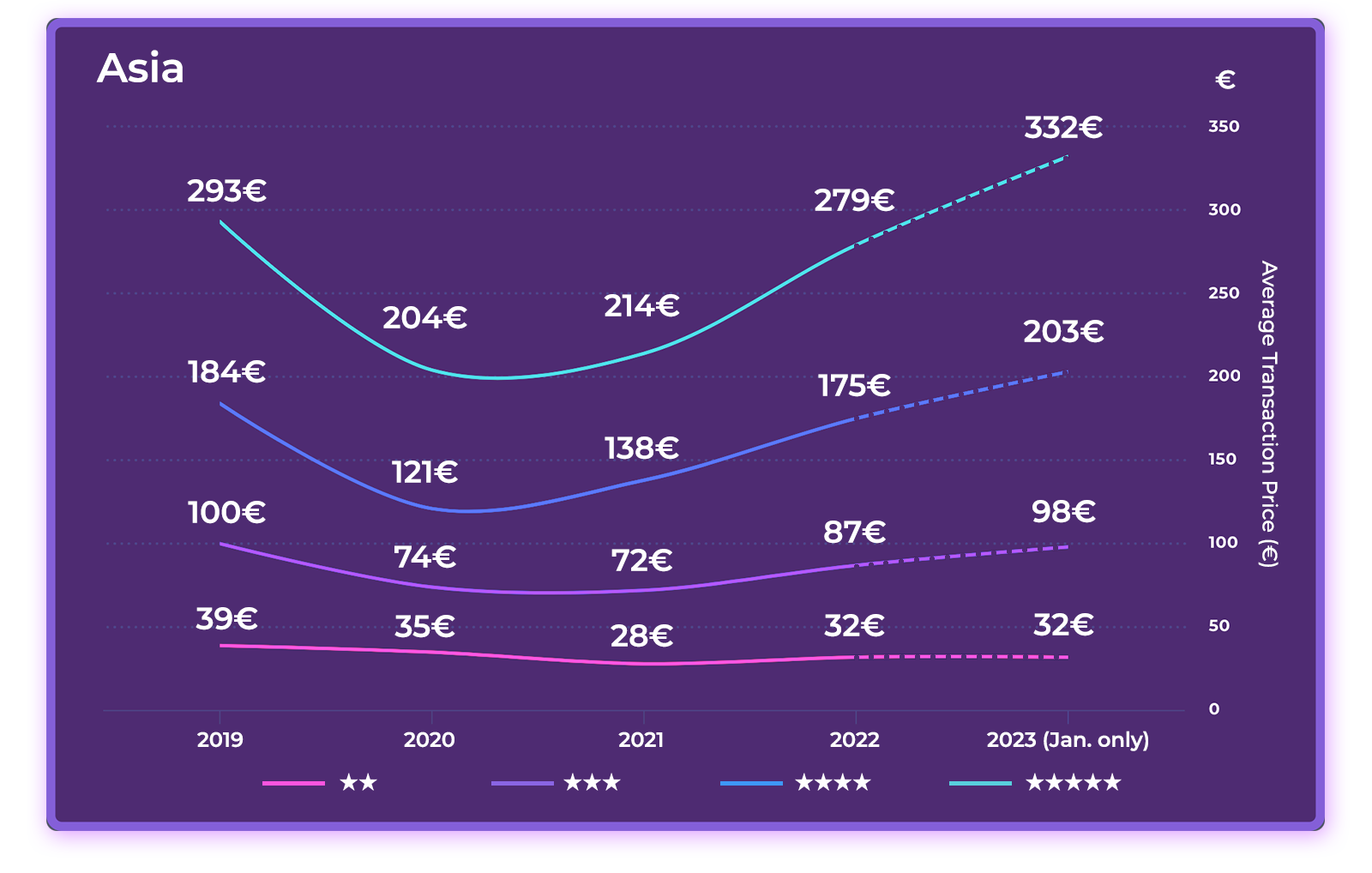

Valor Médio de Reserva (ABV) em € por Categoria de Hotel

Em 2020, testemunhámos que, quanto mais o valor médio das reservas sobe, mais acentuada é a sua queda, com hotéis de 4 e 5 estrelas a decrescerem intensamente em ambos os continentes. Em 2022, contudo, o ressalto foi acentuado nos segmentos superiores, aumentando as diferenças entre os segmentos inferiores. E, em janeiro de 2023, os hotéis de 5 estrelas quebraram a barreira dos 1.000 € na ABV, um aumento de 49% em relação aos níveis de 2019.

Na Ásia, um aumento substancial em janeiro de 2023 levou a ABV muito acima dos níveis de 2019 para hotéis de 4 e 5 estrelas e pouco abaixo dos níveis de 2019 para hotéis de 2 e 3 estrelas — um sinal promissor do crescimento potencial que se avizinha este ano.

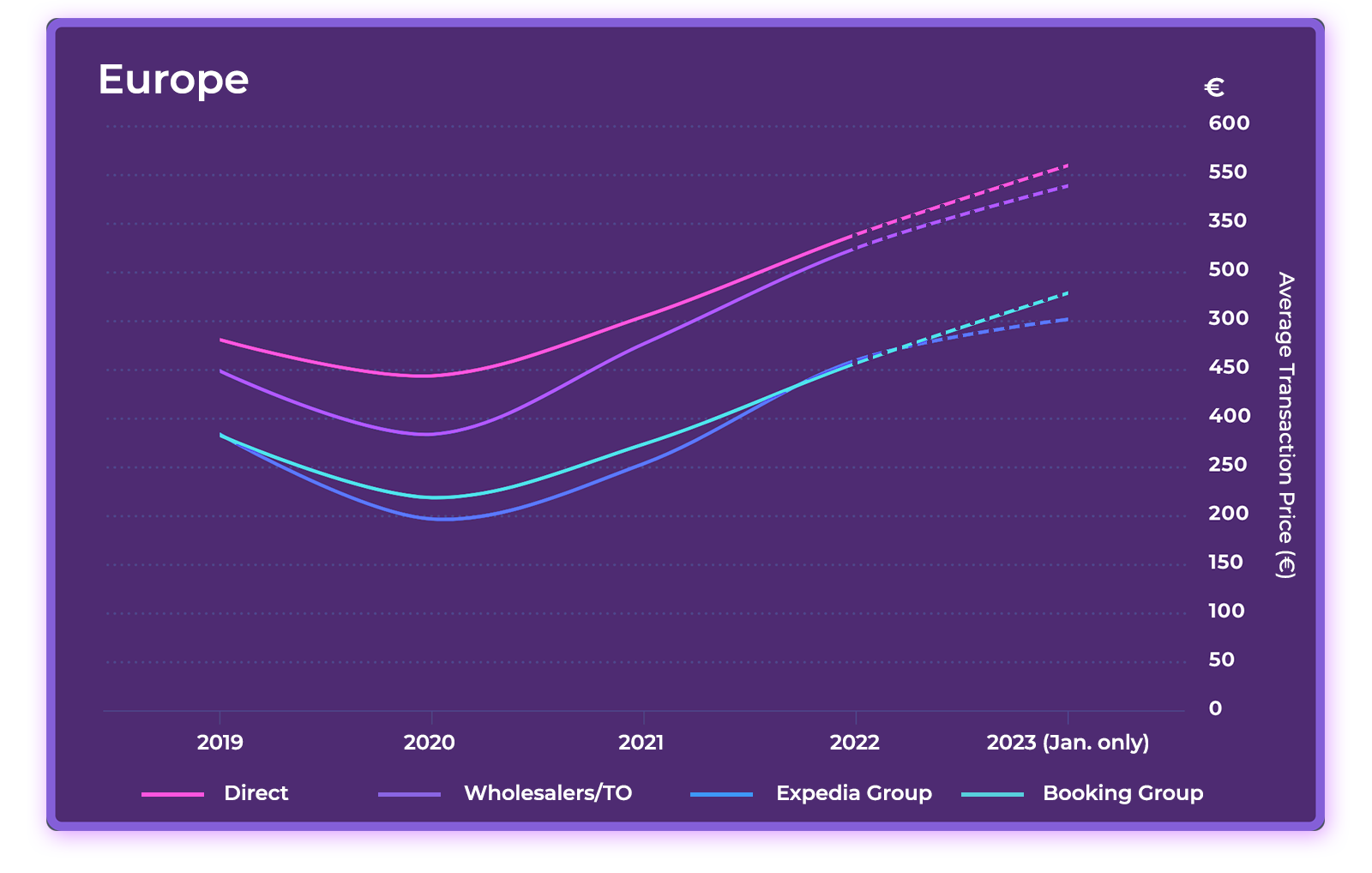

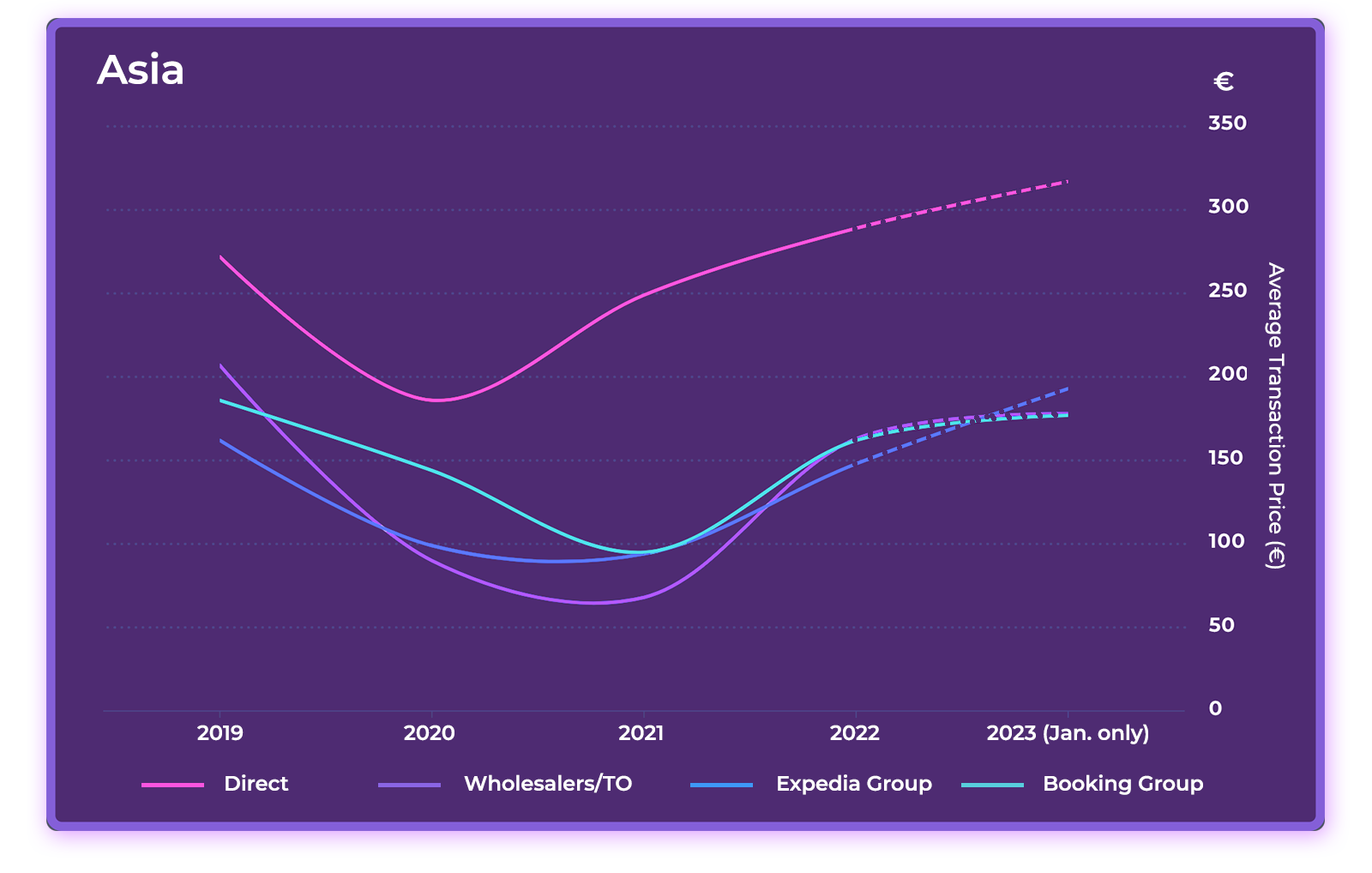

Valor Médio de Reserva (ABV) em € por Canal de Vendas Online

Como se compara o valor médio das reservas nos canais de distribuição? Aqui, vemos que o canal direto gerou a maior ABV em ambos os continentes em todos os quatro anos do estudo. Na Europa, as OTAs operadas pela Expedia Group e Booking Holdings geraram o ATP mais baixo, enquanto na Ásia o ATP mais baixo veio da Booking Holdings e dos grossistas.

Preço Médio Diário: A Disciplina de Preços Está a Compensar

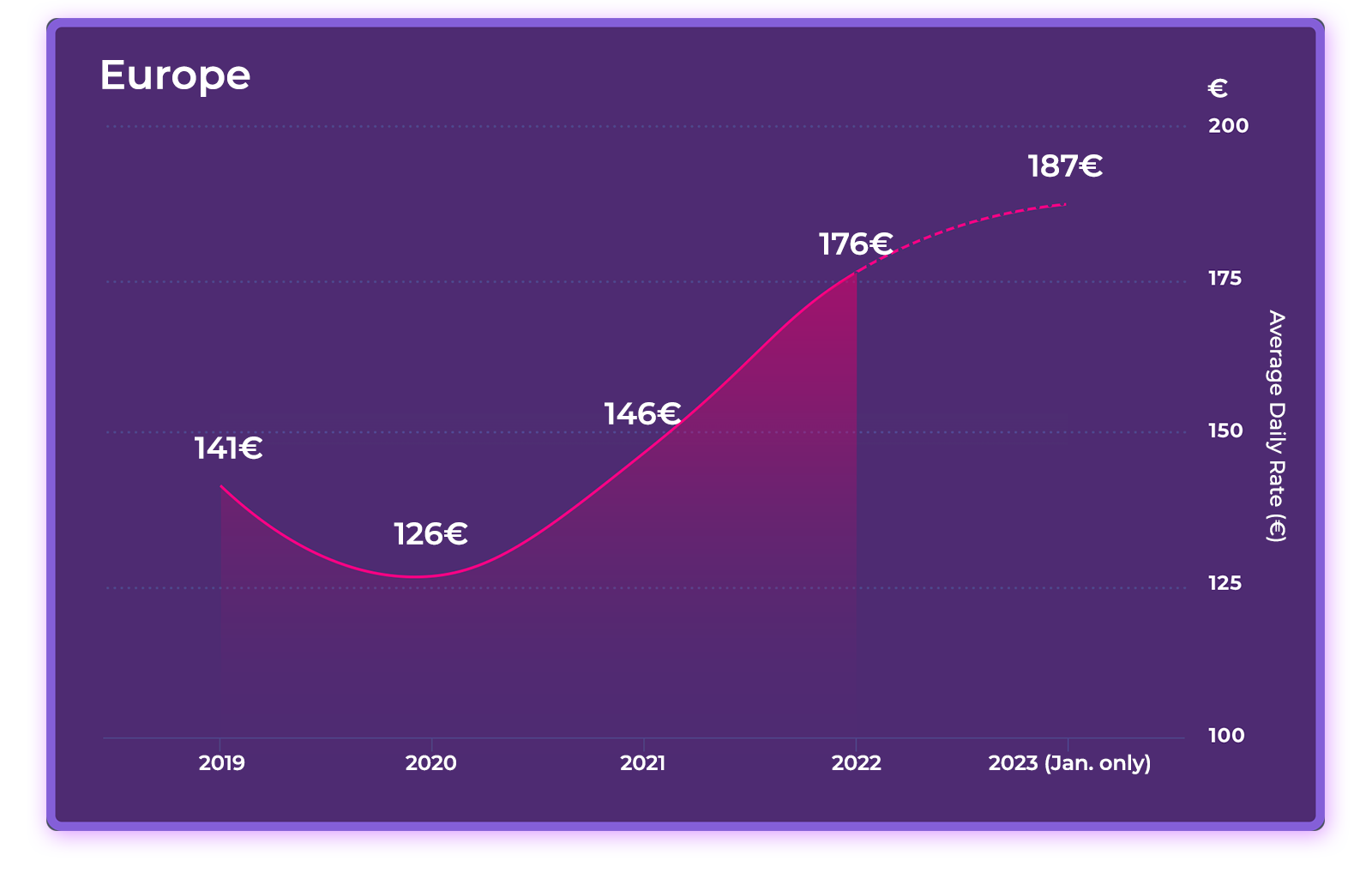

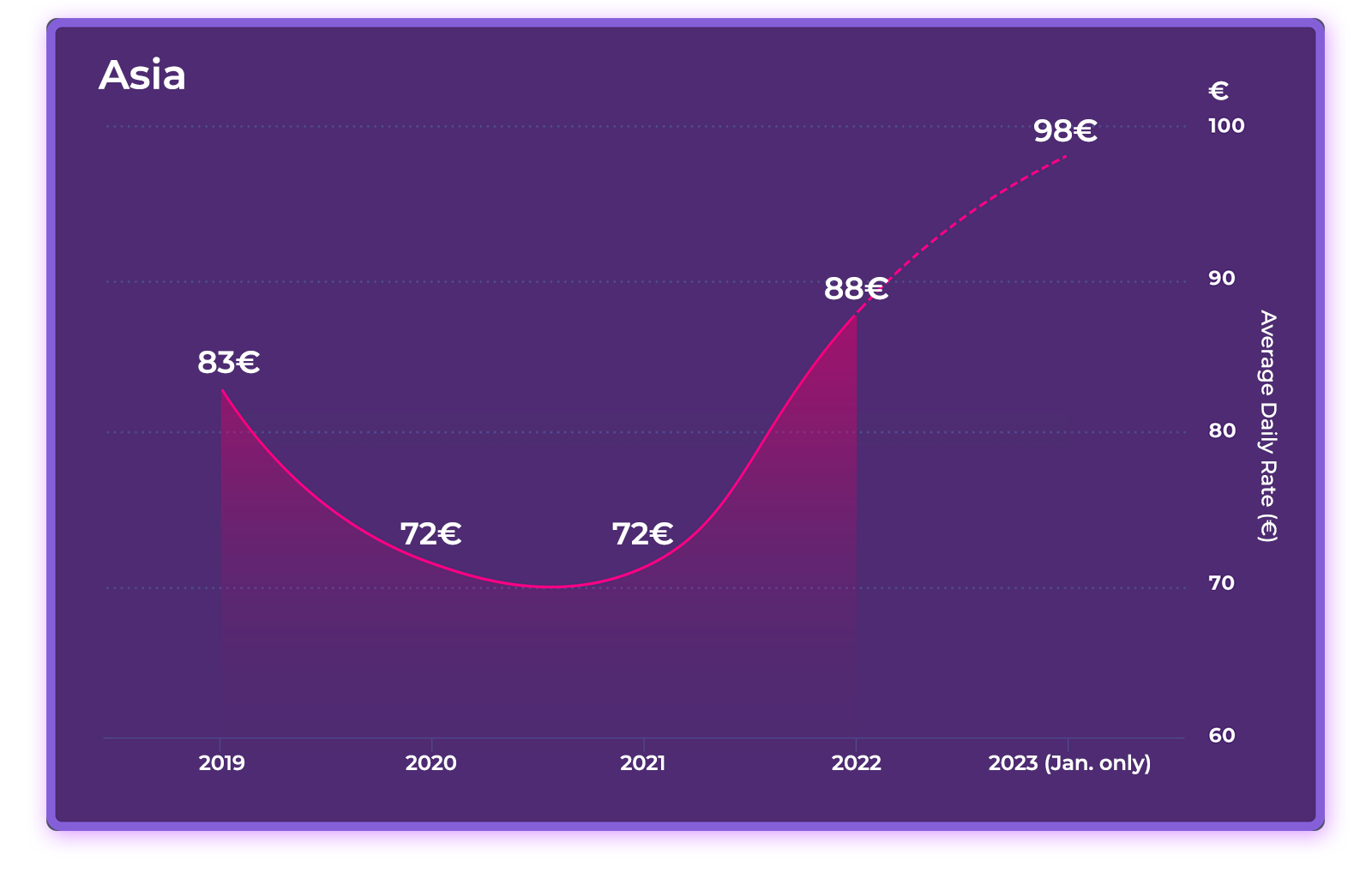

Preço Médio Diário (ADR) em €

Ao contrário de períodos de crise anteriores, durante a pandemia os preços de quartos eram um fator-chave para a recuperação. Os hoteleiros mostraram uma disciplina notável nas taxas de retenção, apesar da forte queda na procura. A estratégia deu frutos, atenuando o impacto das baixas taxas de ocupação e dos elevados custos operacionais e empurrando os ADR acima dos níveis de 2019.

Na Europa, os resultados foram espantosos. Em 2022, os hotéis do nosso conjunto de dados excederam em 25% o ADR de 2019. Na Ásia, apesar da baixa procura contínua, os hotéis conseguiram aumentar a ADR em 6%. Em janeiro de 2023, vemos que a ADR cresceu mais 6% na Europa e 11% na Ásia, acima dos níveis de 2022.

Estratégias de Marketing & Receitas para 2023: Encontrar Crescimento de Receitas com Preços dinâmicos, Inventário Premium e Produtos Suplementares

É importante notar que o crescimento da taxa relativamente a 2019 é muito menos impressionante quando ajustado à inflação. Os hotéis impõem tarifas mais elevadas, mas têm custos de distribuição, mão de obra e operação mais elevados. Este ano, haverá uma pressão intensa para aumentar as receitas e a rentabilidade, enquanto se contêm os custos.

No entanto, com preços inflacionados e receios de uma desaceleração económica no ar, espera-se que os viajantes mostrem maior sensibilidade aos preços. Muitos procurarão formas de restringir os orçamentos de viagem, fazendo viagens mais curtas, ficando mais perto de casa, procurando as categorias de hotéis mais baixas ou procurando ofertas e descontos especiais.

No entanto, com as estratégias corretas em vigor, os hotéis independentes e os grupos hoteleiros de pequena e média dimensão estão bem posicionados para flexibilizar o seu poder de fixação de preços. Enquanto os hotéis de marca geralmente gozam de taxas de ocupação mais elevadas, os hotéis independentes representam ADR e RevPAR mais elevados, de acordo com a investigação publicada no International Journal of Hospitality Management. Substancial aumento de tarifas pelas grandes marcas hoteleiras mundiais no 4.º trimestre de 2022 sugerem que a ADR ainda não atingiu um limite máximo na Europa, enquanto a região da Ásia-Pacífico está preparada para um crescimento substancial dos preços em 2023.

Para além de manter uma estratégia de preços dinâmica e aumentar as tarifas de quartos sempre que possível, aqui estão algumas estratégias de preços a considerar este ano:

- Aumentar a ocupação, visando os segmentos de mercado em modo de crescimento e desenvolvendo estratégias de preços para cada segmento e canal de reserva.

- Continuar a praticar a disciplina de tarifas, evitando descontos quando a procura é forte. Proteger o posicionamento de preços limitando o desconto a canais e pacotes opacos.

- Manter a paridade das tarifas em todos os canais de reserva, promovendo a sua melhor garantia de tarifas no website oficial do seu hotel para captar mais reservas diretas.

- Vender mais inventário de salas premium através de promoções e programas de upsell.

- Gerar receitas incrementais através das vendas de alimentos e bebidas, spa, retalho, estacionamento, e produtos e serviços suplementares.

- Manter uma estratégia de marketing centrada no hóspede, utilizando uma plataforma de gestão centralizada de dados dos hóspedes para enviar ofertas e comunicações direcionadas, de forma a aumentar as receitas totais e criar lealdade.

Duração da Estadia: de volta aos níveis pré-pandemia (e ainda um pouco mais)

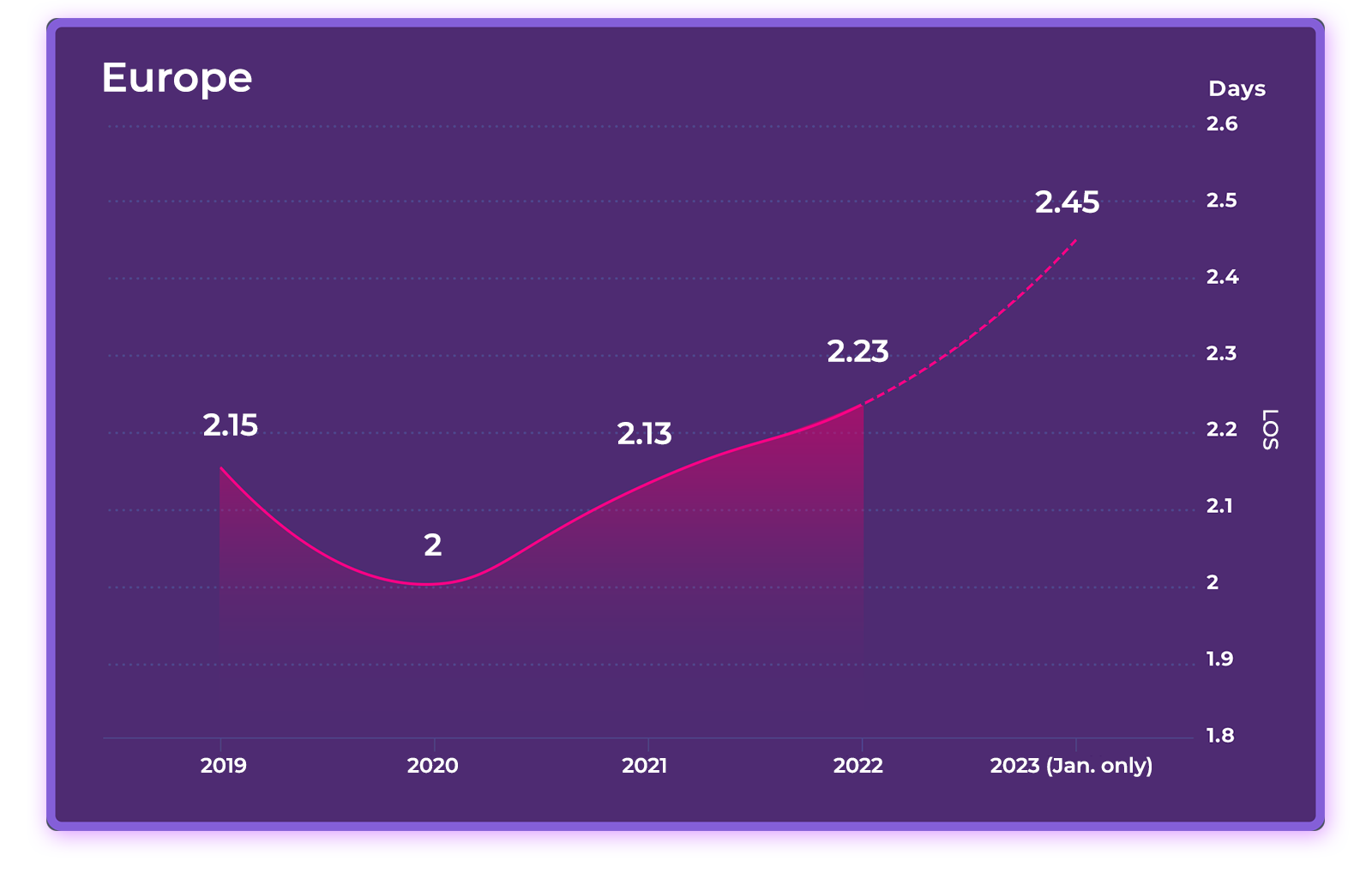

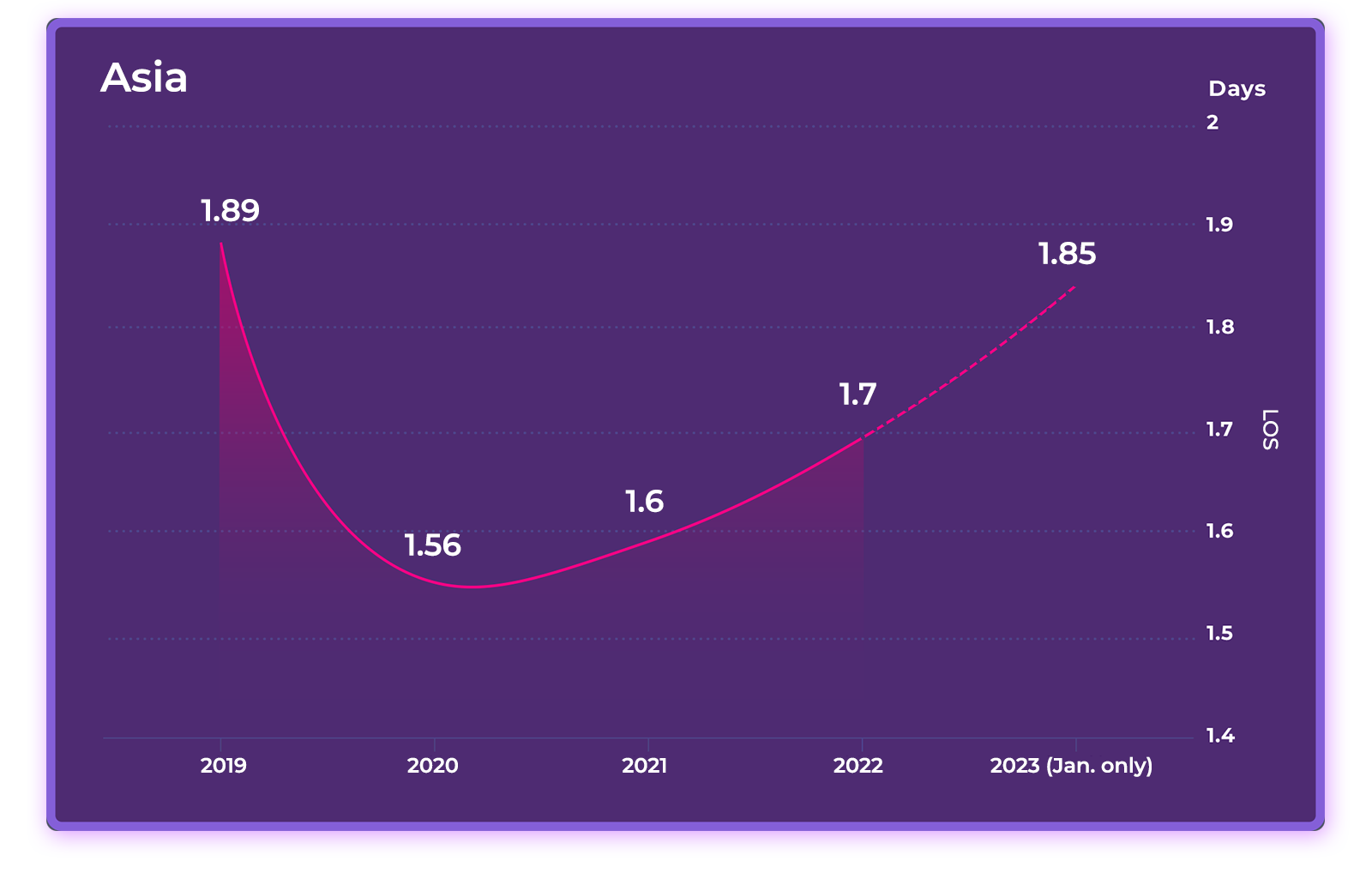

Duração Média da Estadia (ALOS) em dias

Após a pandemia nos atingir, a duração média da estadia (ALOS) diminuiu ligeiramente, à medida que os padrões de viagem mudavam de viajantes internacionais para viajantes locais e nacionais. Na Europa, a ALOS regressou aos níveis de 2019 em 2021 e depois ultrapassou-os em 2022, à medida que mais pessoas tiravam férias atrasadas e as viagens internacionais eram retomadas.

Na Ásia, os padrões ALOS seguiram uma trajetória semelhante, embora em 2022 ainda não tivessem recuperado para níveis pré-pandemia. De notar que a ALOS foi geralmente cerca de meio-dia mais curta na Ásia em comparação com a Europa em todos os quatro anos do estudo.

Em janeiro de 2023, a ALOS continuou a crescer, atingindo um máximo de 2,45 dias na Europa em quatro anos e ficando apenas aquém dos números de 2019 na Ásia.

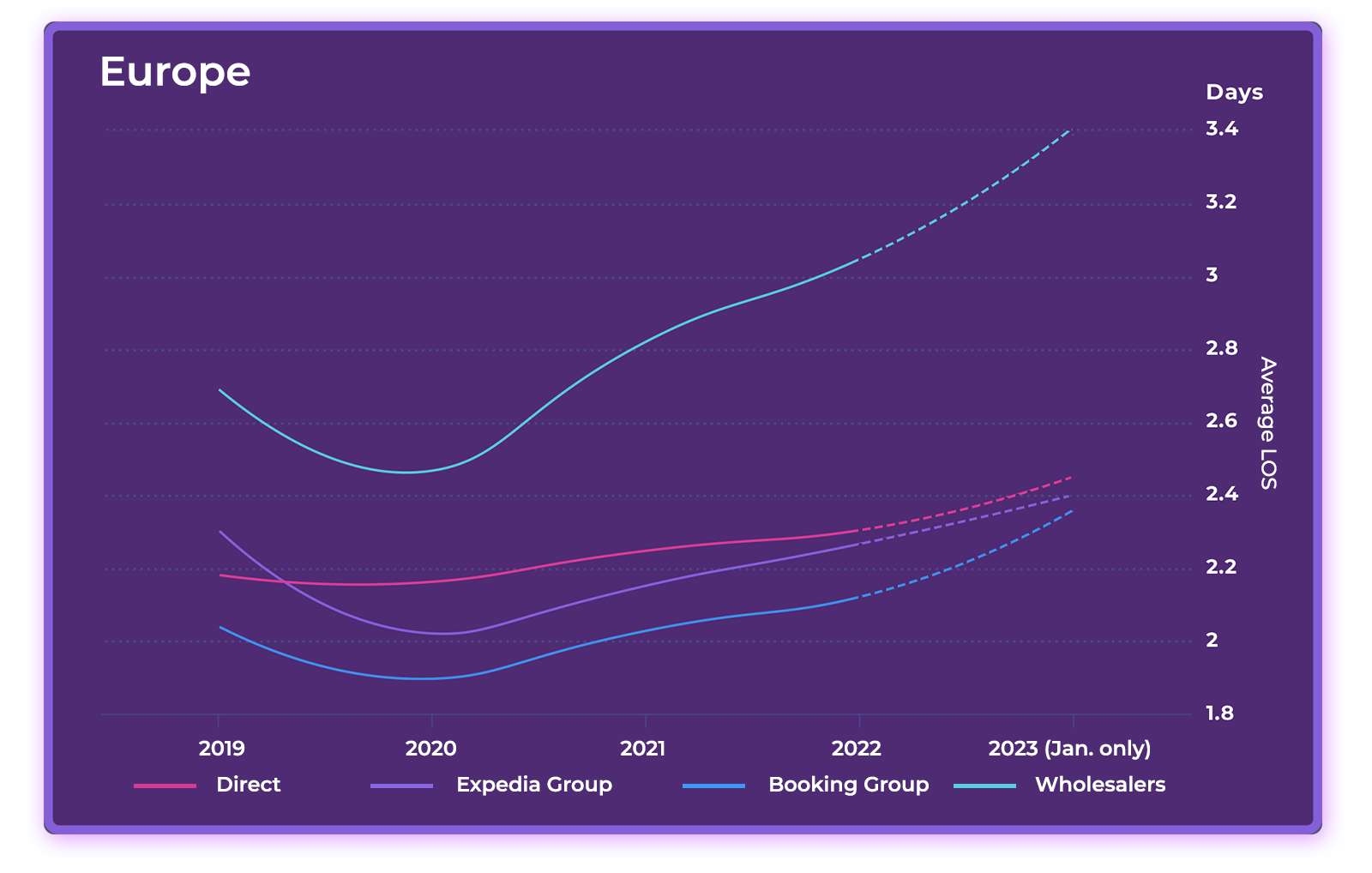

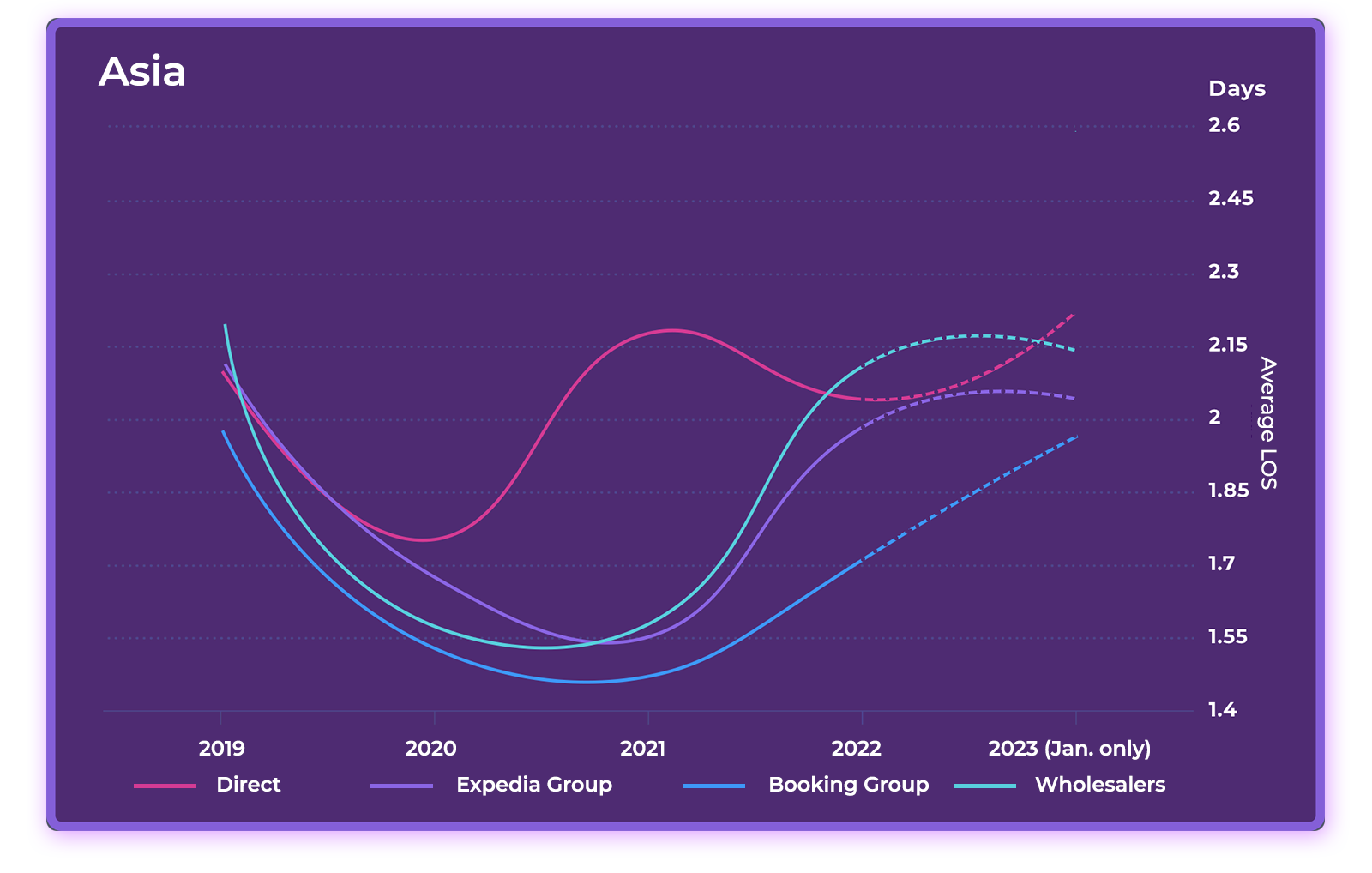

Duração Média da Estadia (ALOS) em dias por Canal de Vendas Online

Ao analisar a ALOS por canal de reserva, vemos que o canal grossista tinha uma duração média de estadia significativamente mais longa do que outros canais na Europa, enquanto as reservas do Booking.com tinham a duração de estadia mais baixa. Este padrão foi consistente de 2019 a 2022.

Na Ásia, a web direct teve a ALOS mais elevada em 2020 e 2021, mas foi ligeiramente ultrapassada pelos negócios grossistas em 2022, apenas para recuperar a posição cimeira em janeiro de 2023. Booking.com teve a ALOS mais baixa em todos os quatro anos.

Estratégias de Marketing & Receitas para 2023: Alvo Viajantes Mistos

Em 2023, a mudança de viajantes domésticos para viajantes internacionais de longo curso deverá aumentar automaticamente a duração média da estadia. Outra forma de aumentar a ALOS — e, por sua vez, o valor médio das reservas — é trabalhar o segmento de viajantes mistos, em rápido crescimento. As viagens combinadas, que incluem as viagens de lazer, de trabalho e em família, são a combinação de atividades de lazer e de negócios na mesma viagem.

A tendência de “trabalho a partir de qualquer lugar” está a mudar os padrões de viagem, permitindo aos trabalhadores à distância e híbridos prolongar as férias e as escapadelas de fim de semana para trabalharem à distância. De acordo com a Expedia, a utilização do seu filtro de alojamento “ideal para negócios” aumentou em três dígitos no quarto trimestre de 2022, de ano para ano.

Para visar estes viajantes, os hotéis devem destacar os serviços e comodidades que atraem os hóspedes que trabalham e se divertem na propriedade. Isto inclui espaço de trabalho extra, instalações de coworking, tecnologia e refrigeração na sala. Tarifas especiais de longa duração e ofertas como “fique cinco noites, pague quatro” também ajudarão a atrair estes viajantes.

Quota de Mercado do Canal: Os Hotéis Aumentaram as Reservas Diretas Relativas a OTAs - mas Podem Mantê-lo?

Quota de Mercado OTAs vs. Diretas no Valor Bruto de Reserva

Durante a pandemia, os hotéis beneficiaram de uma mudança substancial no comportamento de reserva dos viajantes de OTAs para reservas diretas, muitas das quais vindas de viajantes domésticos.

Na Europa, os hotéis do nosso conjunto de dados aumentaram as receitas de reservas diretas em 11 pontos em 2022 relativamente a 2019, gerando 34% do total das receitas de reservas online a partir do website direto. Embora os hotéis tenham perdido algum terreno em 2022, as receitas das reservas diretas ainda estavam 5 pontos à frente do volume de 2019.

Na Ásia, a mudança foi ainda mais dramática. Os hotéis aumentaram a sua quota de receitas provenientes de reservas diretas em 18 pontos entre 2019 e 2020 e em mais 6 pontos em 2021, atingindo quase a equidade com as OTAs. Em 2022, a quota de mercado direta caiu ligeiramente para 44%, mas estava ainda 19 pontos acima de 2019.

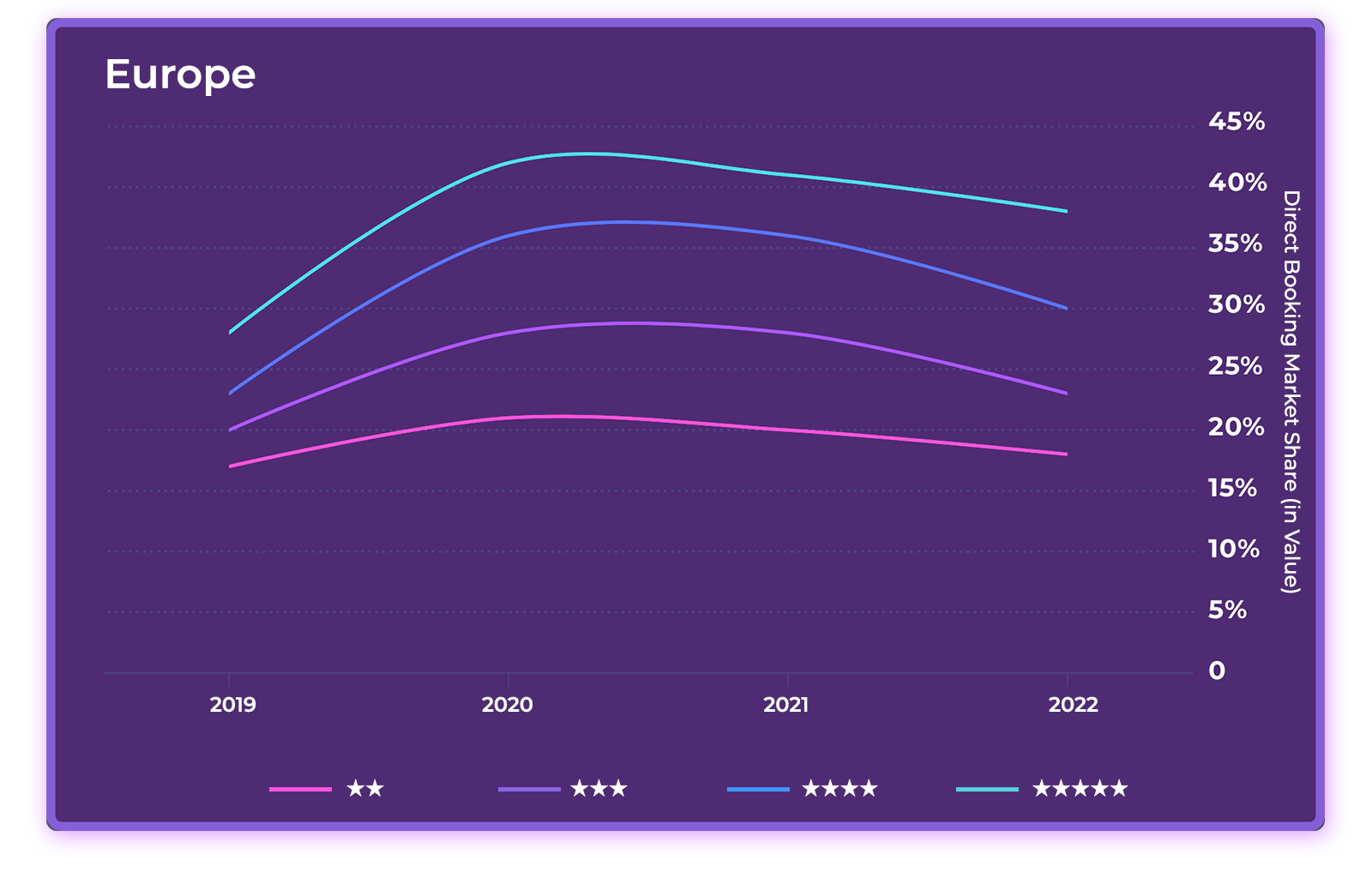

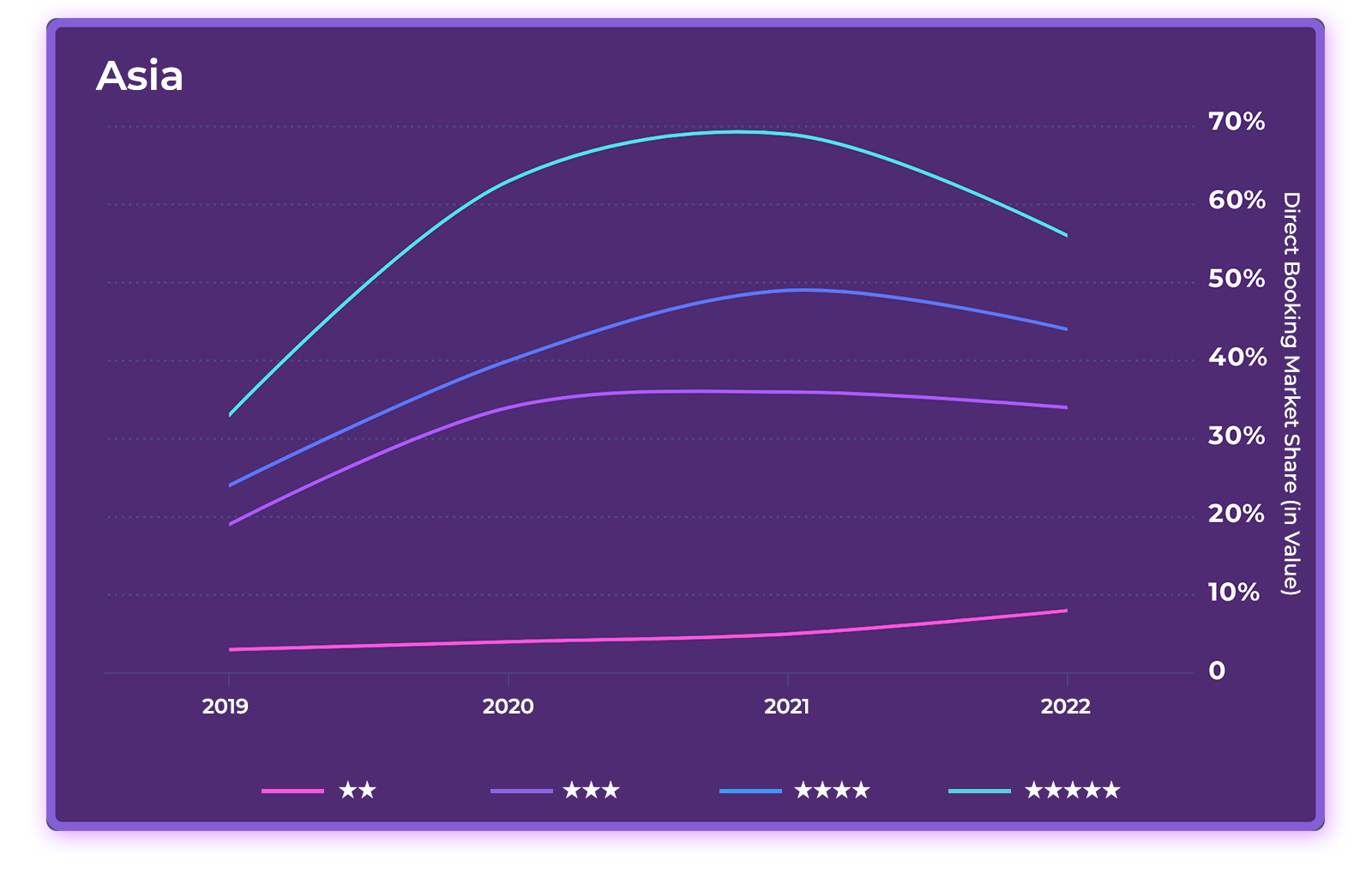

A quota da distribuição direta — em valor bruto de reserva — por categoria de hotel

Ao analisar o desempenho por categorias de hotéis, vemos que, quanto superior for a categoria, maior será a quota de mercado das receitas de reservas diretas.

Na Europa, os hotéis de 2 estrelas geraram pouco menos de 20% das receitas online a partir de reservas diretas, enquanto os hotéis de 5 estrelas geraram quase 40%.

Na Ásia, a diferença entre os segmentos hoteleiros foi ainda maior, com os hotéis de 2 estrelas a gerarem menos de 10% das receitas online a partir de reservas diretas e os hotéis de 5 estrelas a gerarem mais de 50%.

Estratégias de Marketing & Receitas para 2023: Não Deixe Fugir as Reservas Diretas

Sabemos que as reservas diretas são geralmente mais rentáveis do que as reservas OTA devido a custos de aquisição mais baixos, mas os nossos dados também nos dizem que as reservas diretas geram mais receitas por reserva, maior duração da estadia e (como veremos em breve) taxas de cancelamento mais baixas.

No entanto, os ganhos anteriores em quota de mercado direta escorregaram na Europa em 2022 e ameaçam fazer o mesmo na Ásia em 2023. Como podem os hotéis manter uma quota de mercado direta em 2023 — e até mesmo aumentá-la? Isto remete-nos para os pilares da estratégia de reserva direta.

- Coloque o seu website, motor de reservas e práticas de SEO em forma para captar mais tráfego orgânico e converter mais visitantes do website do hotel em clientes diretos.

- Proteja a sua marca através da licitação das palavras-chave do seu nome de marca nos anúncios do Google Ads, para evitar que as OTAs desviem o tráfego do seu website.

- Assegure-se de que as reservas diretas recebem sempre as melhores tarifas e as condições de reserva mais favoráveis – e torne essa mensagem proeminente no seu website.

- Ofereça uma experiência de pagamento simples e sem complicações no seu motor de reservas para reduzir o abandono do carrinho e aumentar as taxas de conversão.

- Dedique uma proporção das despesas de marketing à captação de reservas diretas, incluindo marketing de pesquisa, redirecionamento e campanhas nas redes sociais. Considere envolver uma agência especializada em marketing digital para obter um melhor desempenho.

- Invista em metasearch. Um estudo recente da D-EDGE descobriu que os hotéis experienciaram um aumento médio de 95% nas receitas de metasearch do Google de 2019 a 2022, com um custo médio de distribuição de apenas 8% em 2022.

- Tenha como objetivo a conversão de cada convidado OTA num cliente direto na sua próxima estadia.

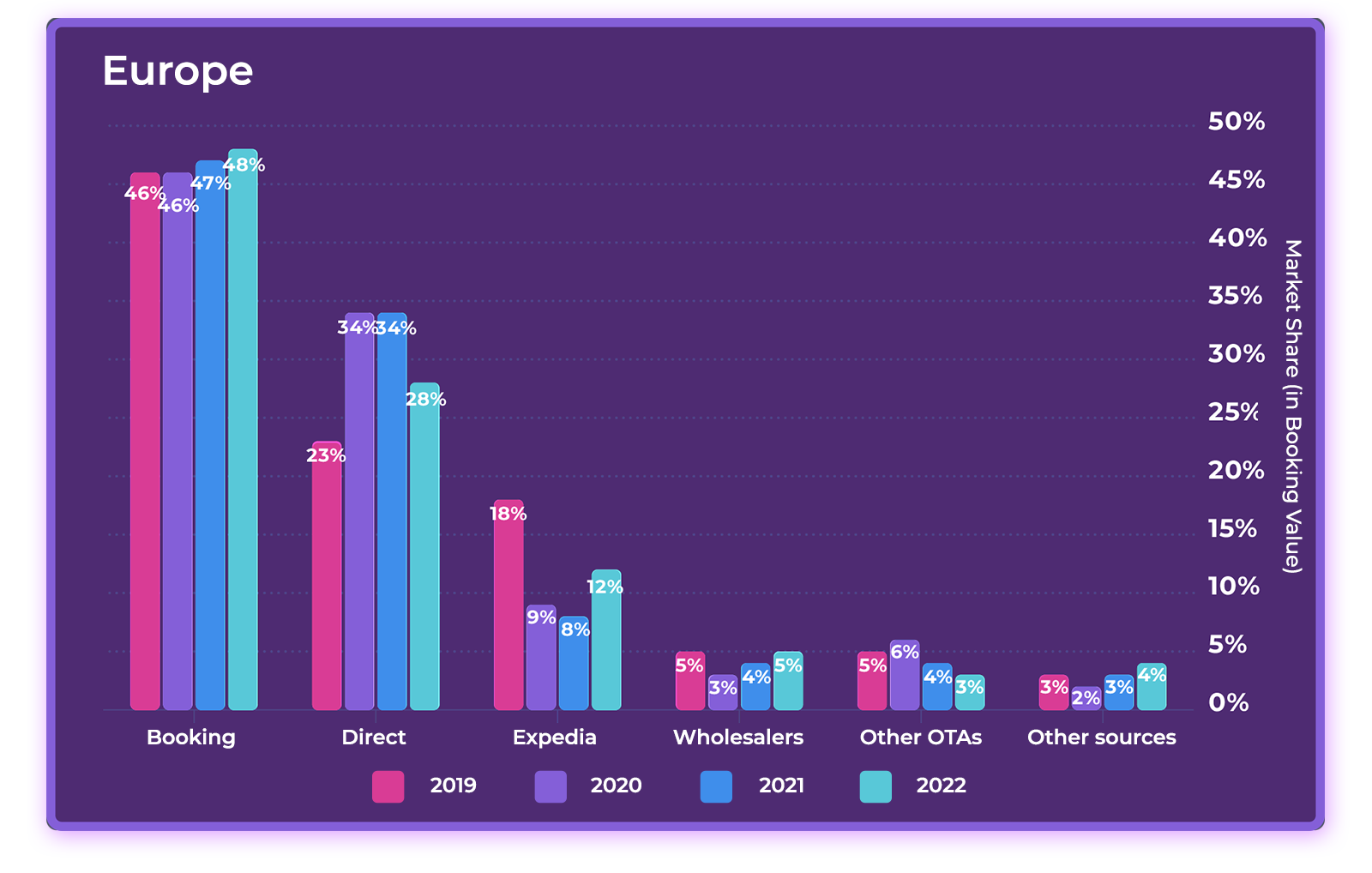

Quota de Mercado por Canal de Vendas Online em Valor Bruto de Reservas

Dividindo as receitas das reservas online pelos principais canais de distribuição, vemos que na Europa a maioria das reservas provém de duas fontes: Booking Holdings (incluindo Booking.com e Agoda) e website direto.

Em 2022, a Booking Holdings gerou quase metade das receitas totais (48%), um aumento de 2 pontos em relação a 2019. O Grupo Expedia gerou 12%, menos 6 pontos do que em 2019. As outras OTAs representaram 3%, e os grossistas 5%.

Na Ásia, Booking.com representou uma quota de mercado muito mais baixa de receitas de reservas em comparação com a Europa, com 18% em 2022, 3 pontos abaixo de 2019.

Aqui, Agoda (propriedade da Booking.com) é muito popular, representando 12% da quota de mercado em 2022, 2 pontos menos do que em 2019. O Grupo Traveloka é também popular na região, gerando 9% das receitas em 2022, uma diminuição de 6 pontos a partir de 2019. Tal como na Europa, a Expedia perdeu uma quota de mercado significativa, gerando apenas 6% das receitas em 2022 na Ásia, 9 pontos abaixo de 2019. As outras OTAs geraram 7%, e os grossistas representaram apenas 1%.

Estratégias de Marketing & Receitas para 2023: Assumir o Controlo do Negócio nas OTAs

Com as viagens internacionais em modo de crescimento, o pêndulo está a oscilar de volta a favor das OTAs. Durante a pandemia, era um negócio livre para todos, uma vez que os hotéis perseguiam qualquer tipo de negócio que conseguissem obter. Agora, é altura de ser mais estratégico e direcionado, concentrando-se nos canais mais rentáveis.

Para além das estratégias de reserva direta acima mencionadas, aqui ficam algumas estratégias de distribuição a considerar:

- Manter uma estratégia multicanal equilibrada, visando reservas de toda a cadeia de valor da distribuição, incluindo diretas, OTAs, grossistas, agências de viagens e empresas de turismo.

- Visar agências de viagens e negócios empresariais através dos GDS. Pergunte ao seu fornecedor de tecnologia sobre ligação direta às plataformas GDS, o que lhe permitiria gerir os preços e a disponibilidade através do seu gestor de canal.

- Tenha cuidado para não se tornar demasiado dependente de uma OTA (hum, Booking.com). Seguir uma estratégia diversificada que inclua também players regionais mais pequenos, tais como Traveloka, Tiket, PegiPegi, MGholiday na Ásia ou Szallas e Slevomat na Europa de Leste e OTAs especializados como VeryChic, por exemplo. Procure também os recém-chegados de crescimento rápido como Hopper, um dos aplicativos OTA mais descarregados nos EUA em 2021. Verifique aqui todos os OTAs disponíveis no D-EDGE Channel Manager.

.

- A Expedia estava em baixo, mas está longe de estar fora. Esperar que as reservas cresçam à medida que as viagens internacionais de longo curso regressam – especialmente dos americanos, que normalmente mostram uma preferência pelos sites do Grupo Expedia.

- Não permita que as OTAs cortem por baixo as suas tarifas ou ofereçam políticas de cancelamento mais flexíveis. Iguale ou supere sempre os preços e condições de reserva das OTA, incluindo a oferta de taxas reembolsáveis, cancelamentos flexíveis e políticas de pagamento, e taxas especiais para membros de fidelidade e reservas móveis.

- Tenha cuidado para não participar em tantas promoções OTA que as comissões adicionais e descontos de tarifas corroem a sua rentabilidade. Compare os custos de aquisição e rentabilidade em cada canal.

- Considere trabalhar com a Airbnb, caso ainda não o faça. Em 2022, a Airbnb mostrou o crescimento mais forte de todos os principais canais entre os hotéis do nosso conjunto de dados europeus.

- Cobice os seus hóspedes fiéis. Com o lançamento do programa One Key da Expedia este ano e com o Booking.com a obter descontos Genius, os hotéis devem lembrar-se que a verdadeira lealdade não se compra, ganha-se através do reconhecimento, tarifas e tratamento preferenciais e recompensas.

- Acompanhe de perto os dados de reserva, utilizando-os para compreender e influenciar o comportamento dos hóspedes com incentivos de fidelidade, programas de marketing e campanhas de reserva direta.

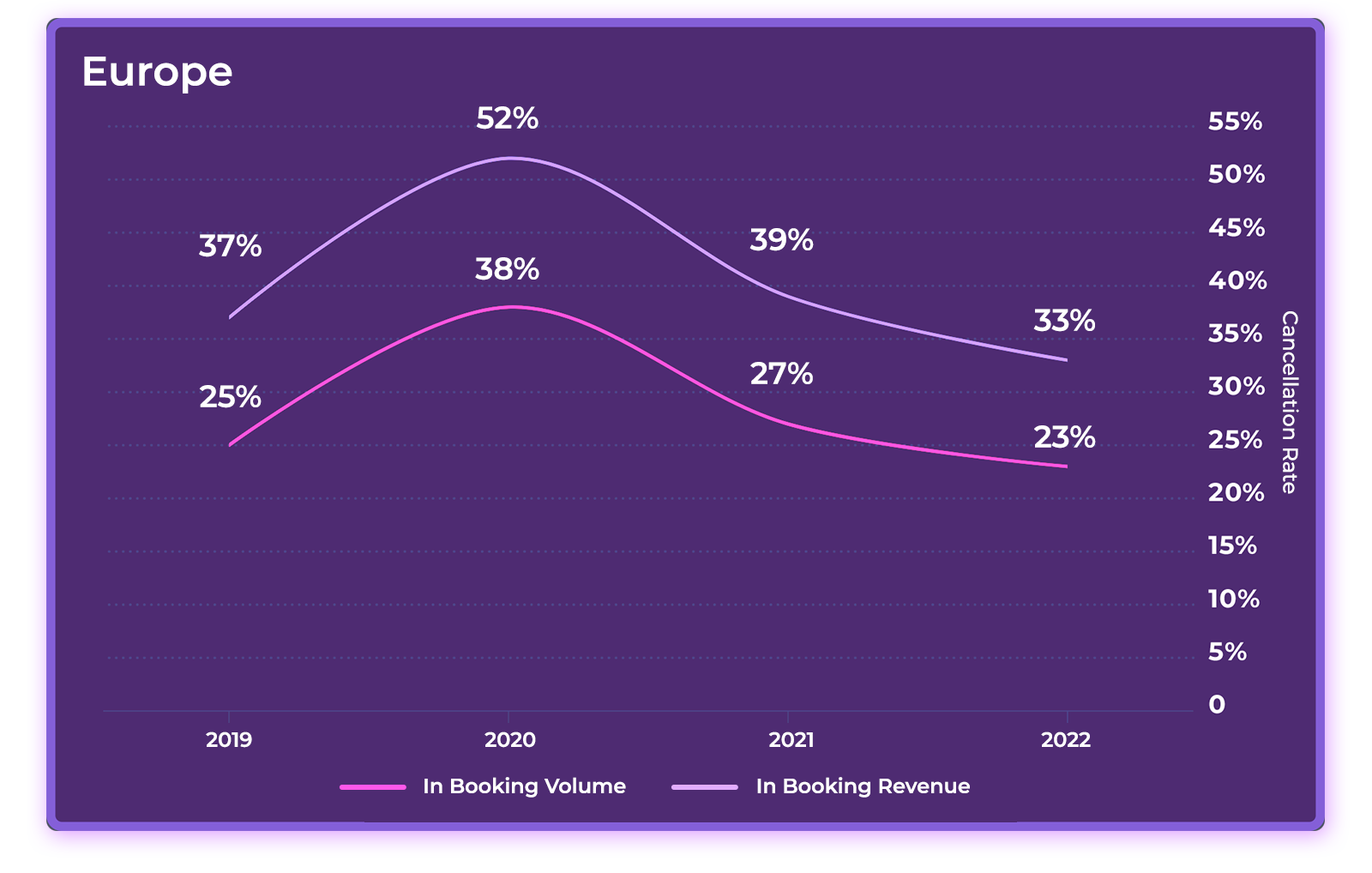

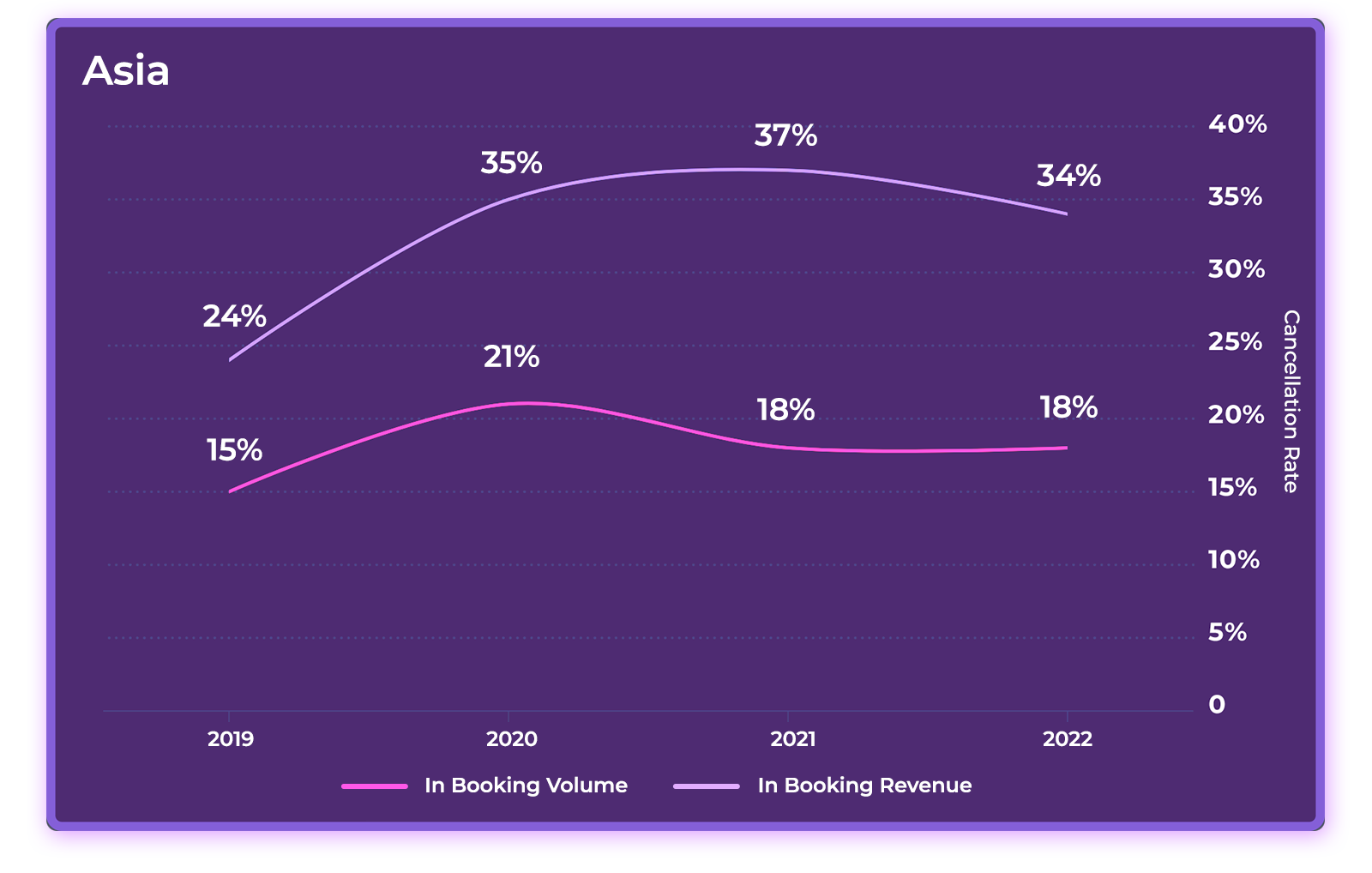

Taxa de Cancelamento: Números Voltam aos Níveis Pré-Pandémicos, mas Ainda São Demasiado Elevados

Taxas de Cancelamento

Durante a pandemia, as taxas de cancelamento aumentaram, especialmente na Europa, onde atingiram os 52%. Isto tornou a gestão do inventário e o forecasting especialmente desafiante para os hotéis. Em 2022, os cancelamentos voltaram ao normal na Europa, mergulhando mesmo abaixo dos números de 2019. Na Ásia, no entanto, as taxas de cancelamento ainda não voltaram aos níveis pré-pandemia.

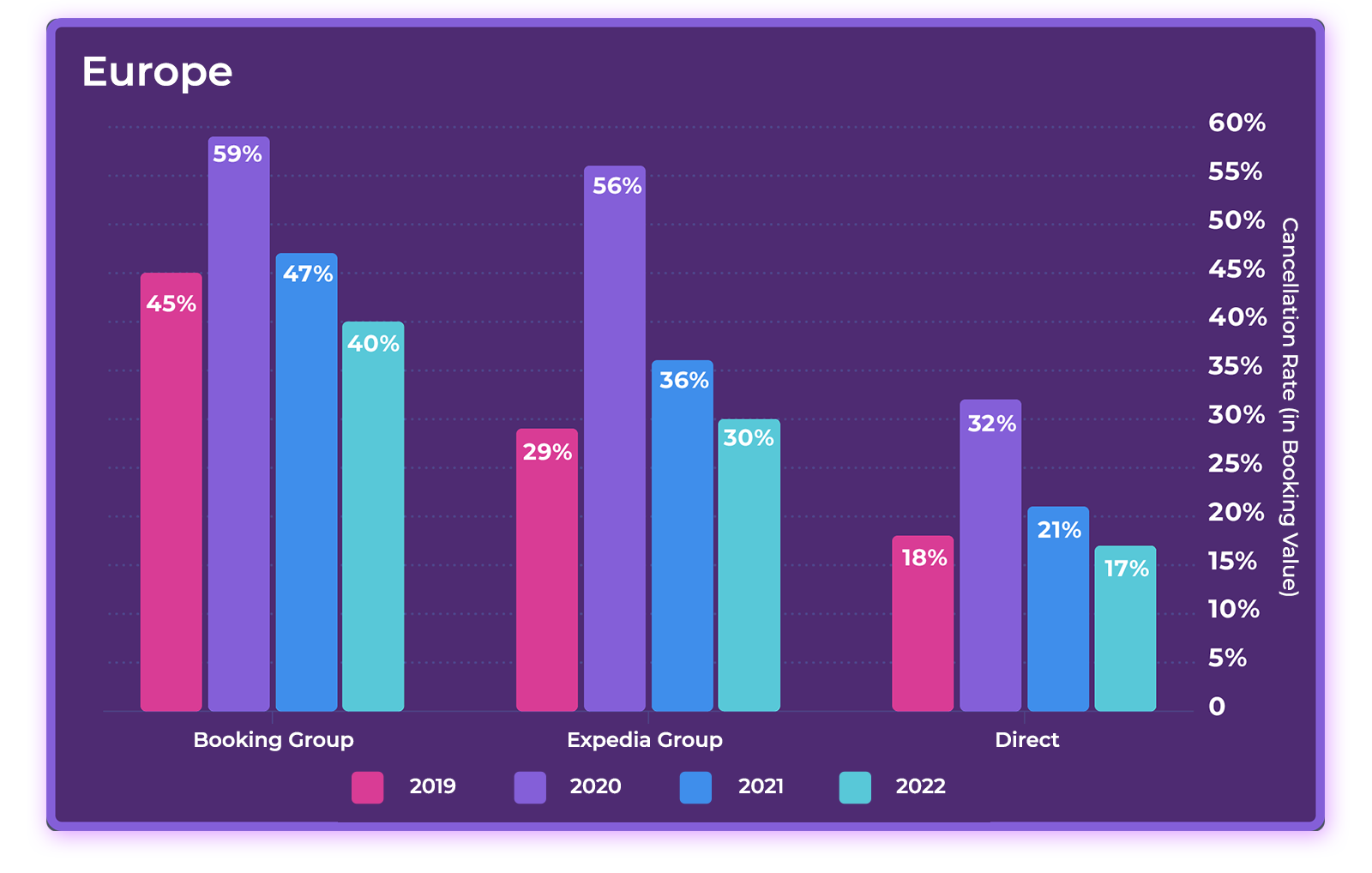

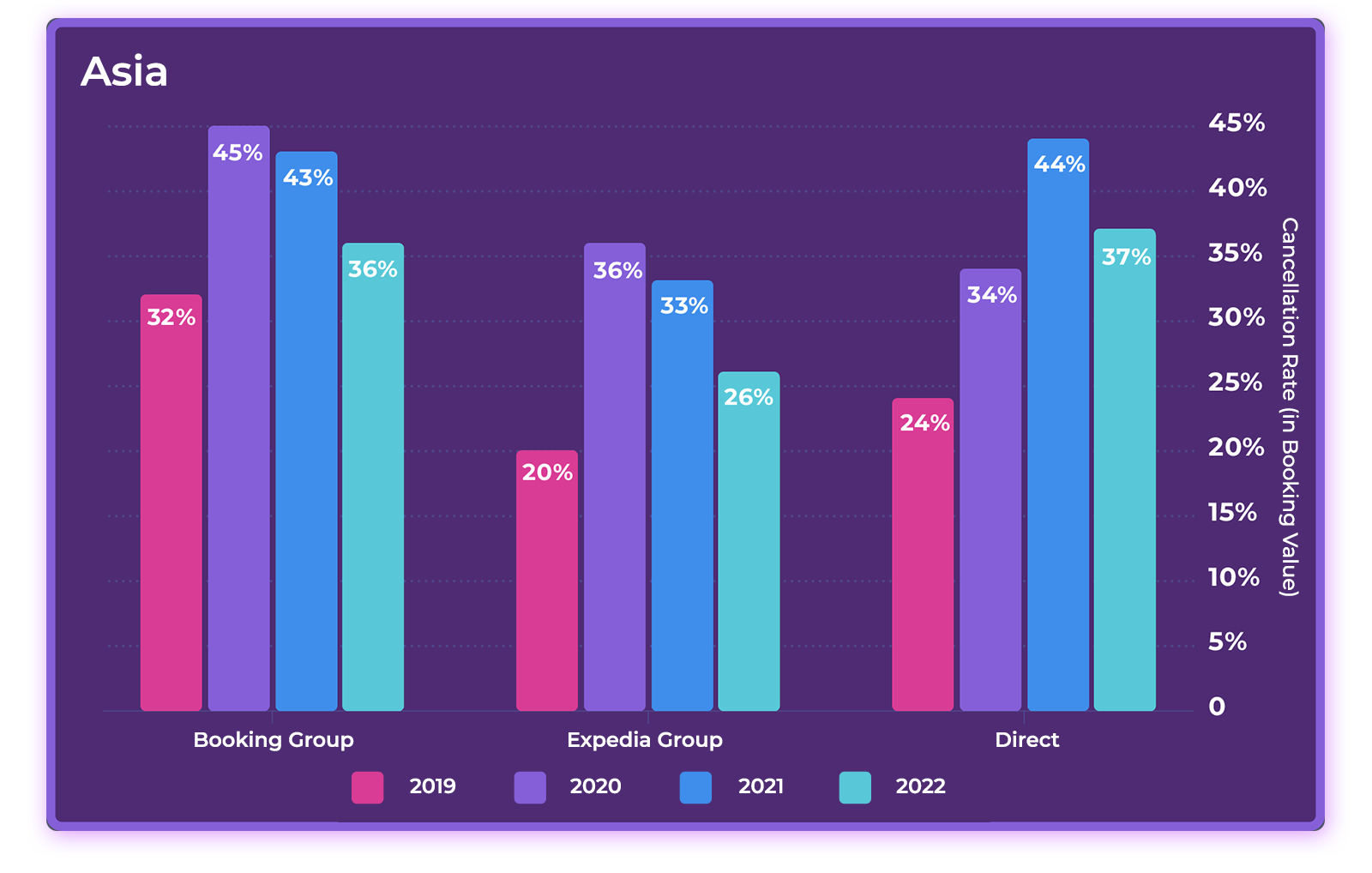

Taxas de Cancelamento por Canal de Venda Online

Ao analisarmos as taxas de cancelamento por canal de reserva, vemos que os principais culpados na Europa são os OTAs. Após um pico em 2020 com 59% das receitas, a taxa de cancelamento da Booking Holdings caiu para 40% em 2022. Entretanto, a taxa de cancelamento da Expedia subiu para 56% em 2020 e caiu para 30% em 2022. Em comparação, apenas 17% das receitas de reservas diretas foram canceladas em 2022.

Na Ásia, as taxas de cancelamento OTA foram ligeiramente inferiores às da Europa, com 36% das receitas da Booking Holdings canceladas em 2022 e 26% das receitas da Expedia Group canceladas. No entanto, o que é mais surpreendente é a elevada taxa de cancelamento de reservas diretas na região, com 37% das receitas em 2022, um aumento de 13 pontos em relação a 2019.

Estratégias de Marketing & Receitas para 2023: Reduzir as Taxas de Cancelamento

Embora as taxas de cancelamento tenham estabilizado, com 33% das receitas totais na Europa e 34% na Ásia em 2022, não há muito para celebrar. Na Europa, a baixa taxa de cancelamentos de reservas diretas relativamente às OTAs é outra razão para fazer das reservas diretas uma prioridade. Na Ásia, contudo, os hotéis precisam de analisar as razões por detrás da elevada taxa de cancelamentos de reservas diretas e encontrar formas de baixar os números.

Durante a pandemia, a flexibilidade era uma prioridade máxima para os viajantes. Agora, os hotéis podem dar-se ao luxo de apertar as políticas e colocar mais ênfase nas tarifas não reembolsáveis. Isto irá ajudá-lo a obter melhor controlo sobre o inventário, fazer um forecast com maior precisão e evitar cancelamentos de última hora e “empilhamento de viagens” – viajantes que reservam vários hotéis e depois cancelam no último minuto. Uma solução de pagamento online irá ajudar a automatizar o processamento de autorizações e pagamentos, reduzindo cancelamentos, reembolsos e chargebacks.

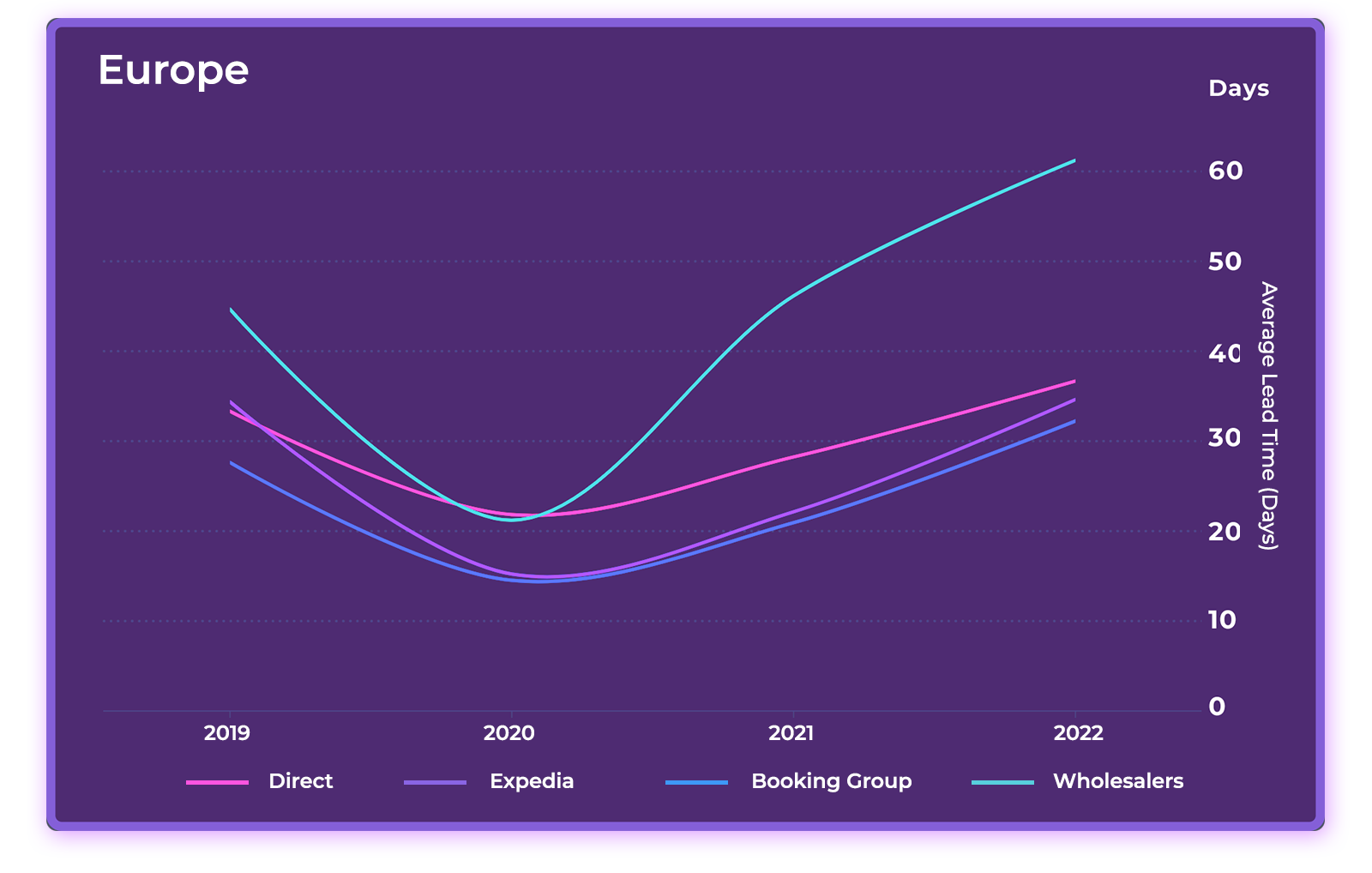

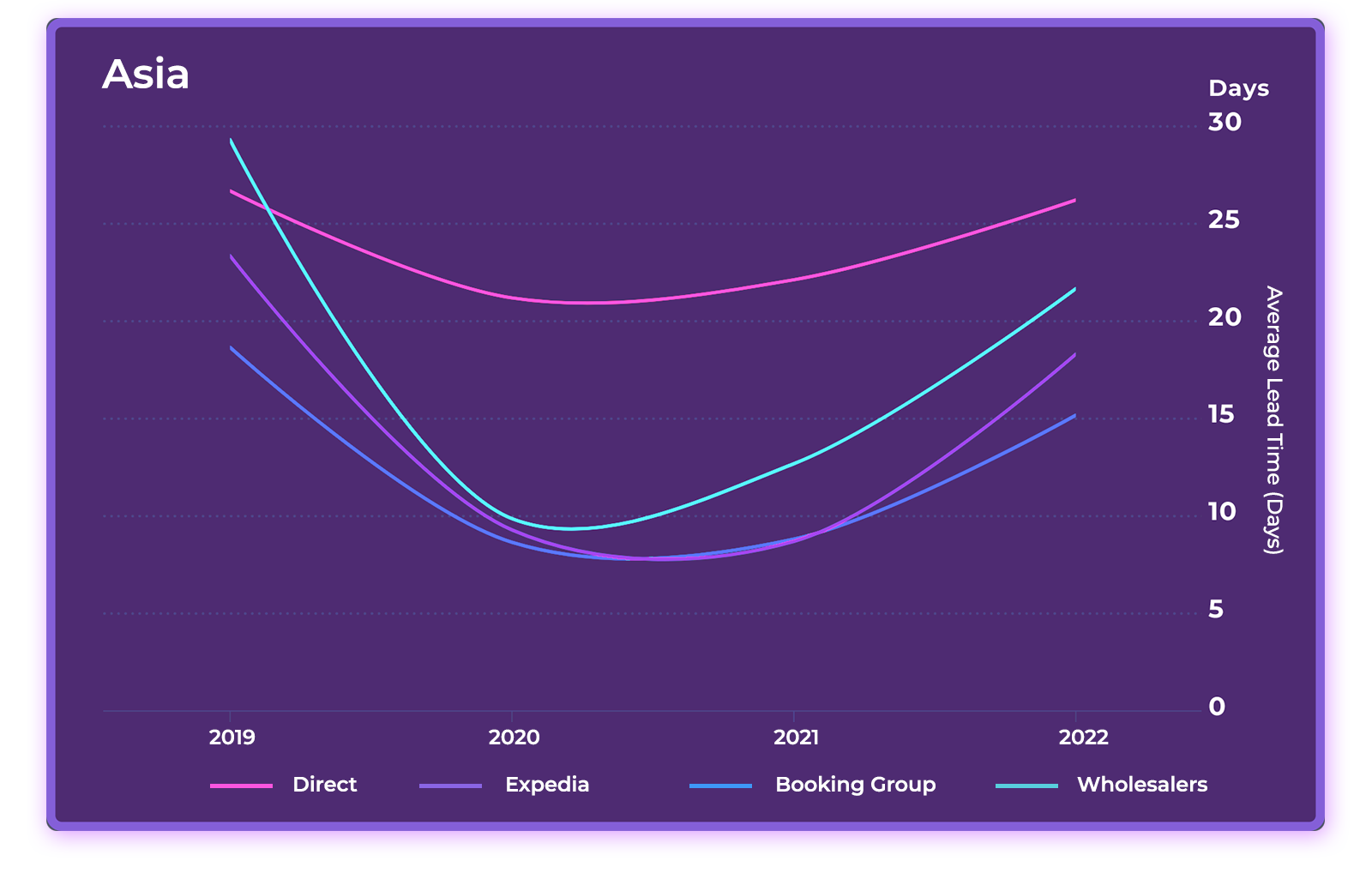

Antecedência de Reserva: O Planeamento de Viagens a Longo Prazo Está de Volta

Antecedência Média de Reserva (Dias)

Após uma queda acentuada em 2020, os tempos médios de antecedência de reserva em todos os principais canais de reserva recuperaram em 2021 e 2022. Na Europa, as antecedências de reserva ultrapassaram os níveis de 2019. Em ambos os continentes, as reservas diretas tiveram as antecedências de reserva mais longas e as reservas nos sites Booking Holdings tiveram as antecedências mais curtas.

Estratégias de Marketing & Receitas para 2023: Incentivar tempos de liderança mais longos

As antecedências de reserva mais longas constituem mais uma razão convincente para os hoteleiros darem prioridade às marcações diretas em detrimento das marcações OTA. Os hoteleiros podem esperar antecedências mais longas em 2023, à medida que mais viajantes internacionais recomeçam a viajar. A oferta de descontos e incentivos para reservas com antecedência ajudará a fornecer uma base sobre a qual se podem construir negócios de maior valor. O mesmo se aplica às reservas de grupo, que geralmente reservam com mais antecedência do que os viajantes individuais.

Posicione a sua Propriedade para o Crescimento

Globalmente, as perspetivas para 2023 parecem promissoras, mas os padrões de crescimento permanecem incertos. Os hoteleiros que aplicam a tecnologia, os dados e o conhecimento sairão a ganhar em quaisquer condições de mercado.

Como o planeamento de viagens continua a mudar para o online, é necessário adaptar as estratégias de marketing digital para refletir os atuais padrões de reservas multicanal. Também é necessário investir num elevado desempenho Sistema de Reservas Central (CRS) com um motor de reservas integrado, gestor de canais e solução de pagamento online e conectividade com o PMS e outras tecnologias centrais.

Quanto a hotéis independentes e pequenos grupos, estará bem posicionado para superar os concorrentes de grandes marcas em 2023, mantendo-se ágil, prestando muita atenção ao comportamento de reservas, e transferindo rapidamente os recursos para onde se encontram as oportunidades.

Metodologia

Conjunto de Dados

- 4.594 propriedades na Europa e 524 propriedades na Ásia (excluindo a China continental), incluindo hotéis independentes e grupos hoteleiros de pequena e média dimensão.

- Dados de reservas registados no Sistema de Reservas Central (CRS) da D-EDGE, utilizando uma amostra constante de clientes de hotéis D-EDGE durante quatro anos, de 1 de janeiro de 2019 a 31 de dezembro de 2022.

- As reservas foram feitas através de mais de 200 canais online, incluindo motores de reserva de hotéis, agências de viagens online, operadores turísticos, consolidadores e websites de empresas de turismo. Reservas offline por telefone, email, presenciais, etc. não foram incluídas.

EUROPA

Número de Hotéis no painel de investigação

4,594

Principais Países

França (2.797), Itália (182), Portugal (348), Espanha (138), Reino Unido (85), Europa de Leste (462)

Categorias de Hotéis

2* 6%

3* 35%

4* 37%

5* 7%

NC 14%

ÁSIA

Número de Hotéis no painel de investigação

524

Principais Países

Indonésia (169), Taiwan (79), Tailândia (19), Malásia (56), Vietnam (48)

Categorias de Hotéis

2* 7%

3* 23%

4* 47%

5* 16%

NC 7%

Também pode gostar de

Em 2025, a conetividade deixou de ser uma preocupação puramente técnica para as equipas …

Ao longo dos últimos 20 anos, o trabalho em estreita colaboração com os hoteleiros mostr…

Parte do Sunrise Hotel Group, o Hotel Monbijou é um “boutique hotel” que per…

Situado no vibrante coração de Banguecoque, o Sukhothai Bangkok é um ícone de luxo inte…

A pesquisa orgânica continua a ser um dos canais mais eficazes para gerar reservas diret…