Distribution hôtelière : Tendances 2023 en Europe et Asie

DÉGAGEZ LES DONNÉES CLÉS DE LA PÉRIODE 2019 - 2023 POUR OPTIMISER VOTRE STRATÉGIE MARKETING ET POLITIQUE TARIFAIRE

Le rapport sur les tendances de la distribution en ligne des hôtels est une analyse annuelle, réalisée par D-EDGE Hospitality Solutions, du comportement des voyageurs en matière de réservation par Internet. Le rapport de cette année est basé sur les données de réservations de 4 594 établissements en Europe et 524 établissements en Asie (hors Chine continentale) comprenant des hôtels indépendants et des groupes hôteliers de taille moyenne. L’échantillon est constant sur la période étudiée : 2019 à janvier 2023.

Deux continents, deux histoires : une reprise record en Europe, mais qui ne fait que commencer en Asie

Stimulée par une forte demande du voyage loisir et une croissance rapide des prix, l’industrie hôtelière mondiale s’est, en 2022, presque entièrement remise de la récession due à la pandémie. Il y a cependant une exception de taille : l’Asie.

Selon STR, en 2022, les hôtels européens ont augmenté le tarif journalier moyen (ADR) de 18,5 % par rapport à 2019 et le revenu par chambre disponible (RevPAR) de 6,1 %, alors qu’en parallèle le taux d’occupation reculait de 10,5 %. Pendant ce temps, en Asie, où les restrictions de voyage ont été maintenues plus longtemps que dans les autres régions, l’ADR chutait de 9,9 %, le RevPAR de 31,2 % et le taux d’occupation de 23,7 % par rapport aux niveaux de 2019. La région Asie est néanmoins promise à un net rebond en 2023.

Dans ce rapport, nous nous appuyons sur les données de réservations d’un échantillon constant d’hôtels indépendants et de groupes hôteliers de taille moyenne en Europe et en Asie utilisant la plateforme D-EDGE sur une période s’étalant de 2019 à 2022. Nous donnons également un aperçu des tendances de réservation pour 2023 en examinant les données de janvier.

A travers notre étude nous avons cherché à analyser les principaux indicateurs de performance et leur évolution : notamment le revenu brut et moyen des réservations, le tarif moyen par nuitée, la durée de séjour, la part de marché des différents canaux de ventes, le taux d’annulation et la fenêtre de réservation. Nous proposons également des pistes de réflexion sur les stratégies possibles pour tirer parti au mieux de l’évolution des modes de réservation et ainsi augmenter son chiffre d’affaires et sa compétitivité en 2023.

Une des grandes richesses et particularités de ce rapport est qu’il exprime des données en réservations en valeur (chiffre d’affaires) ce qui donne une perspective plus juste selon nous qu’un volume de réservations ou de nuitées.

Principaux enseignements

Avant de nous plonger dans les chiffres, voici quelques points clés à retenir de notre rapport :

- En 2022, les recettes brutes de réservation ont augmenté de 49 % en Europe par rapport à 2019.

- En 2022, le tarif journalier moyen (ADR) a grimpé de 25 % en Europe et de 6 % en Asie par rapport à 2019 .

- Après avoir gagné des parts de marché significatives sur les OTAs pendant la pandémie, les réservations directes perdent un peu de terrain en 2022, mais leur part de marché reste supérieure de 5 points en Europe et de 19 points en Asie à celle de 2019.

- Parmi les OTAs, Booking Holdings a conforté sa part de marché dominante. C’est néanmoins, parmi les canaux de réservation en ligne observés, le canal qui a généré la durée moyenne de séjour la plus courte et le taux d’annulation le plus élevé.

- Expedia Group quant à lui a perdu une part de marché importante en Europe et en Asie par rapport à 2019, mais on peut s’attendre à une reprise avec l’augmentation des voyages internationaux.

- Après avoir connu un pic pendant la période de la pandémie, les taux d’annulation sont revenus à des niveaux proches de ceux observés pré-pandémie.

- Les données de janvier 2023 montrent un début d’année prometteur, avec des augmentations significatives, dans les deux régions, du panier moyen de réservation, de l’ADR et de la durée du séjour.

Définitions : Principaux indicateurs de la distribution hôtelière

Voici un récapitulatif rapide, et leur définition des indicateurs clés utilisés dans ce rapport :

- Recettes Brutes : Total des recettes liées aux réservations en ligne, et excluant les annulations.

- Montant moyen par réservation : Le montant moyen payé par les clients pour chaque réservation en ligne, également appelé Valeur Moyenne par Transaction (VMT). Il est calculé en multipliant le tarif journalier moyen par la durée moyenne du séjour.

- Tarif Journalier Moyen : Représente le prix moyen par nuitée vendue sur une période donnée. Il correspond à l’acronyme anglais plus couramment utilisé ADR (Average Daily Rate)

- Durée Moyenne de Séjour : Indique le nombre moyen de nuitées par réservation effectuée sur une période donnée.

- Délai de réservation : Nombre moyen de jours entre le moment où la réservation est effectuée et la date d’arrivée prévue. On utilise aussi le terme anglais “Lead Time”.

- Canal Direct : Les réservations directes réalisées à travers le site de l’hôtel.

- Canal OTA : Les réservations réalisées à travers les Agences en Ligne.

Recettes Brutes : En Europe comme en Asie les hôtels enregistrent des meilleurs résultats qu’en 2019

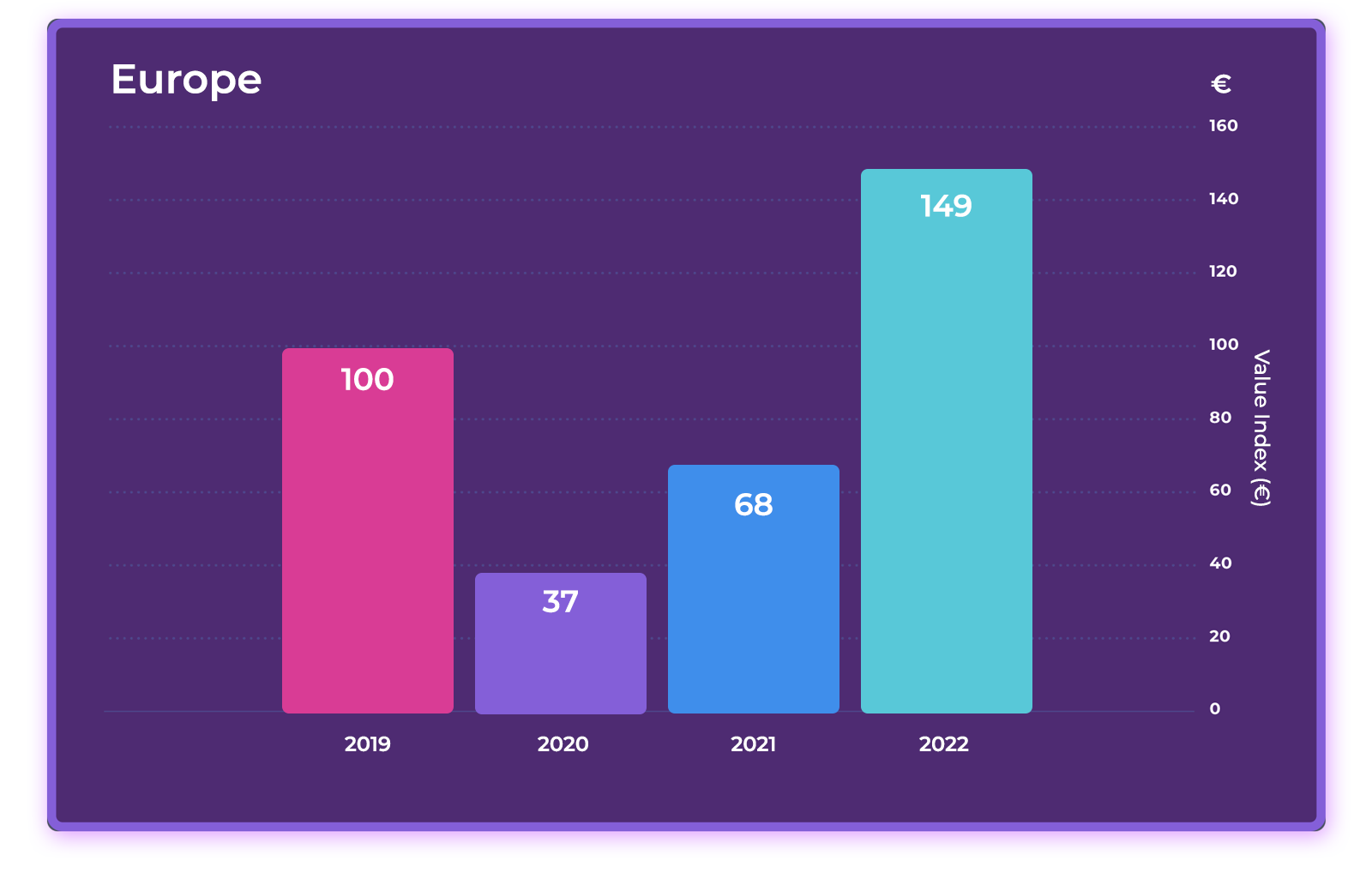

Recettes Brutes - Index 100 : base 2019

En Europe, le rythme de la reprise connaît un ralentissement au premier trimestre 2022 après la vague du variant Omicron mais, dès le milieu d’’année, la plupart des restrictions sur les voyages sont levées. Un boom des voyages loisir suit, complété par une demande croissante de voyages d’affaires, permettant de finir l’année sur d’excellentes performances.

Dans l’ensemble, les hôtels de notre échantillon Europe ont enregistré une croissance impressionnante du Chiffre d’affaires avec une croissance de 49% des Recettes brutes des réservations par rapport à 2019.

En Asie, la reprise en 2022 est freinée par la persistance des restrictions de voyage, qui sont restées en vigueur en Chine et dans certains pays de la région. Ce n’est qu’au second semestre que les restrictions commencent à s’assouplir. Dernier pays à faire exception: la Chine, qui représente historiquement une proportion importante des touristes dans la région Asie-Pacifique.

Lorsque la Chine rouvre ses frontières en janvier 2023, il est trop tard pour sauver 2022. Malgré celà, le total des recettes de réservations de 2022 finit à 7% au-dessus de 2019, pour les hôtels de notre base, surpassant ainsi le marché dans son ensemble.

À retenir pour sa stratégie Marketing et Revenus 2023 : Ciblez les segments de voyageurs émergents

En 2022, le rebond est principalement dû à la demande de voyages Loisir. En 2023, le maintien d’une forte demande loisir devrait s’accompagner d’une croissance des segments internationaux, des voyageurs d’affaires et de groupes. Toutefois, un éventuel ralentissement économique, des pressions inflationnistes persistantes, une nouvelle pandémie ou une autre force perturbatrice pourraient ralentir le rythme de la croissance.

Notre recommandation aux hôteliers : accorder une attention particulière aux segments en croissance, à savoir:

- Les voyageurs internationaux. En 2022, l’Europe a récupéré près de 80 % du volume d’arrivées de touristes internationaux d’avant la pandémie, alors que l’Asie n’a atteint que 23 % selon l’OMT. Cette année, l’Europe devrait se redresser complètement, soutenue en partie par la forte demande des États-Unis. En Asie, une forte reprise est attendue, mais elle est moins certaine en raison de la forte dépendance de la région à l’égard de la Chine, le plus grand marché émetteur au monde en 2019.

- Les voyageurs d’affaires. En 2023, c’est en Europe que le voyage d’affaire devrait avoir la croissance la plus rapide au monde, avec une augmentation des dépenses de voyage de 25,3 % par rapport à 2022 selon la GBTA (Global Business Travel Association). En Asie, le rebond des voyages d’affaires reste soumis aux restrictions qui pourraient être imposées aux voyageurs chinois dans certains pays.

- Les groupes/Mice. Selon les prévisions 2023 Global Meetings and Events Forecast d’ American Express les réunions et événements présentiels reviennent en force, les réunions internes et les petites réunions dépassant déjà les niveaux de 2019 dans certaines régions. De plus en plus d’entreprises pratiquant le travail à distance, le besoin de réunir les employés n’a jamais été aussi fort, rapporte Amex. Cependant, les délais d’organisation des groupes sont en moyenne 25 % plus courts qu’en 2019.

Montant moyen d'une réservation : L'Europe dépasse les moyennes de 2019 tandis que l'Asie peine à les rattraper

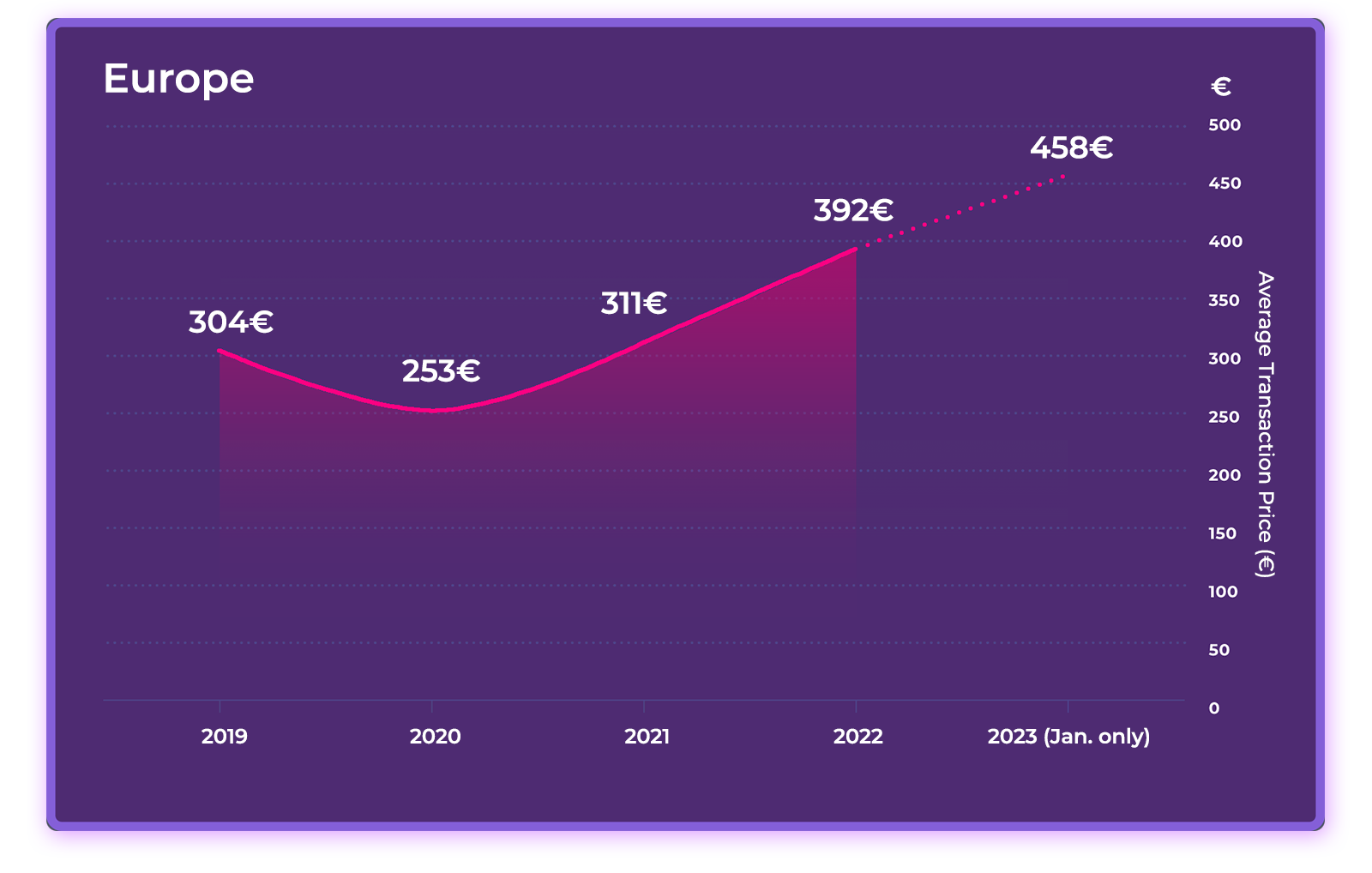

Montant Moyen par Réservation (en €)

En règle générale, les tarifs des chambres sont beaucoup plus élevés en Europe qu’en Asie, il n’est donc pas surprenant que le montant moyen d’une réservation suive la même logique.

Après avoir vu la valeur moyenne par réservation chuter de 17 % entre 2019 et 2020, les hôtels de la région Europe ont vu celle-ci remonter pour dépasser, en 2022, de 29 % les niveaux de 2019. Sur les premières données 2023, nous constatons que la trajectoire de croissance rapide en Europe se poursuit en janvier, atteignant un pic de 458 € par réservation

En Asie, le montant moyen par réservation a suivi une trajectoire similaire, mais avec un rythme de reprise bien plus lent. En 2022, le montant moyen d’une réservation est de 95% celui observé en 2019.

En janvier 2023, le rythme de croissance s’accélère enfin, pour atteindre une valeur moyenne par réservation en croissance de 15 % par rapport à la période pré-pandémie.

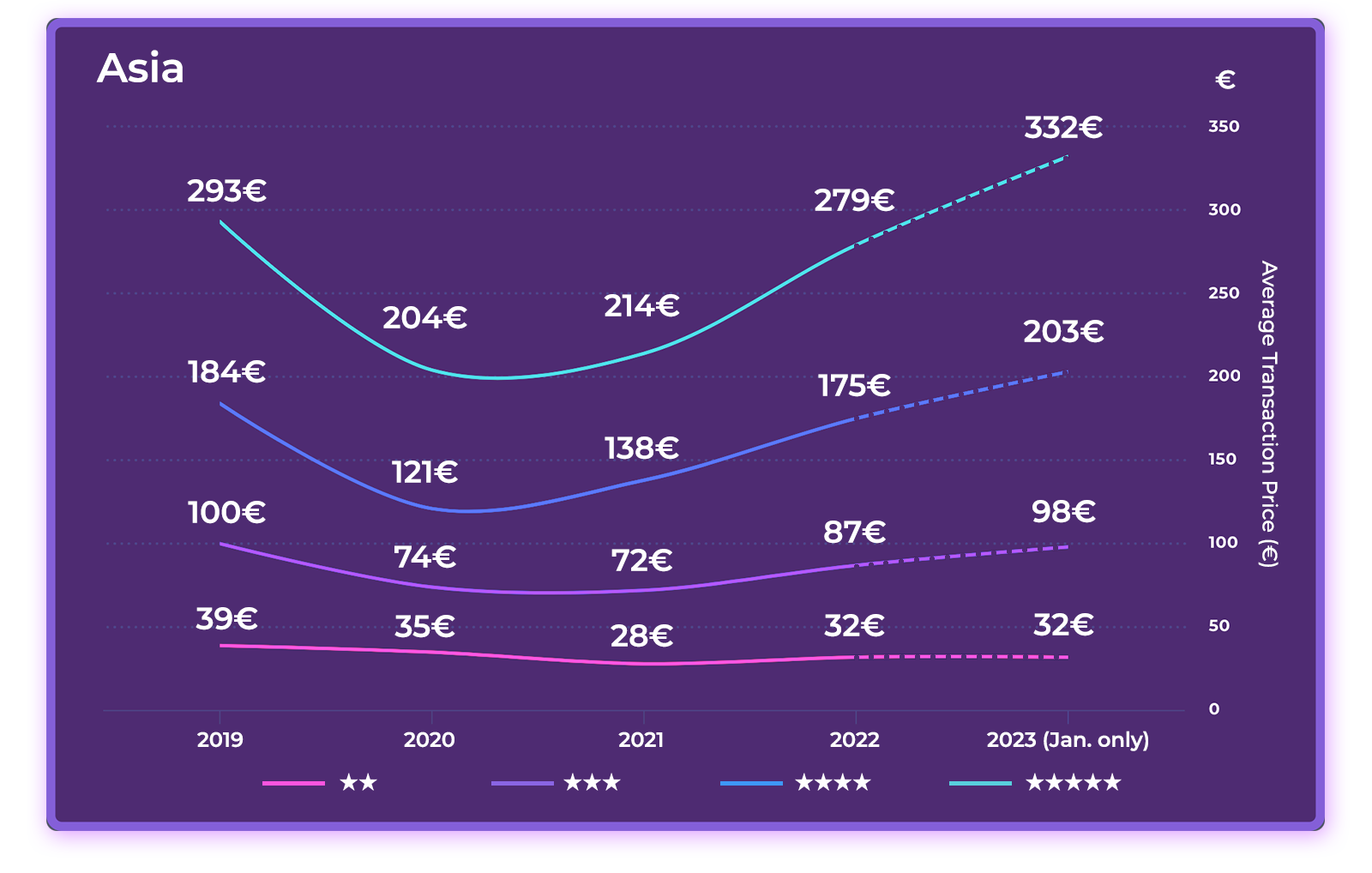

Montant Moyen par Réservation (en €) : Par catégorie d'hôtel

En 2020, la valeur moyenne des réservations s’est écroulée, particulièrement pour les hôtels 4 et 5 étoiles et ce, sur les deux continents. En 2022, cependant, c’est aussi sur cette catégorie d’hôtels que le rebond est particulièrement fort, creusant les écarts par rapport aux catégories inférieures. Ainsi, en janvier 2023, les hôtels 5 étoiles de la région Europe franchissent la barre des 1 000 € par réservation : une augmentation de 49 % par rapport à 2019!.

En Asie, une reprise substantielle en janvier 2023 a poussé la valeur moyenne de réservation bien au-dessus des niveaux de 2019 pour les hôtels 4 et 5 étoiles et juste en dessous des niveaux de 2019 pour les hôtels 2 et 3 étoiles – un signe prometteur de la croissance potentielle à venir cette année.

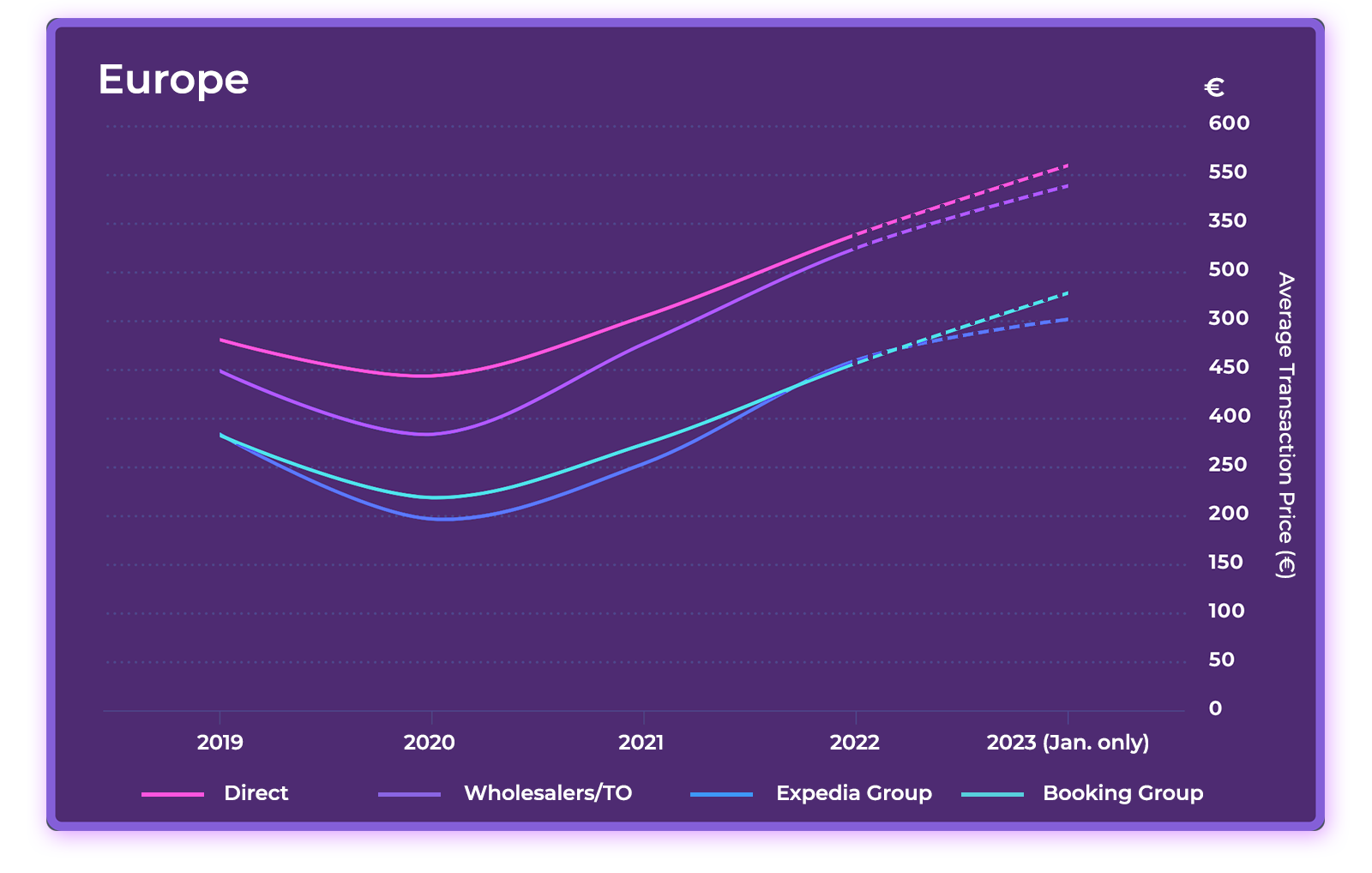

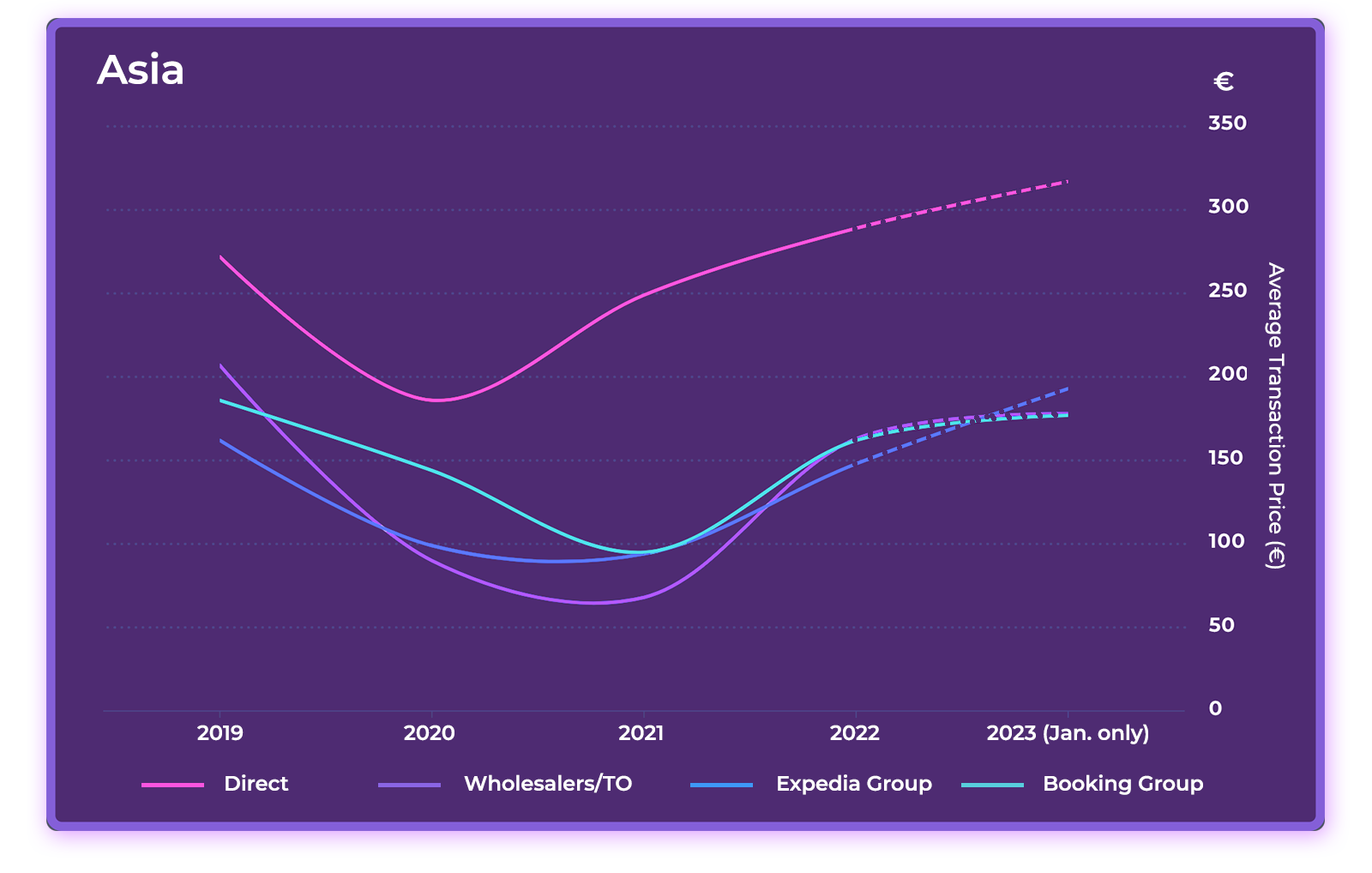

Montant Moyen par Réservation (en €) : Par canal de vente

Est-ce que toutes les réservations en ligne se ressemblent? Non!

Lorsque nous comparons la valeur moyenne des réservation d’un canal de vente à l’autre, nous constatons que, sur les deux continents et sur les quatre années consécutives de l’étude, c’est le canal direct qui a généré la valeur de réservation moyenne la plus élevée. En Europe, ce sont les OTAs Expedia Group et Booking Holdings qui ont généré la valeur par réservation la plus basse, et en Asie, Booking Holdings et les grossistes.

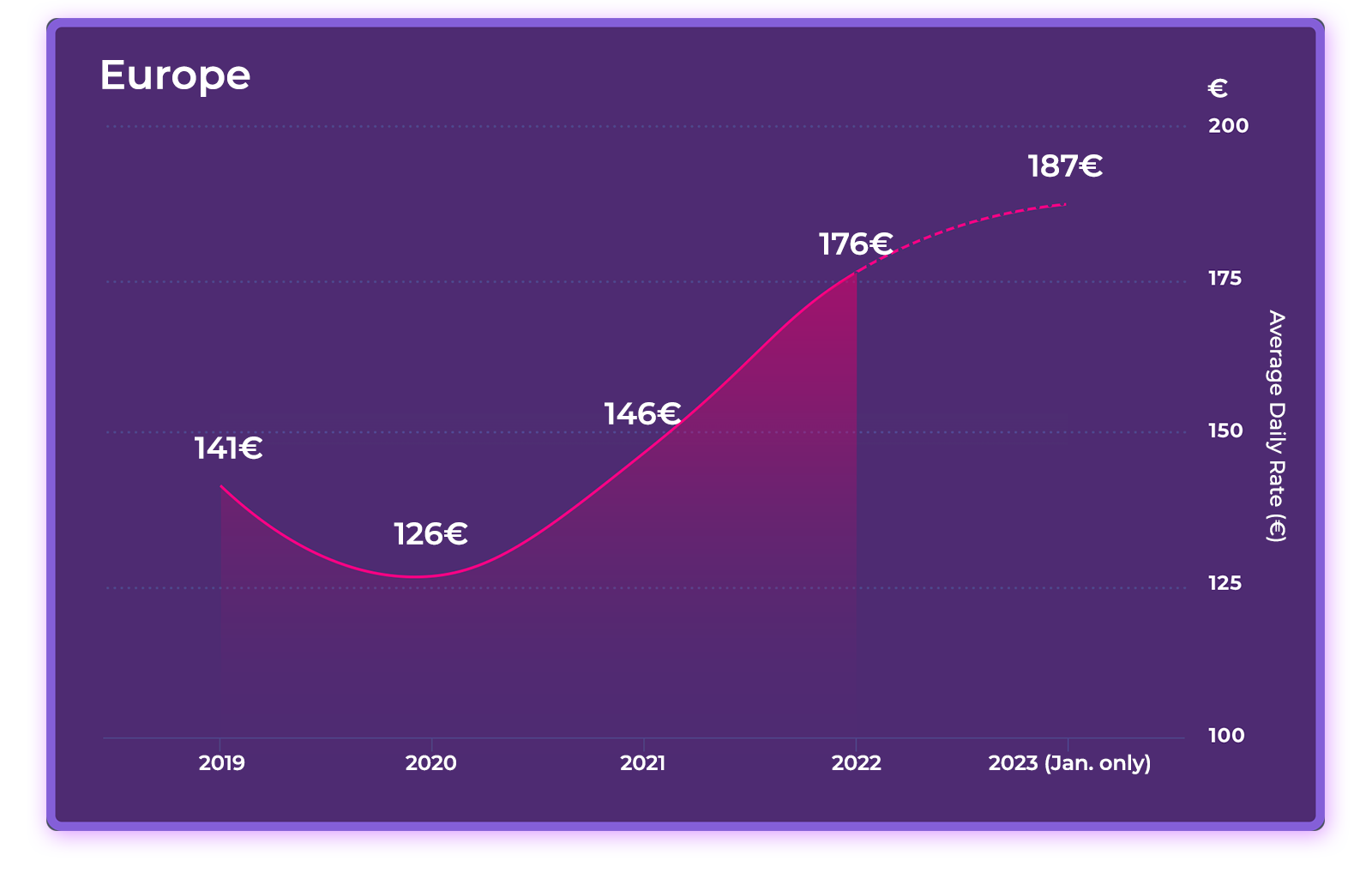

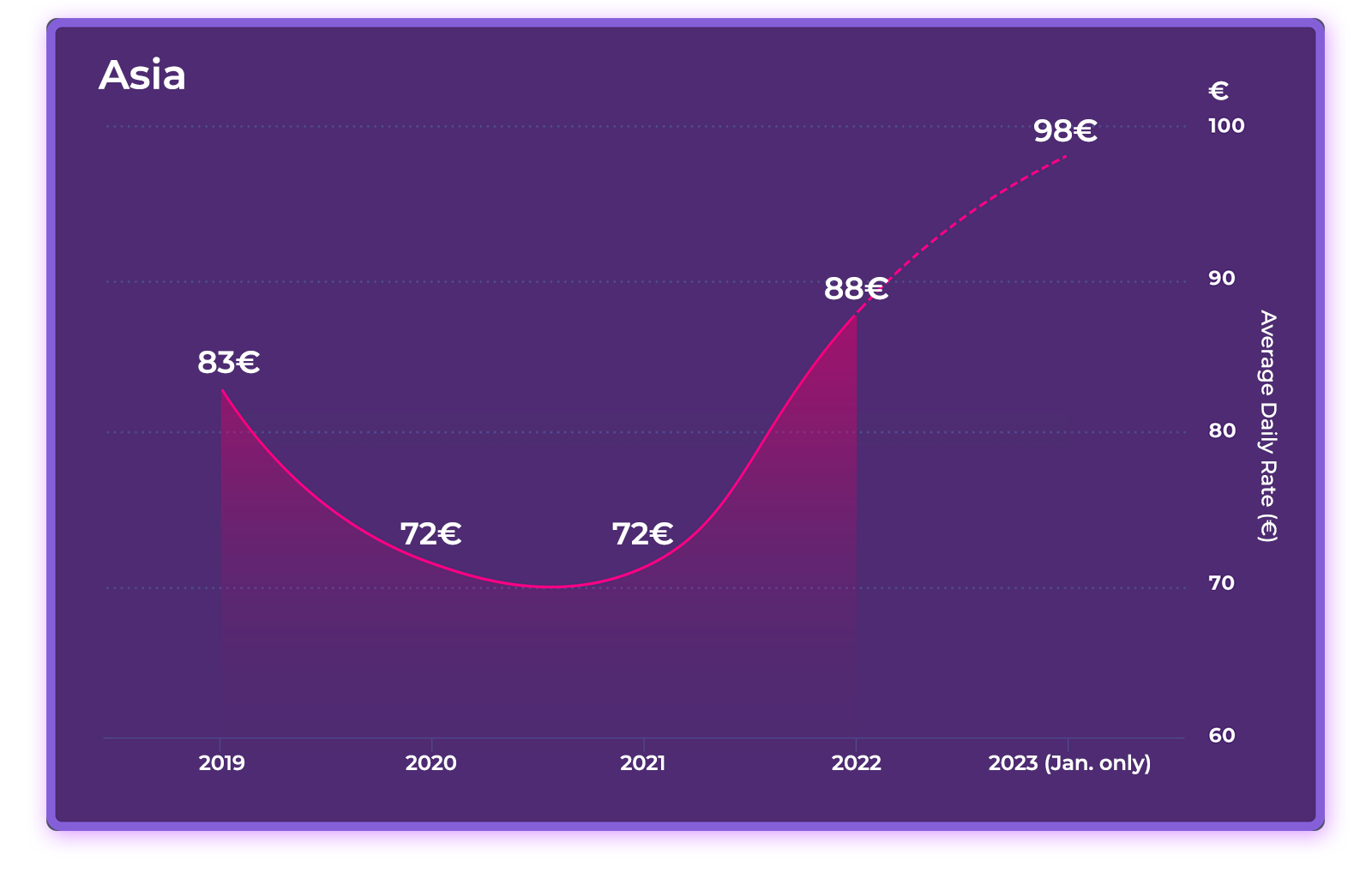

Taux journalier moyen (ADR) : La rigueur tarifaire porte ses fruits

Taux journalier moyen (ADR) en €

Contrairement à ce qui a pu se passer lors de précédentes récessions, les tarifs des chambres ont été un facteur clé de la résilience de notre industrie pendant la pandémie. Les hôteliers ont fait preuve d’une discipline remarquable en maintenant les tarifs malgré une forte baisse de la demande. Cette stratégie a porté ses fruits, atténuant l’impact des faibles taux d’occupation et des coûts d’exploitation élevés, et poussant l’ADR- ou taux journalier moyen- au-dessus des niveaux de 2019.

En Europe, les résultats sont étonnants : en 2022, les hôtels de notre panel ont dépassé de 25 % leur ADR de 2019! En Asie, malgré une demande toujours timide, les hôtels ont réussi à augmenter leur ADR de 6%.

La tendance semble se poursuivre. En janvier 2023, nous constatons que l’ADR a continué à croître : +6 % en Europe et + 11 % en Asie par rapport à la moyenne 2022.

À retenir pour sa stratégie Marketing et Revenus 2023 : Développez encore ses revenus via des prix ciblés, un inventaire au top et des services additionnels.

Il est important de souligner que la hausse des prix par rapport à 2019 est beaucoup moins impressionnante lorsqu’elle est ramenée à l’inflation. Les hôtels pratiquent des tarifs plus élevés mais paient davantage de frais de distribution, de main-d’œuvre et d’exploitation. Cette année, la pression sera forte pour augmenter le chiffre d’affaires et la rentabilité tout en maîtrisant les coûts.

Toutefois, compte tenu de l’inflation des prix et des craintes d’un ralentissement économique, les voyageurs devraient se montrer plus sensibles aux prix. Nombre d’entre eux chercheront sans doute à réduire leur budget de voyage en effectuant des séjours plus courts, en restant plus près de leur domicile, en se rendant dans un hôtel de catégorie inférieure, ou en recherchant des offres spéciales et des promotions.

Néanmoins, avec les bonnes stratégies en place, les hôtels indépendants et les groupes hôteliers ont encore une certaine latitude dans la fixation des prix. Alors que les hôtels de marque bénéficient généralement de taux d’occupation plus élevés, les hôtels indépendants affichent eux un meilleur ADR et RevPAR, selon une étude publiée dans l’Internal Journal of Hospitality Management.

Les augmentations importantes des tarifs par les grandes marques hôtelières au quatrième trimestre 2022 suggèrent que l’ADR n’a pas encore atteint son plafond en Europe, et que la région Asie-Pacifique peut se préparer à une croissance substantielle des tarifs en 2023.

Outre le maintien d’une stratégie de “dynamic pricing” et l’augmentation des tarifs des chambres lorsque cela est possible, voici quelques stratégies de tarification à envisager cette année :

- Augmenter le taux d’occupation en ciblant les segments de marché en croissance et en développant des stratégies tarifaires pour chaque segment et canal de réservation.

- Continuer à pratiquer la rigueur tarifaire, en évitant les remises lorsque la demande est forte. Protéger le positionnement tarifaire en limitant les remises aux canaux obscurs et aux forfaits et en verrouillant les tarifs pour les groupes sensibles au prix.

- Maintenir sa parité tarifaire sur tous les canaux de réservation, en promouvant la garantie du meilleur tarif sur son site internet afin d’obtenir davantage de réservations directes.

- Vendre davantage de chambres de catégorie supérieure grâce à des campagnes de promotion et des programmes d’upsell.

- Générer des revenus supplémentaires grâce au F&B, aux spas, à la commercialisation de produits et services auxiliaires.

- Maintenir une stratégie de marketing centrée clients, en utilisant une plateforme de gestion centralisé des données pour proposer des offres et des communications ciblées afin d’augmenter le panier moyen de vos clients et les fidéliser.

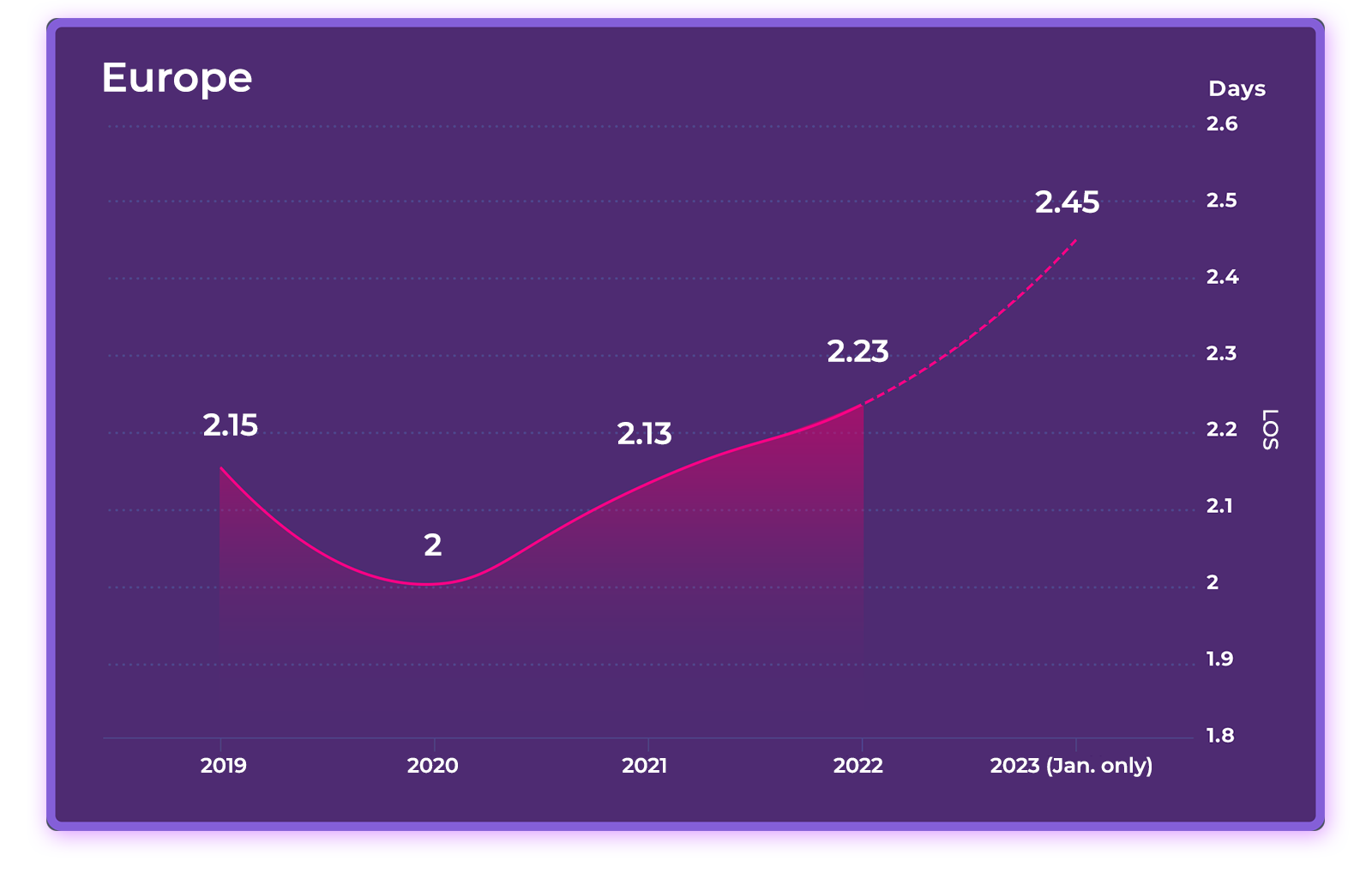

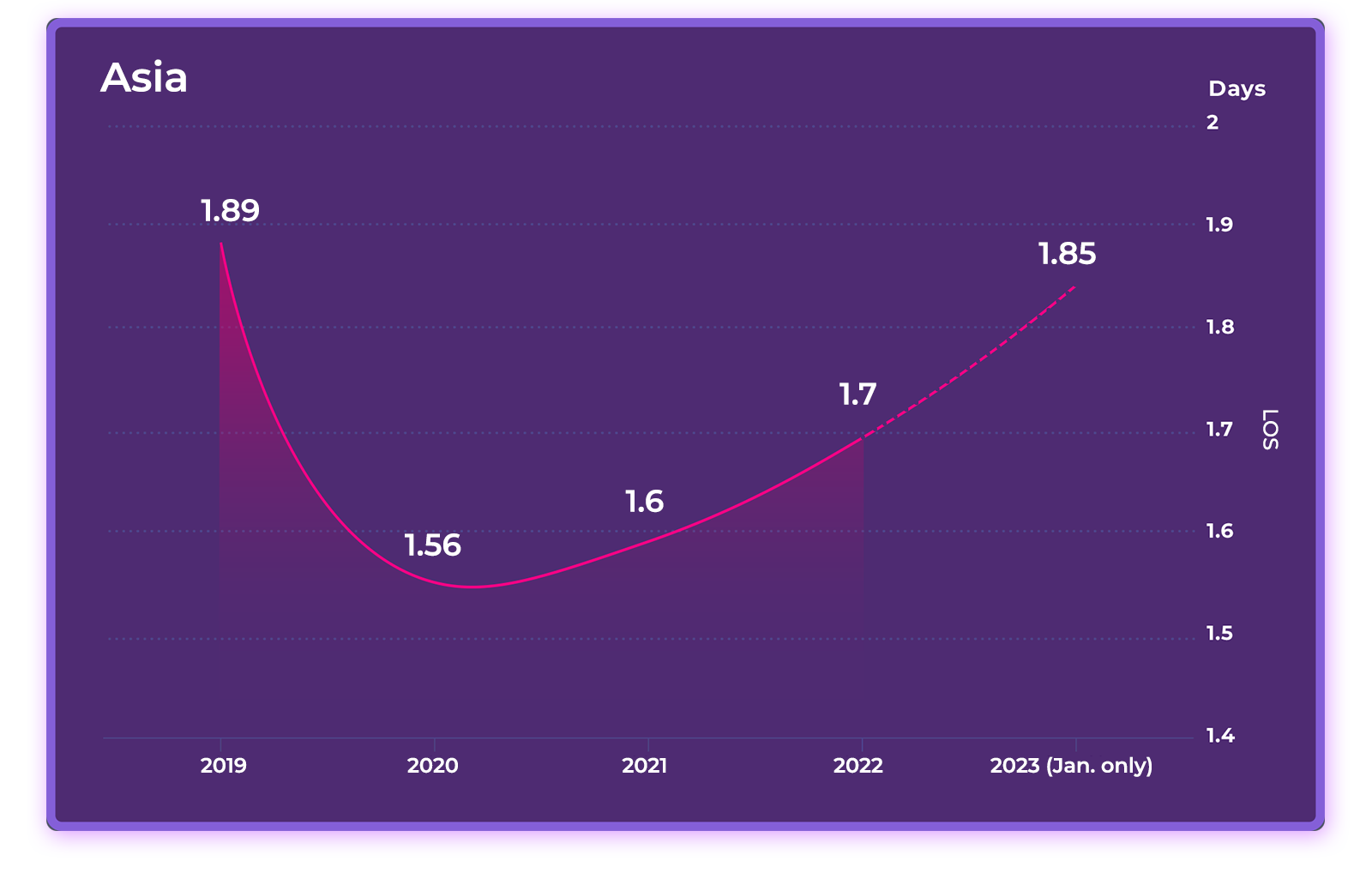

Durée de séjour : Retour aux niveaux pré-pandémiques (et même mieux)

Durée moyenne de séjour (en jours)

Après la pandémie, la durée moyenne de séjour a légèrement fléchi en raison du remplacement des voyageurs internationaux par des voyageurs locaux et nationaux. En Europe, on retrouve dès 2021 la même durée moyenne de séjour qu’en 2019, et on assiste même à un allongement de celle-ci en 2022, conséquence du retour des voyageurs internationaux et du report de congés qui n’avaient pu être pris.

En Asie, les schémas ont suivi une trajectoire similaire, bien qu’en 2022, ils n’aient pas encore retrouvé leurs niveaux d’avant la pandémie. Il est à noter que la durée de séjour était généralement inférieure d’environ une demi-journée en Asie par rapport à l’Europe au cours des quatre années de l’étude.

En janvier 2023, la durée de séjour continue de progresser atteignant 2,45 jours en Europe, son plus haut niveau depuis quatre ans, et se rapprochant enfin des chiffres de 2019 en Asie.

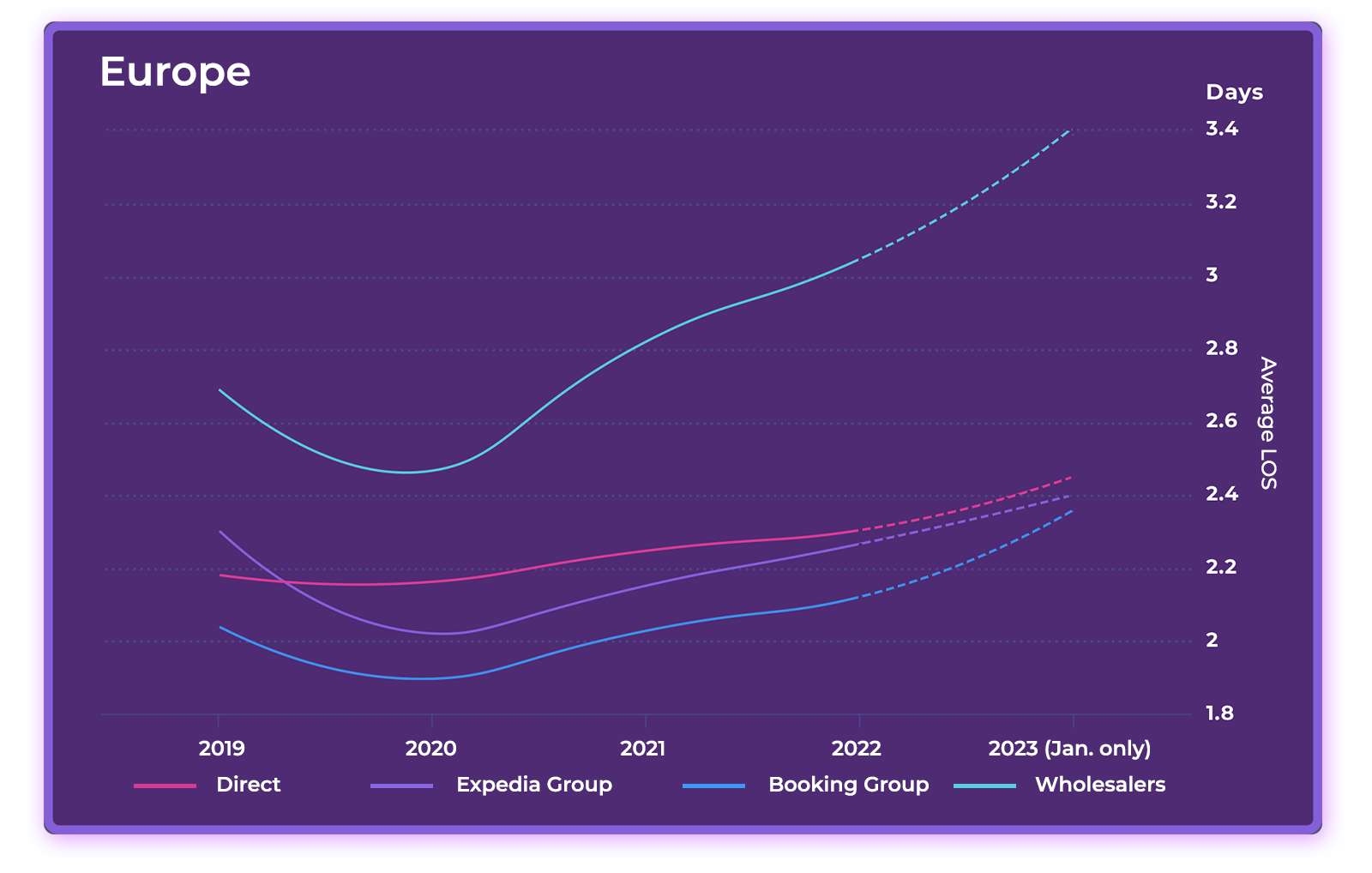

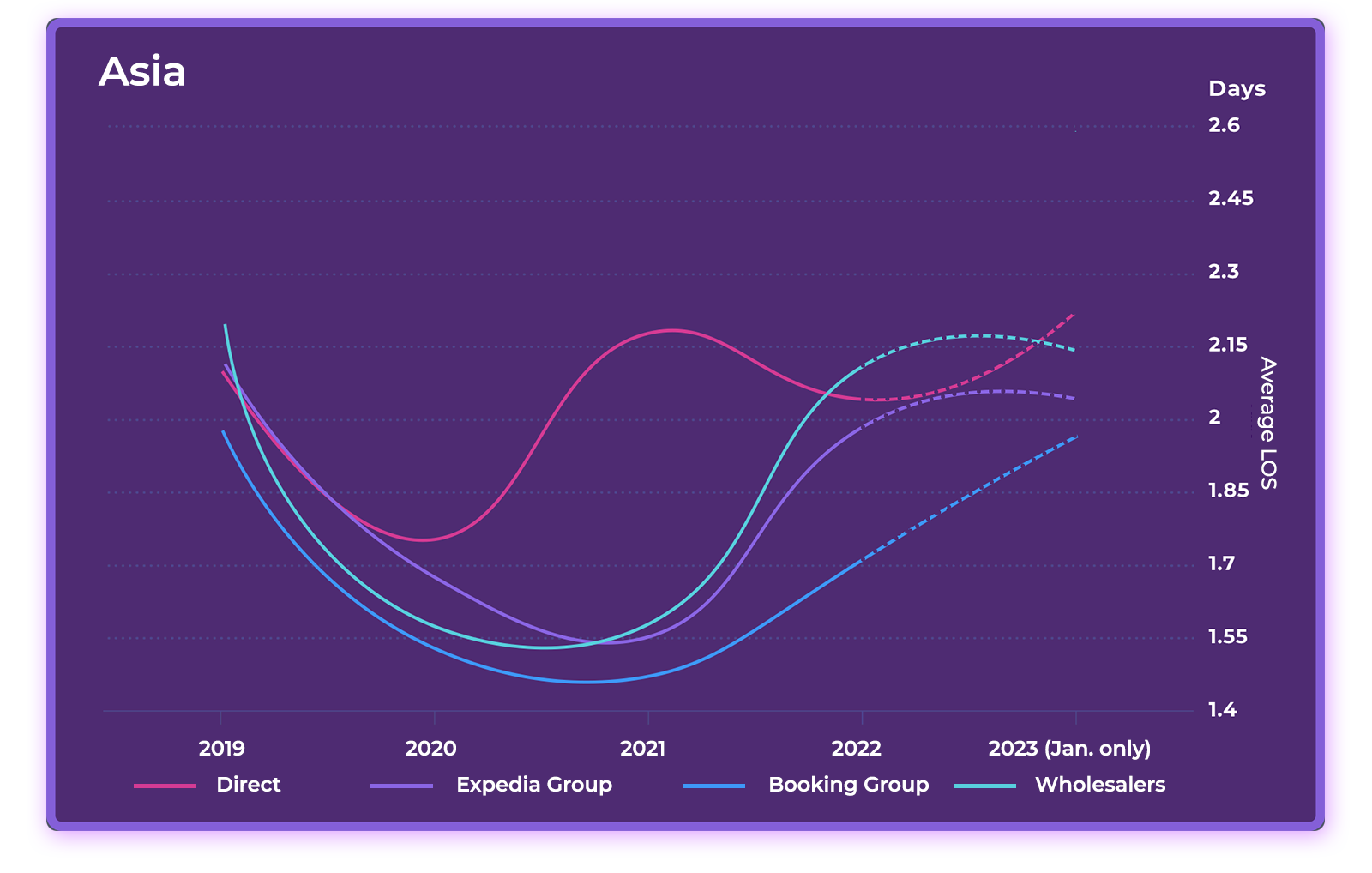

Durée moyenne de séjour (en jours) : Par canal de vente

Si on observe la durée de séjour par canal de réservation, on constate qu’en Europe c’est via les grossistes que les séjours réservés sont les plus longs, tandis que les réservations sur Booking.com présentent la durée de séjour la plus courte. Cette tendance s’est maintenue de 2019 à 2022.

En Asie, le web direct a enregistré la durée moyenne de séjour la plus élevée en 2020 et 2021, est surpassé par les grossistes en 2022, avant de reprendre la première place en janvier 2023. C’est aussi Booking.com qui génère les réservations avec les plus courts séjours.

À retenir pour sa stratégie Marketing et Revenus 2023 : Ciblez les voyageurs mixtes

En 2023, le basculement des voyages locaux vers les voyages internationaux long-courriers devrait automatiquement faire augmenter la durée moyenne de séjour. Une autre façon d’augmenter la durée moyenne de séjour et, par conséquent, la valeur moyenne des réservations, est de cibler le segment en pleine croissance des voyageurs mixtes. Les voyages mixtes, qui comprennent les voyages d’agrément, les « workcations » (travail dans un cadre de vacances) et les « flexcations » (travail en vacances), consistent à combiner des activités de loisirs et des activités professionnelles au cours d’un même voyage.

La tendance « travailler de n’importe où » modifie les habitudes de voyage en permettant aux télétravailleurs et aux travailleurs hybrides de prolonger leurs vacances et leurs escapades de week-end pour travailler à distance. Selon Expedia, l’utilisation de son filtre « Ideal pour les professionnels » a connu une croissance à trois chiffres au quatrième trimestre 2022 par rapport à l’année précédente.

Pour cibler ces voyageurs, les hôtels doivent mettre en avant les services et les équipements qui attirent les clients qui travaillent et se divertissent sur place. Il s’agit notamment d’espaces de travail supplémentaires, d’installations de coworking, de technologies et de réfrigérateurs dans les chambres. Des tarifs spéciaux pour les longs séjours et des offres telles que « restez cinq nuits, payez pour quatre » contribueront également à attirer ces voyageurs.

Part de marché par canal : Le direct a repris du poids face aux OTAs. Une tendance qui peut se maintenir?

Part de marché des OTAs versus le Web Direct (en revenus)

Pendant la pandémie, les hôtels ont su tirer partie d’un changement substantiel dans le comportement de réservation des voyageurs, notamment une clientèle plus locale qui a souvent favorisé le canal direct au détriment des OTAs.

En Europe, les hôtels de notre panel ont vu leur chiffre d’affaires lié aux réservations directes sur leur site augmenter de 11 points en 2022 par rapport à 2019 pour représenter 34% du chiffre d’affaires total des réservations en ligne. Bien que la part des ventes directes ait légèrement reculé en 2022, le chiffre d’affaires des réservations directes était encore supérieur de 5 points à celui de 2019.

En Asie, le phénomène a été encore plus spectaculaire. Les hôtels de notre panel ont vu la part de revenus provenant des réservations directes prendre 18 points entre 2019 et 2020 et 6 points supplémentaires encore en 2021, atteignant ainsi une quasi-équité avec les OTAs. Dans cette région aussi, en 2022, la part de marché des réservations directes commence à diminuer pour atteindre 44 %, ce qui reste encore 19 points au-dessus de 2019!

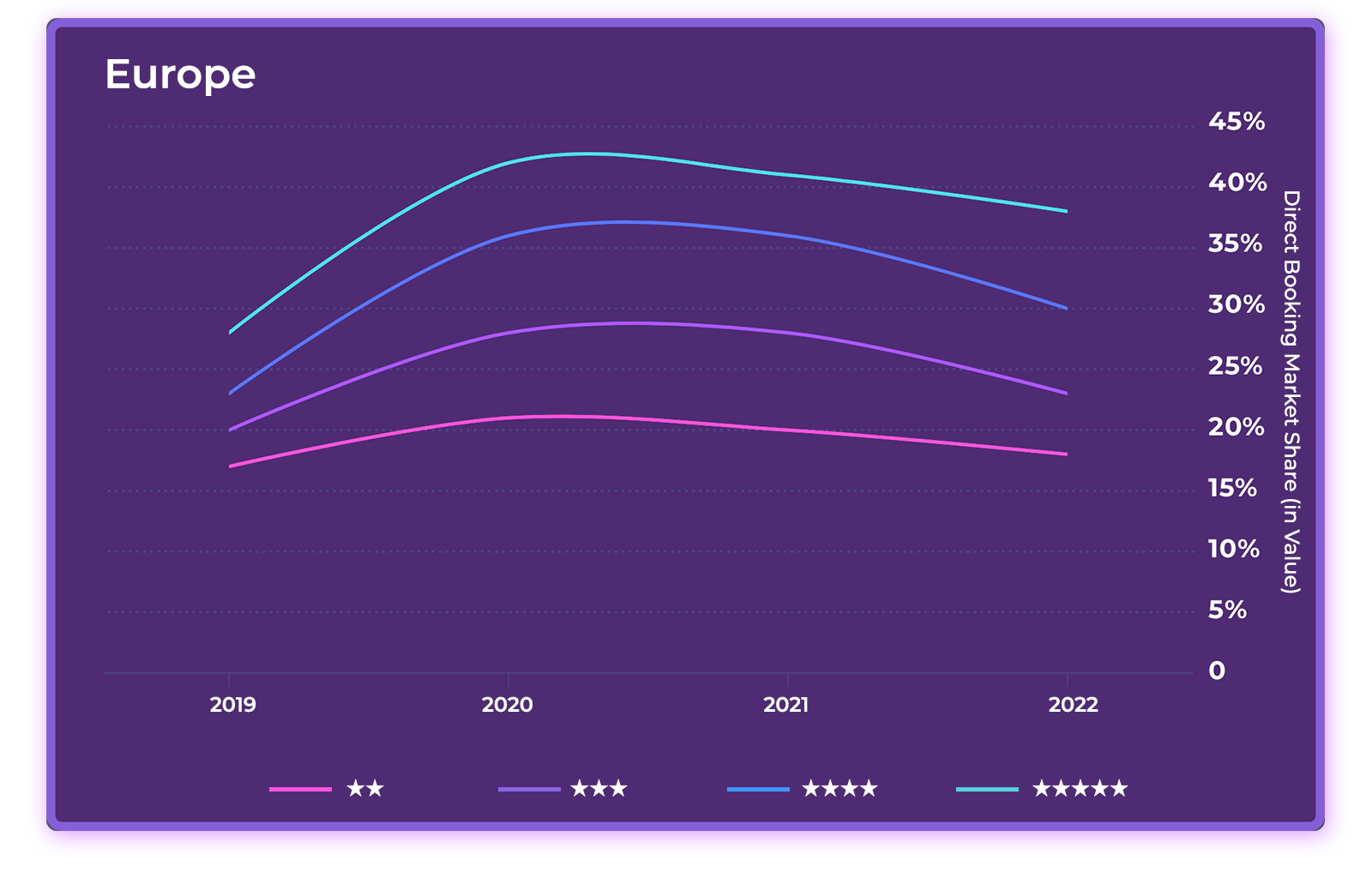

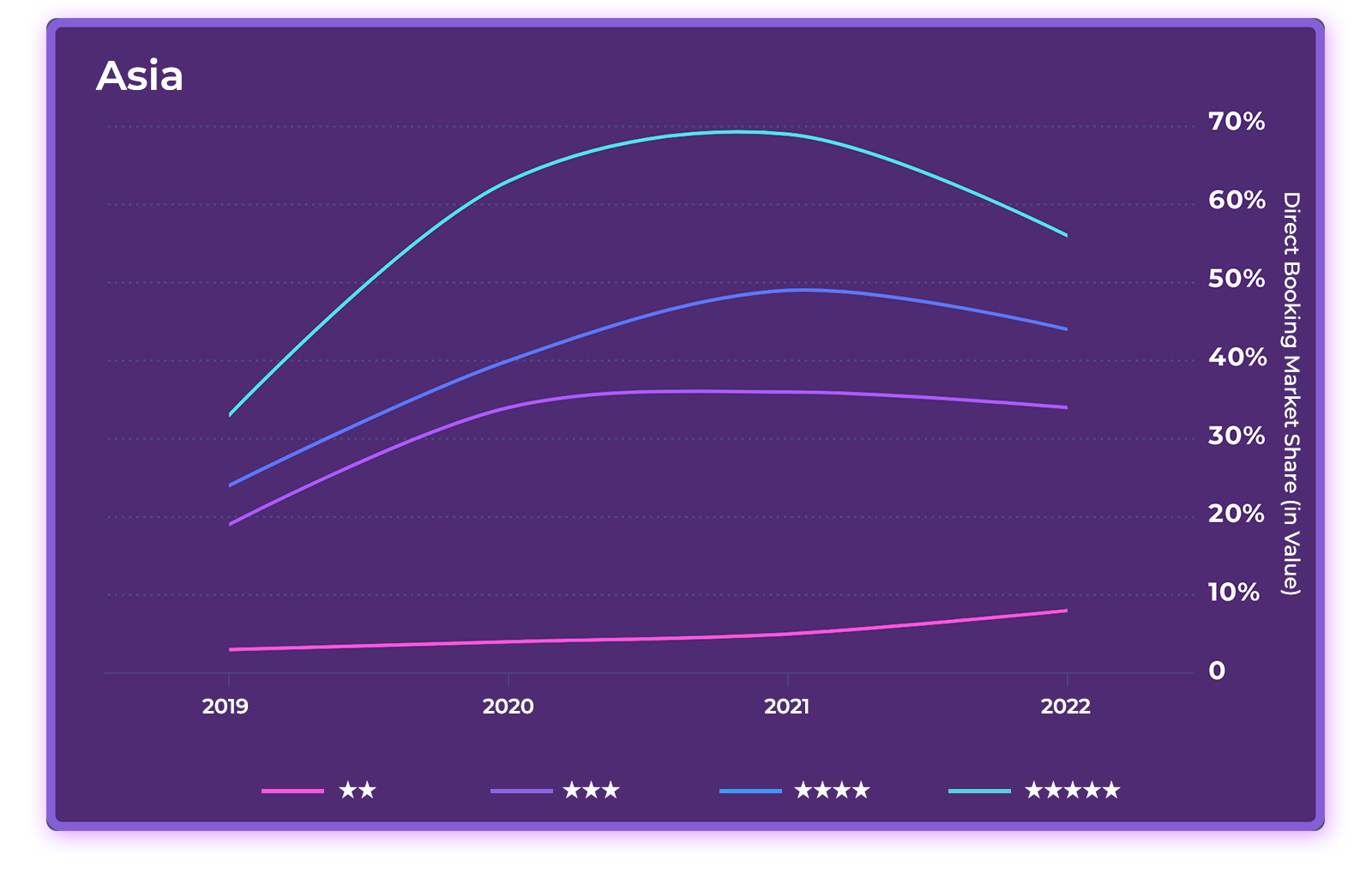

Part de marché du Web Direct (en revenus) : Par catégorie d’hôtels

En décomposant les performances par catégories d’hôtels, on constate que plus la catégorie de l’hôtel est élevée, plus la part des réservations directes est importante.

En Europe, les hôtels 2 étoiles ont généré un peu moins de 20 % de leur chiffre d’affaires en ligne grâce aux réservations directes. C’est près du double pour les hôtels 5 étoiles, pour lesquels les réservations directes représentent près de 40% de leur chiffre d’affaires en ligne.

En Asie, l’écart est encore plus important : les hôtels 2 étoiles génèrent moins de 10 % des recettes en ligne via les réservations directes, tandis que les hôtels 5 étoiles en génèrent plus de 50 %.

À retenir pour sa stratégie Marketing et Revenus 2023 : Ne laissez pas les réservations directes vous échapper

Nous savons tous que les réservations directes sont généralement plus rentables que les réservations auprès des OTAs en raison de coûts d’acquisition plus faibles. Nos données nous indiquent que de surcroît, les réservations directes génèrent également un panier moyen plus important, des durées de séjour plus longues et (comme nous le verrons plus bas) des taux d’annulation plus faibles.

Or, après avoir fortement augmenté pendant la pandémie, la part de marché du direct a entamé un recul en Europe en 2022 et menace de faire de même en Asie en 2023. Comment les hôtels peuvent-ils conserver la part la plus haute aux réservations directes en 2023 ? Cela nous ramène aux principes fondamentaux de la stratégie de réservation directe :

- Optimisez votre site web, votre moteur de réservation et vos pratiques de référencement, notamment le SEO, pour capter plus de trafic organique et convertir plus de visiteurs du site web de l’hôtel en clients directs.

- Protégez votre marque en enchérissant sur le nom de votre hôtel ou de votre marque dans Google Ads afin d’empêcher les OTAs de détourner le trafic de votre site web.

- Veillez à ce que les réservations directes bénéficient toujours des meilleurs tarifs et des conditions de réservation les plus favorables, et faites-le savoir : mettez ce message en évidence sur votre site web.

- Consacrez une partie de vos dépenses marketing à la création de trafic sur votre site grâce au Digital Media : Achat de mots-clés (Search), Bannières (Targeting/Retargeting/Social Media). Envisagez de faire appel à une agence de Marketing Digital experte en hôtellerie pour obtenir de meilleurs résultats.

- Misez sur les Metasearch. Une étude récente de D-EDGE a révélé que, entre 2019 et 2022, les hôtels ont connu une augmentation moyenne de 95 % de leurs revenus de réservations via la publicité sur Google Hotel Ad, avec un coût de distribution moyen de seulement 8 % en 2022.

- Fixez-vous comme objectif de convertir chaque client OTA en un client direct lors de son prochain séjour.

Part de marché des différents canaux de vente online (en revenus)

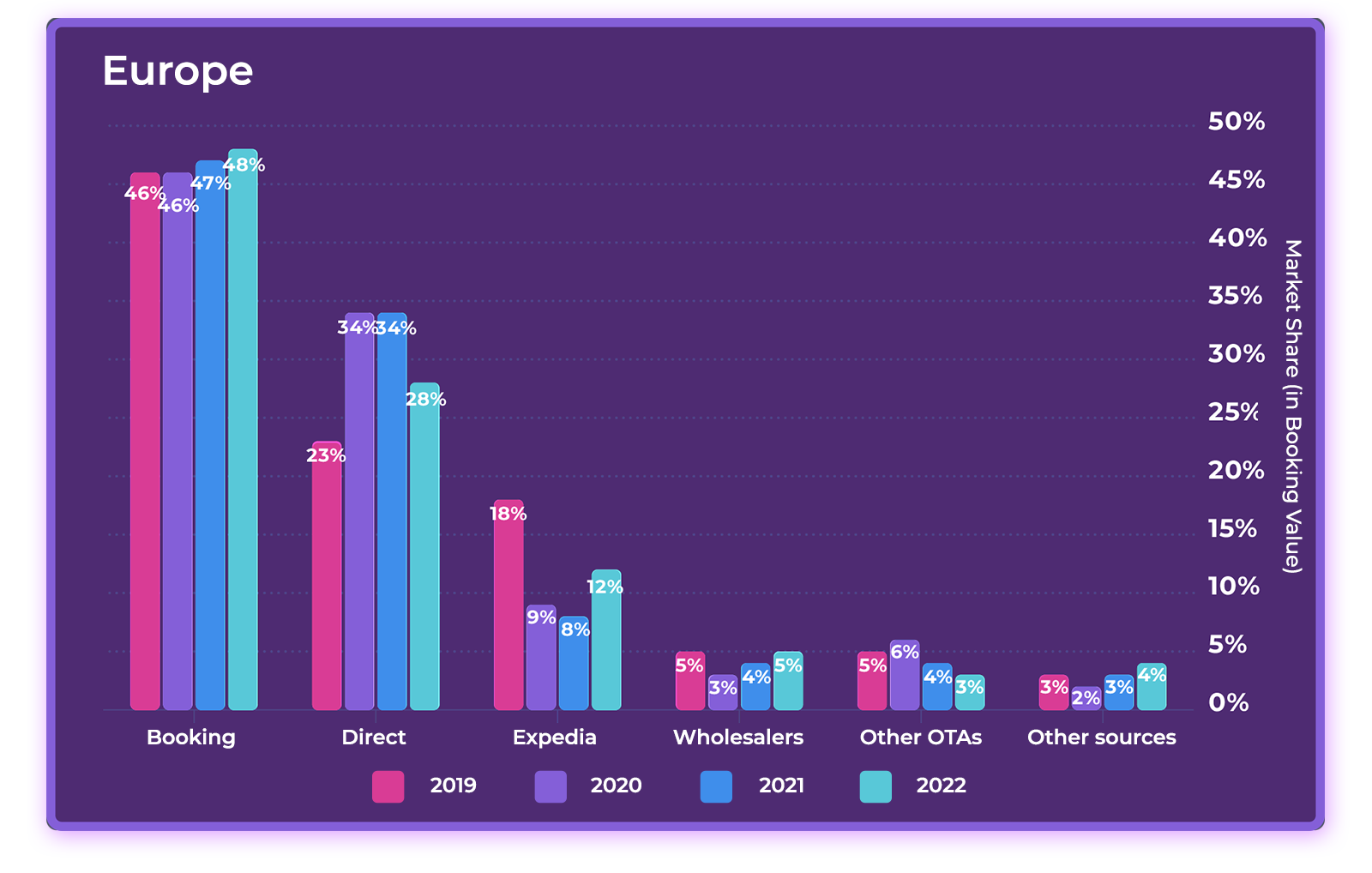

Si l’on décompose le chiffre d’affaires des réservations en ligne par grand canal de distribution, on constate qu’en Europe, la grande majorité des réservations provient de deux sources : Booking group (y compris Booking.com et Agoda) d’une part, et les sites web des hôtels (Direct) d’autre part.

En Europe, en 2022 près de la moitié (48%) du chiffre d’affaires généré sur le canal online provient de Booking group, soit une augmentation de 2 points par rapport à 2019. Expedia Group quant à lui, génère 12 % des réservations, soit 6 points de moins qu’en 2019. Les autres OTAs représentent 3 %, et les grossistes 5 %.

En Asie, Booking.com représente une part de marché beaucoup moins élevée qu’en Europe, à 18% en 2022, 3 points de moins qu’en 2019.

Cependant, dans cette région, Agoda (aussi détenu par Booking group) est très populaire, et représente, en 2022, 12% du revenu généré par les réservations en ligne, en recul de 2, 2 points par rapport à 2019. Traveloka Group, une OTA Indonésienne est également populaire dans la région, générant 9% des revenus en 2022, en baisse de 6 points par rapport à 2019. Comme en Europe, Expedia a perdu une part de marché significative, générant 6% des revenus en 2022 en Asie, soit 9 points de moins qu’en 2019. Les autres OTAs ont généré 7%, et les grossistes n’ont représenté que 1%.

À retenir pour sa stratégie Marketing et Revenus 2023 : (Re)prendre le contrôle de sa distribution

Avec la reprise du tourisme international, le pendule revient naturellement en faveur des OTAs. Mais si, pendant la pandémie, toute opportunité de ventes pouvait être bonne à prendre, aujourd’hui, il est temps d’être plus stratégique et ciblé, en se concentrant sur les canaux les plus rentables.

En plus des recommandations déjà évoquées dans ce rapport pour être plus performant sur ses ventes directes, voici quelques autres pistes de stratégies de distribution à envisager :

- Maintenir une stratégie multicanal équilibrée, en allant chercher les réservations sur l’ensemble de la chaîne de distribution, réservations directes bien sûr, les OTAs, les grossistes, les agences de voyage (cf ci-dessous) et les tour-opérateurs.

- Vendre ses chambres auprès des agences de voyage et des entreprises via les GDS. Demandez à votre fournisseur de technologie de vous faire bénéficier d’une connectivité directe avec les différents GDS: vous pourrez gérer les prix et les disponibilités par l’intermédiaire de votre channel manager.

- Veillez à ne pas devenir trop dépendant d’une seule OTA ( ex : Booking.com). Poursuivez une stratégie diversifiée qui inclut également des acteurs régionaux plus petits tels que, en Asie, Traveloka, Tiket, PegiPegi, MGholiday ou en Europe de l’Est, Szallas et Slevomat, ainsi que des OTAs spécialisées telles que VeryChic par exemple. Pensez également aux acteurs émergents tels que Hopper, une jeune OTA dont l’application est l’une des applications de son domaine les plus téléchargées aux États-Unis en 2021. Consutez la liste des +300 OTAs disponibles sur le Channel Manager D-EDGE

- Expedia a connu un vrai recul, mais est loin d’être hors jeu. Les réservations devraient augmenter avec le retour des voyages internationaux, en particulier les Américains, très utilisateurs des sites du groupe Expedia.

- Ne laissez pas les OTA proposer des tarifs inférieurs aux vôtres ou des politiques d’annulation plus souples. Il est clé, pour favoriser sa distribution directe, de toujours égaler ou surpasser les prix et les conditions de réservation des OTAs, notamment en proposant des tarifs remboursables, des politiques d’annulation et de paiement flexibles, des tarifs spéciaux pour les membres fidèles et un parcours de réservation facile, notamment sur mobile.

- Attention au nombre de programmes de promotion des OTAs auxquels vous participez : les commissions supplémentaires et les remises tarifaires érodent votre rentabilité. Il est important de connaître et de comparer les coûts d’acquisition et la rentabilité de chaque canal.

- Selon votre marché, envisagez de travailler avec Airbnb si vous ne le faites pas déjà. En 2022, Airbnb a affiché la plus forte croissance de tous les canaux majeurs parmi les hôtels de notre panel.

- Soignez vos clients fidèles. Avec le lancement du programme One Key d’Expedia cette année et Booking.com qui engrange les réservations avec des remises Genius, les hôtels doivent se rappeler que la vraie fidélité ne s’achète pas, elle se mérite – par la reconnaissance, les tarifs préférentiels, le traitement préférentiel et les avantages accordés.

- Suivez de près les données de réservation. Utilisez-les pour comprendre et influencer le choix des clients avec des actions de fidélisation, des programmes de marketing et des campagnes de réservation directe.

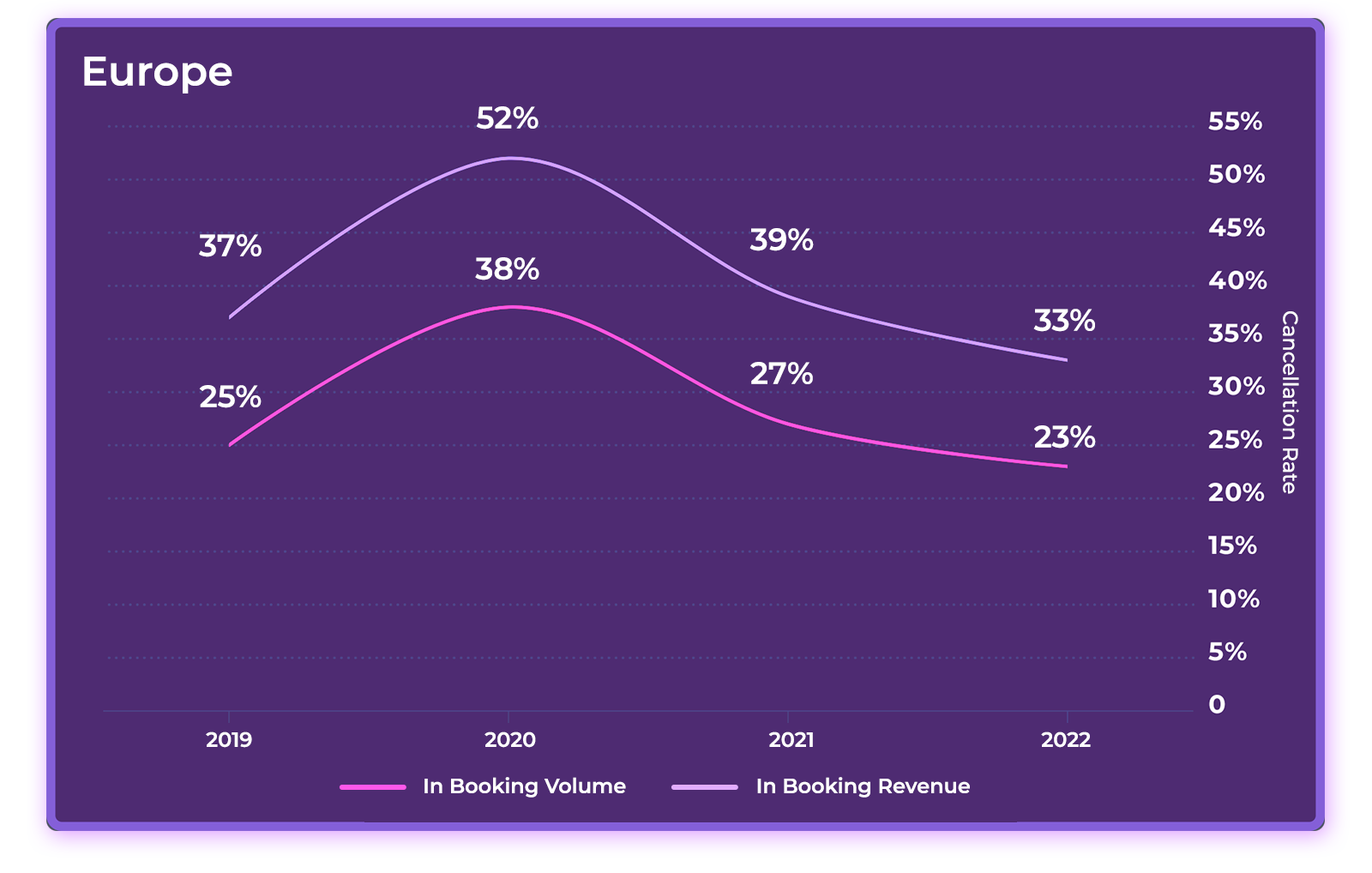

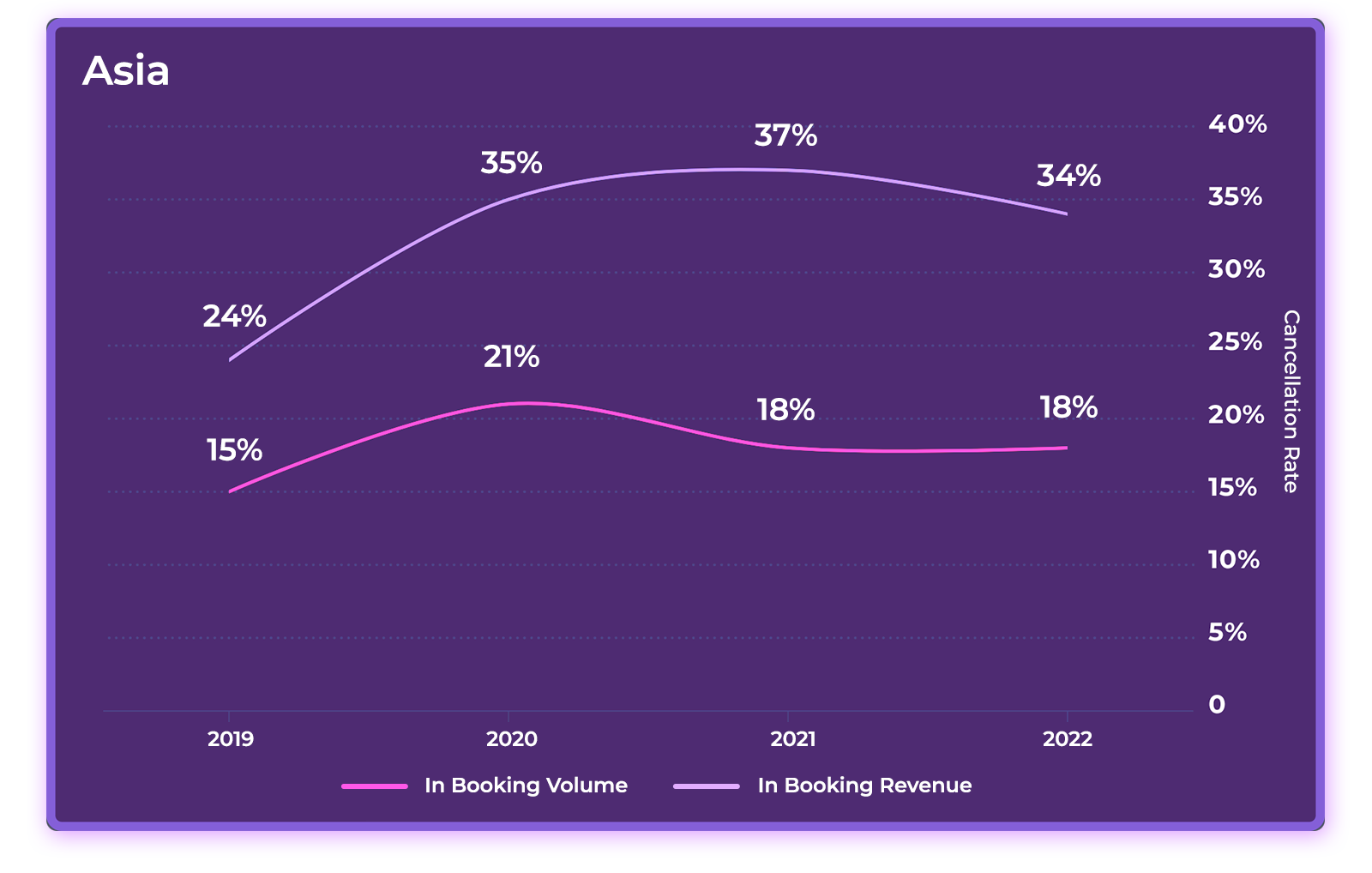

Taux d'annulation : Retour au niveau d'avant la pandémie, mais peut mieux faire

Taux d'annulation

Pendant la pandémie, les taux d’annulation ont grimpé en flèche, surtout en Europe, où ils ont atteint 52 %: plus d’1 réservation sur 2 était annulée! Cette situation a rendu les exercices de gestion des disponibilités et de prévisions particulièrement difficiles pour les hôtels. En 2022, les taux d’annulation sont revenus à la “normale” en Europe, descendant même en dessous des chiffres de 2019. En Asie, en revanche, les taux d’annulation n’ont pas encore retrouvé leur niveau d’avant la pandémie.

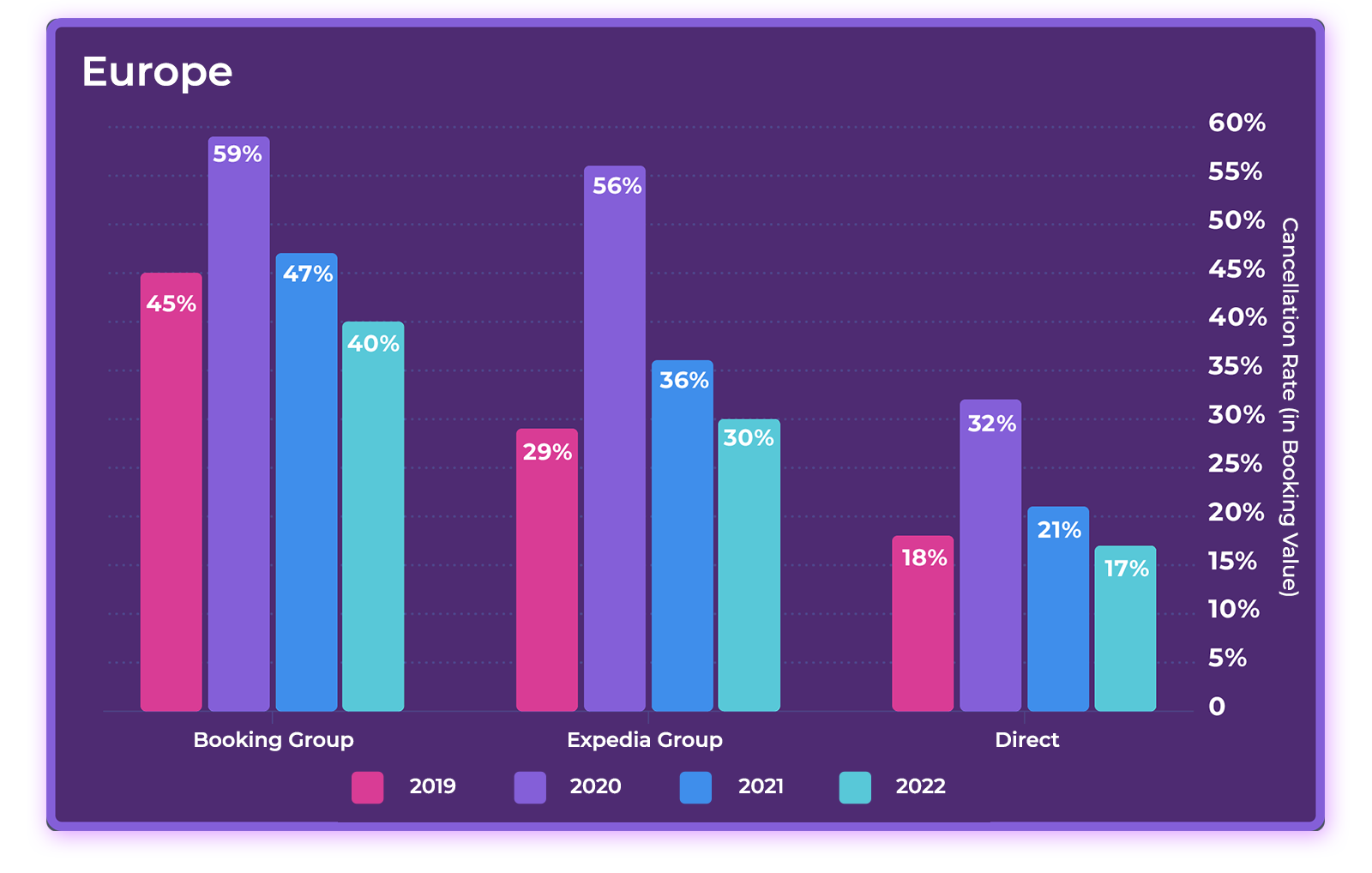

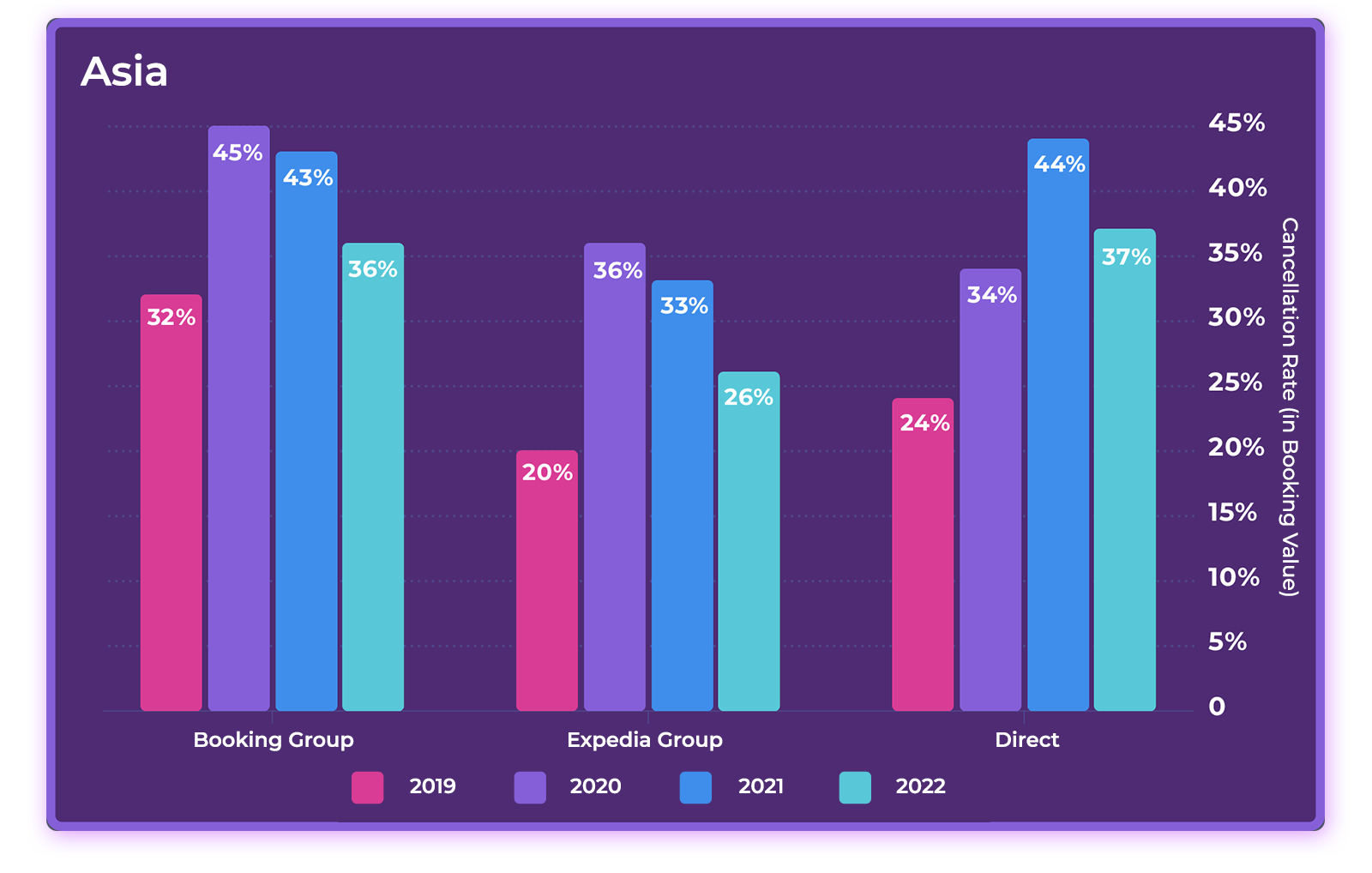

Taux d'annulation : Par canal de vente

En décomposant les taux d’annulation par canal de réservation, on s’aperçoit qu’en Europe les principaux responsables de ce taux d’annulation élevé sont les OTAs. Après avoir atteint un pic de 59 % d’annulation (en valeur de réservation) en 2020, le taux d’annulation sur Booking Holdings est retombé à 40 % en 2022. Parallèlement, le taux d’annulation d’Expedia a grimpé à 56 % en 2020, avant de descendre à 30 % en 2022. À titre de comparaison, sur le canal direct, seulement 17% des réservations (en valeur) ont été annulées en 2022.

En Asie, les taux d’annulation sur les OTAs sont légèrement inférieurs à ceux observés en Europe, avec 36% des réservations (en valeur) de Booking Holdings et 26% de celles d’Expedia Group annulées en 2022.

Cependant, le plus surprenant est le taux d’annulation élevé des réservations directes dans cette région, avec 37% des réservations (en valeur) annulées en 2022, une augmentation de 13 points par rapport à 2019.

À retenir pour sa stratégie Marketing et Revenus 2023 : Réduire les taux d'annulation

Bien que les taux d’annulation se soient stabilisés à 33% du revenu total en Europe et à 34% en Asie en 2022, il n’y a pas encore lieu de s’en réjouir. En Europe, le faible taux d’annulation des réservations directes par rapport aux OTAs est une raison supplémentaire de faire des réservations directes une priorité. En Asie, en revanche, les hôtels doivent analyser les raisons derrière le taux élevé d’annulation des réservations directes afin de trouver des moyens d’inverser la tendance.

Pendant la pandémie, la flexibilité était une priorité absolue pour les voyageurs. Aujourd’hui, les hôtels peuvent se permettre de durcir leurs politiques et de mettre davantage l’accent sur les tarifs non remboursables. Cela peut permettre de mieux contrôler les disponibilités, de faire des prévisions plus précises et d’éviter les annulations de dernière minute et la pratique du « cumul des séjours », c’est-à-dire les voyageurs qui réservent plusieurs hôtels et qui annulent à la dernière minute. Une solution de paiement en ligne permet aussi d’automatiser les autorisations et le traitement des paiements, réduisant ainsi les annulations, les remboursements et les rétrocessions.

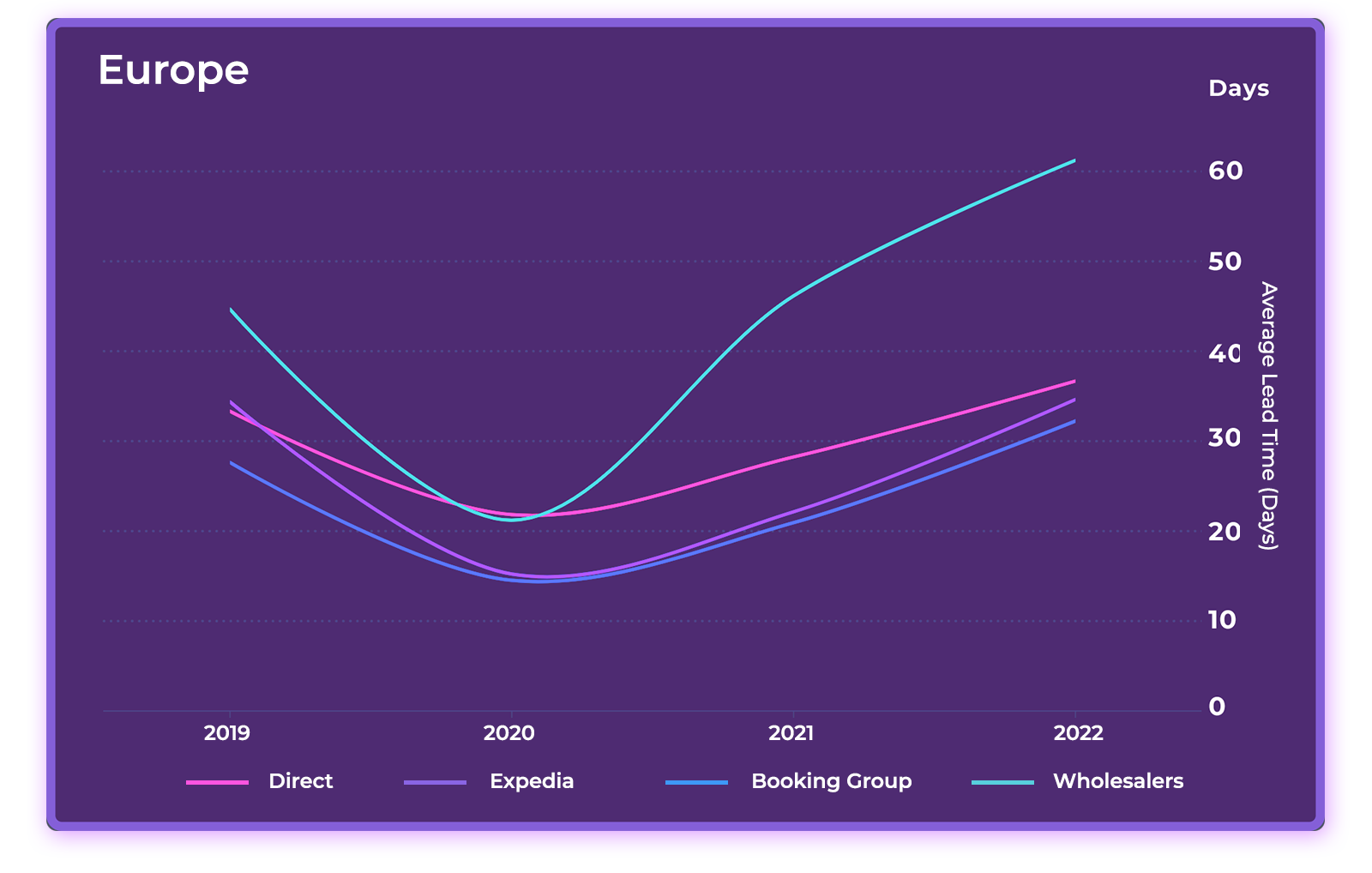

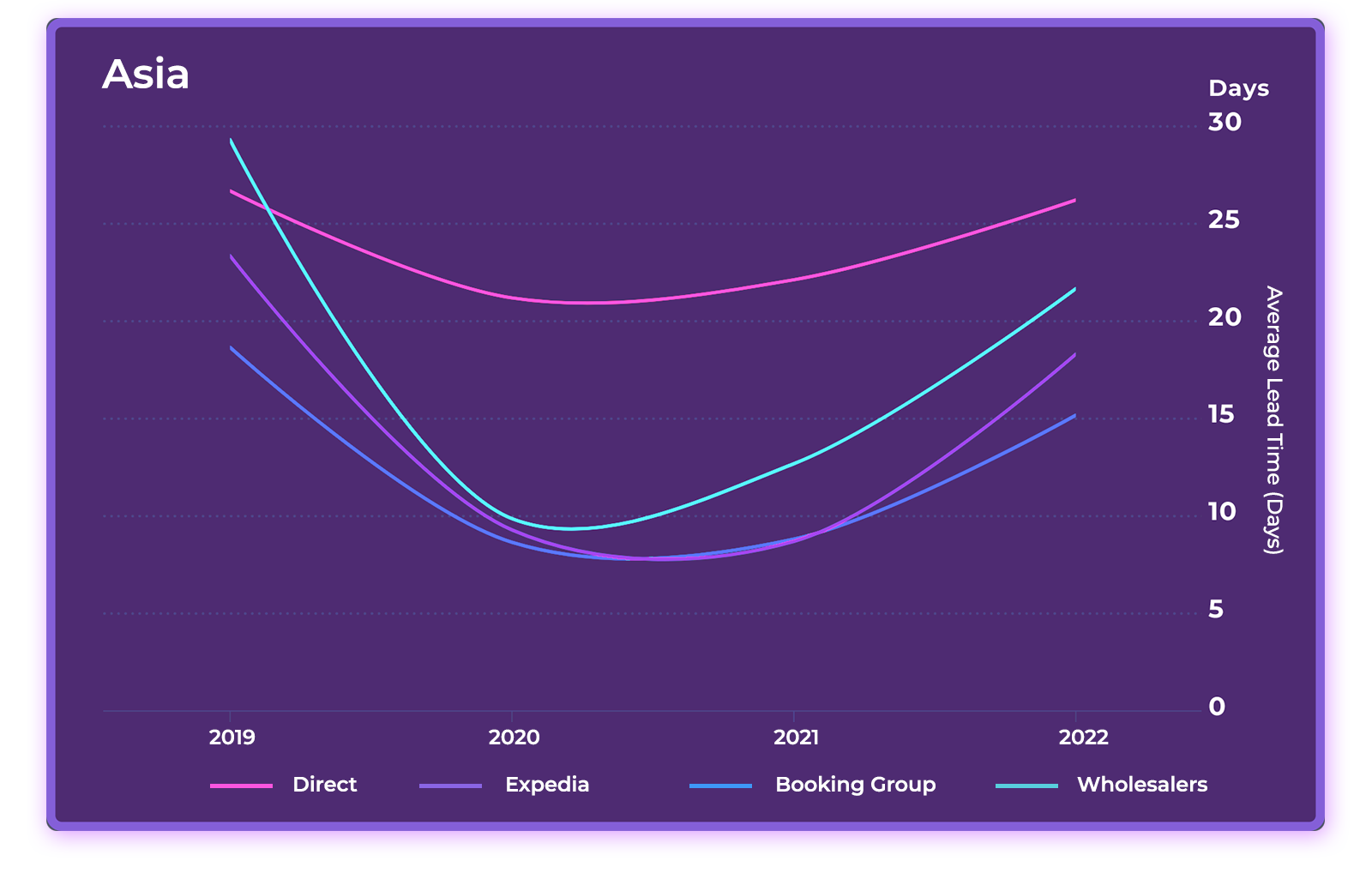

Délai de réservation : Le Retour des séjours programmés

Délai moyen de réservation (Lead Time) en jours

Après avoir fortement chuté en 2020, le délai de réservation moyen a recommencé à augmenter en 2021 et 2022 sur tous les principaux canaux de réservation. En Europe, le lead time moyen dépasse même celui de 2019.

Sur les deux continents, ce sont les réservations directes qui sont faites le plus en avance et les réservations sur Booking group le plus tard.

À retenir pour sa stratégie Marketing et Revenus 2023 : Incitez à réserver en avance

Le plus long délai de réservation observé sur ce canal est une raison supplémentaire pour les hôteliers de privilégier les réservations directes par rapport aux réservations auprès des OTAs. Et pour 2023, tous canaux confondus, on peut s’attendre à un allongement organique du lead time avec la croissance de la clientèle internationale. Proposer des offres spéciales pour les réservations anticipées contribuera à créer une base sur laquelle des affaires plus rémunératrices pourront être construites. Il en va de même pour les réservations de groupe, qui se font généralement plus longtemps à l’avance que celles des voyageurs individuels.

Se placer dans une dynamique de croissance

Dans l’ensemble, les perspectives pour 2023 sont prometteuses, mais les modèles de croissance restent incertains. Les hôteliers qui mettent en place la technologie, les données et l’expertise adéquates seront gagnants, quelles que soient les conditions du marché.

Alors que la préparation et la réservation de voyage se font de plus en plus en ligne, les hôteliers doivent développer des stratégies de marketing digital pour refléter les modèles de réservation multicanaux d’aujourd’hui. Cela implique aussi d’investir, si ce n’est pas déjà le cas, dans un Système Central de Réservation (CRS) très performant, doté d’un moteur de réservation intégré, d’un channel manager, d’une solution de paiement en ligne, et connecté avec le PMS et d’autres technologies de base dont vous avez besoin.

Hôtels indépendants et petits groupes, seront aussi bien placés pour surpasser leurs concurrents des grandes marques en 2023 en restant agiles, en prêtant une attention particulière aux comportements de réservation et en réaffectant rapidement leurs ressources là où se trouvent les opportunités.

Méthodologie

Panel

- 4 594 établissements en Europe et 524 en Asie (hors Chine continentale) comprenant des hôtels indépendants et des groupes hôteliers de petite et moyenne taille.

- Données de réservation enregistrées à partir du Système Central de Réservation (CRS) de D-EDGE sur un échantillon constant d’hôtels clients sur quatre ans, du 1er janvier 2019 au 31 janvier 2023.

- Les réservations ont été effectuées via plus de 200 canaux en ligne, y compris les moteurs de réservation d’hôtels, les agences de voyage en ligne, les voyagistes, les consolidateurs et les sites web des offices de tourisme. Les réservations hors ligne par téléphone, par courriel, en personne, etc. n’ont pas été prises en compte.

EUROPE

Nombre d’hôtels dans le panel

4 594

Principaux pays couverts

France (2 797), Italie (182), Portugal (348), Espagne (138), Royaume-Unis (85), Europe de l’Est (462)

Catégories d’hôtels représentées

2* 6%

3* 35%

4* 37%

5* 7%

NC 14%

ASIE

Nombre d’hôtels dans le panel

524

Principaux pays couverts

Indonésie (169), Taiwan (79), Thaïlande (19), Malaisie (56), Vietnam (48)

Catégories d’hôtels représentées

2* 7%

3* 23%

4* 47%

5* 16%

NC 7%

Vous apprécierez peut-être également

En 2025, la connectivité n’est plus un sujet technique réservé aux équipes IT. Elle est …

Depuis plus de vingt ans, en collaborant étroitement avec des hôteliers de tous profils,…

Membre du Sunrise Hotel Group, le Monbijou Hotel est un établissement boutique qui incar…

Niché au cœur du centre dynamique de Bangkok, l’Hôtel Sukhothai Bangkok est un emb…

La recherche organique reste l’un des leviers les plus puissants pour générer des réserv…