Tendenze di distribuzione online degli hotel per il 2023: Europa e Asia

Trarre spunti dai dati 2019-2023 per orientare le strategie di marketing e i ricavi dell'ospitalità nel 2023

L’Hotel Online Distribution Trends Report è un’analisi annuale del comportamento di prenotazione online dei viaggiatori realizzata da D-EDGE Hospitality Solutions. Il report di quest’anno si basa sui dati raccolti da 4.594 strutture in Europa e 524 strutture in Asia (esclusa la Cina continentale) comprendenti hotel indipendenti e gruppi alberghieri di piccole e medie dimensioni dal 2019 al 2022, oltre a un’anteprima dei dati del 2023.

Due continenti, una storia diversa: mentre la ripresa alberghiera si avvicina al picco in Europa, in Asia è solo all'inizio

Grazie alla forte domanda leisure e alla rapida crescita delle tariffe, nel 2022 l’industria alberghiera mondiale si è ripresa pressoché completamente dalla crisi pandemica. Vi è tuttavia un’importante eccezione: l’Asia.

Secondo STR, nel 2022 gli hotel in Europa hanno registrato una crescita della tariffa media giornaliera (ADR) del 18,5% rispetto al 2019 e dei ricavi per camera disponibile (RevPAR) del 6,1%, mentre l’occupazione è scesa del 10,5%. Nel frattempo, in Asia, dove le restrizioni ai viaggi si sono mantenute a lungo dopo essere state revocate in altre aree geografiche, l’ADR ha subito un calo del 9,9% rispetto ai livelli del 2019, il RevPAR del 31,2% e l’occupazione del 23,7%. Ciononostante, l’Asia è pronta per una decisa ripresa nel 2023.

In questo report, attingiamo al nostro dataset di hotel indipendenti e gruppi alberghieri di piccole e medie dimensioni in Europa e Asia per analizzare le tendenze della distribuzione su quattro anni di dati di prenotazione online tra il 2019 e il 2022. Inoltre, sulla base dei dati di gennaio, analizziamo i trend delle prenotazioni per il 2023.

Esaminiamo le performance in base alle principali metriche di distribuzione, tra cui i ricavi lordi e medi delle prenotazioni, la tariffa media, la durata del soggiorno, la quota di mercato del canale, i tassi di cancellazione e i lead time. Condividiamo inoltre le strategie per sfruttare il mutamento dei modelli di viaggio al fine di incrementare i ricavi e battere la concorrenza nel 2023.

Nelle sezioni che seguono, analizziamo il valore delle prenotazioni (ricavi), che consente di comprendere più a fondo le performance degli hotel rispetto al volume delle prenotazioni o dei pernottamenti.

Risultati chiave

Prima di passare ai dati, riportiamo di seguito i punti salienti della nostra analisi.

- Nel 2022, i ricavi lordi delle prenotazioni sono aumentati del 49% in Europa rispetto al 2019.

- Nel 2022 la tariffa media giornaliera (ADR) in Europa ha registrato un’impennata del 25% rispetto ai livelli del 2019, mentre in Asia è aumentata del 6%.

- Dopo aver guadagnato una quota di mercato sostanziale dalle OTA durante la pandemia, i ricavi delle prenotazioni dirette degli hotel hanno perso un po’ di terreno nel 2022, ma hanno comunque retto con un incremento di 5 punti in Europa e di 19 punti in Asia rispetto al 2019.

- Booking Holdings ha mantenuto la quota di mercato dominante delle prenotazioni OTA nel 2022, ma ha generato la durata media di soggiorno più bassa e il tasso di cancellazione più alto tra i principali canali di prenotazione online.

- Expedia Group ha perso quote di mercato significative sia in Europa che in Asia, ma si prevede una risalita dei volumi nel 2023 con la ripresa dei viaggi internazionali.

- Dopo il picco verificatosi durante la pandemia, i tassi di cancellazione sono tornati a livelli quasi normali nel 2022.

- I dati di gennaio 2023 mostrano un inizio d’anno promettente, con incrementi significativi del valore medio della prenotazione, dell’ADR e della durata del soggiorno in entrambe le aree geografiche.

Definizioni: metriche chiave della distribuzione alberghiera

Segue una guida rapida alle metriche chiave del presente report:

- Valore lordo della prenotazione (GBV): Ricavi totali da tutti i canali di prenotazione online, al netto delle cancellazioni.

- Valore medio della prenotazione (ABV): L’importo medio pagato dagli ospiti per ogni prenotazione online, chiamato anche prezzo medio della transazione (ATP). Viene calcolato moltiplicando la tariffa media giornaliera per la durata media del soggiorno.

- Tariffa media giornaliera (ADR): Il prezzo medio pagato dagli ospiti per una camera a notte.

- Durata media del soggiorno (ALOS): Il numero medio di notti di permanenza degli ospiti per ogni prenotazione.

- Lead time: Il numero medio di giorni dalla data in cui l’ospite effettua la prenotazione alla data del suo arrivo. Può anche essere indicato come “finestra di prenotazione”.

- Canale diretto: Prenotazioni dirette effettuate attraverso i siti web ufficiali degli hotel.

- OTA: Prenotazioni effettuate tramite agenzie di viaggio online.

Valore lordo della prenotazione: gli hotel in Europa e in Asia superano i livelli del 2019

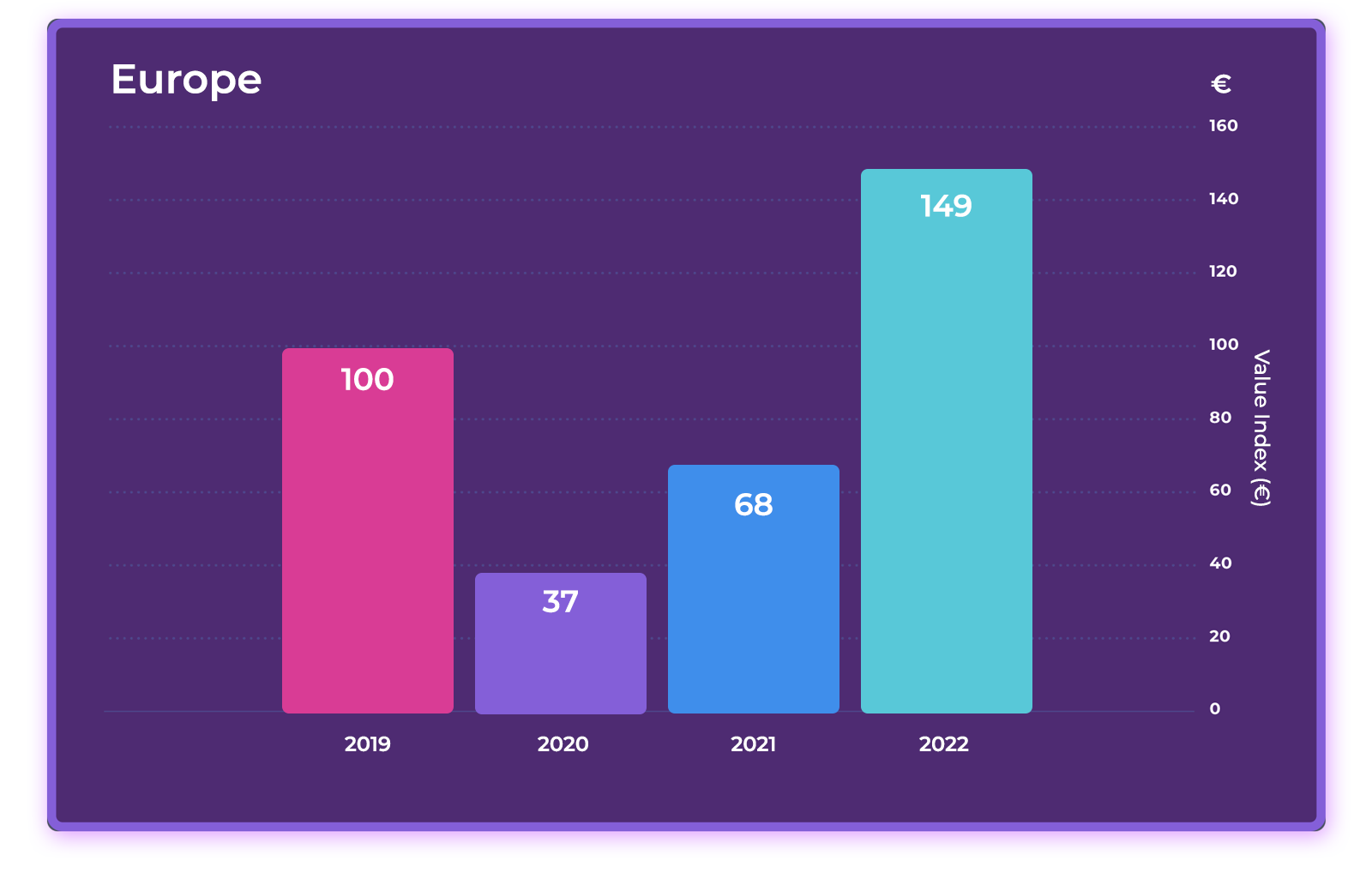

Valore lordo della prenotazione (GBV) - Indicizzato al 2019

In Europa, il ritmo della ripresa ha subito una battuta d’arresto nel primo trimestre del 2022 dopo l’impatto della variante Omicron, ma già a metà anno la maggior parte delle restrizioni ai viaggi era stata revocata. È seguito un boom dei viaggi leisure, a cui si è aggiunta una crescente domanda di viaggi d’affari, che ha permesso di concludere l’anno con ottimi risultati. Complessivamente, gli hotel del nostro dataset in Europa hanno registrato la straordinaria crescita del 49% del valore lordo della prenotazione (GBV) rispetto al 2019.

In Asia, la ripresa nel 2022 è stata frenata dalle perduranti restrizioni ai viaggi, che sono rimaste in vigore in Cina e in alcuni paesi. Solo nella seconda metà dell’anno le restrizioni hanno cominciato ad allentarsi. Tuttavia, l’ultima a resistere è stata la Cina, che storicamente rappresenta una percentuale significativa dei turisti in uscita nella regione Asia-Pacifico. Quando la Cina ha riaperto i confini nel gennaio 2023, era ormai troppo tardi per salvare il 2022. Ciononostante, gli hotel del nostro dataset sono riusciti a migliorare il valore lordo della prenotazione del 7% nel 2022 rispetto al 2019, sovraperformando il mercato in generale.

Strategie di marketing e ricavi per il 2023: puntare sui segmenti di viaggio emergenti

Nel 2022, la ripresa è stata trainata principalmente dalla domanda leisure. Nel 2023, si prevede che la costante e forte domanda leisure sarà accompagnata dalla crescita dei segmenti internazionale, business e gruppi. Tuttavia, un possibile rallentamento dell’economia, le continue pressioni inflazionistiche, una nuova pandemia o un’altra forza destabilizzante potrebbero rallentare il ritmo di crescita.

È opportuno che gi albergatori prestino particolare attenzione ai segmenti in crescita:

- Viaggiatori internazionali. Nel 2022, l’Europa ha recuperato quasi l’80% del volume di arrivi turistici internazionali pre-pandemia, mentre l’Asia è arrivata solo al 23%, secondo l’UNWTO. Quest’anno si prevede una piena ripresa dell’Europa, sostenuta in parte dalla forte domanda statunitense. In Asia si prevede un’importante rimbalzo, ma è meno certo a causa della forte dipendenza dell’area dalla Cina, il più grande mercato outbound del mondo nel 2019.

- Viaggiatori d’affari. Nel 2023, si prevede che l’Europa sarà il mercato dei viaggi d’affari in più rapida crescita al mondo, con un aumento della spesa per i viaggi del 25,3% rispetto al 2022, secondo la GBTA. In Asia, il forte rimbalzo dei viaggi d’affari potrebbe risultare attenuata dalle restrizioni imposte ai viaggiatori cinesi in alcuni Paesi.

- Il business dei gruppi. Secondo il Global Meetings and Events Forecast 2023 di Amex, le riunioni e gli eventi di persona stanno tornando a crescere, con riunioni interne e di piccole dimensioni che hanno già superato i livelli del 2019 in alcune aree geografiche. Con un numero sempre crescente di aziende che operano con forza lavoro a distanza, la necessità di riunire i dipendenti non è mai stata così pressante, riferisce Amex. Tuttavia, i lead time dei gruppi sono in media più brevi del 25% rispetto al 2019.

Valore medio della prenotazione: l'Europa supera le cifre del 2019 mentre l'Asia fatica a recuperare il ritardo

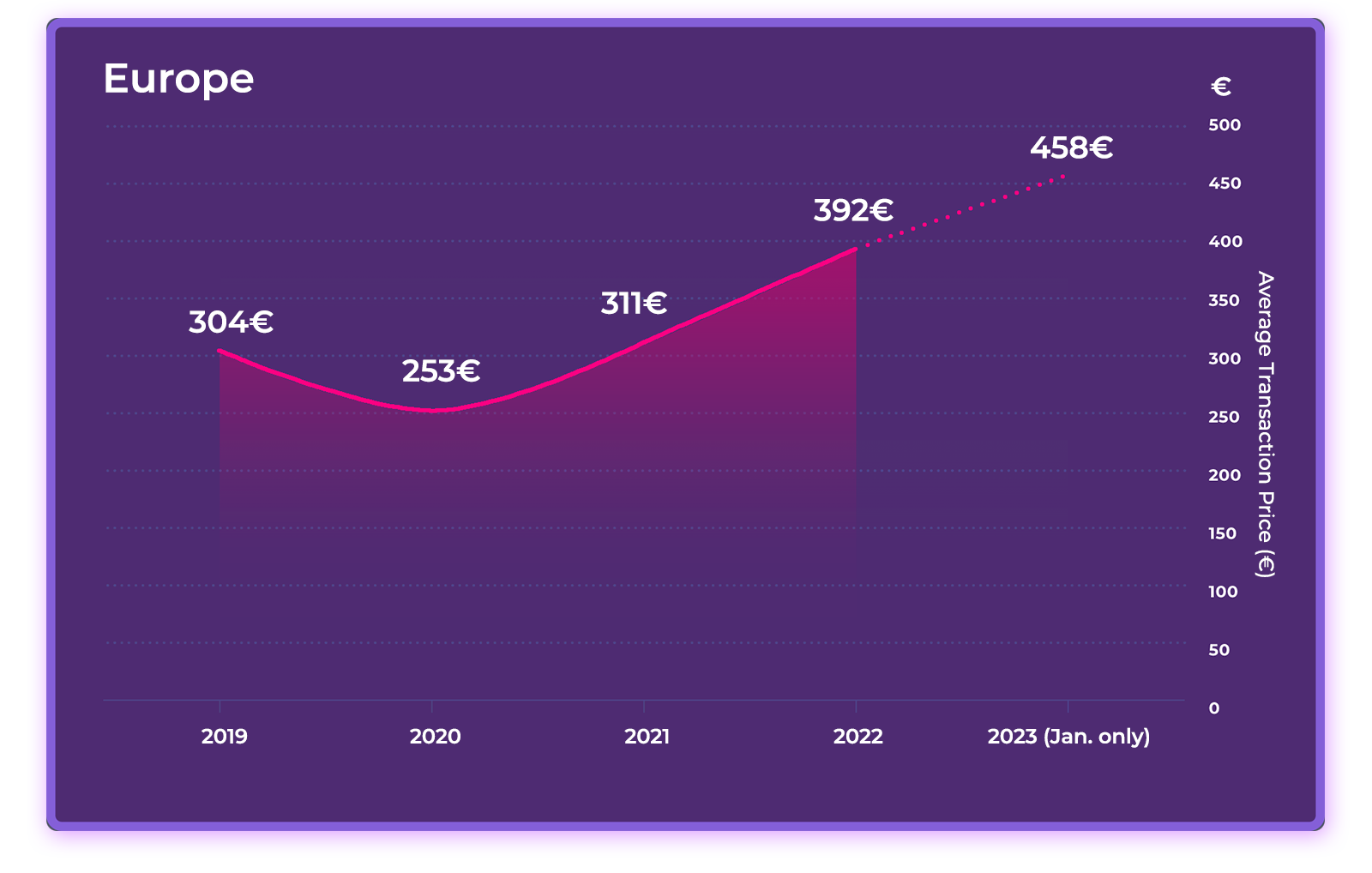

Valore medio della prenotazione (ABV) in €

In generale, le tariffe delle camere sono molto più alte in Europa che in Asia, quindi non sorprende che anche il valore medio della prenotazione (ABV) sia significativamente più elevato. Dopo un calo del 17% dal 2019 al 2020, nel 2022 gli hotel hanno superato del 29% i livelli del 2019. Dando un’occhiata in anteprima ai dati del 2023, vediamo che la rapida traiettoria di crescita in Europa è proseguita a gennaio, raggiungendo un picco di 458€.

In Asia, il valore medio della prenotazione ha seguito un percorso simile, anche se il ritmo della ripresa è stato più debole. Nel 2022, l’ABV è calato solo del 5% rispetto ai livelli del 2019. Tuttavia, nel gennaio 2023 il ritmo di crescita ha guadagnato slancio, superando del 15% l’ABV pre-pandemia.

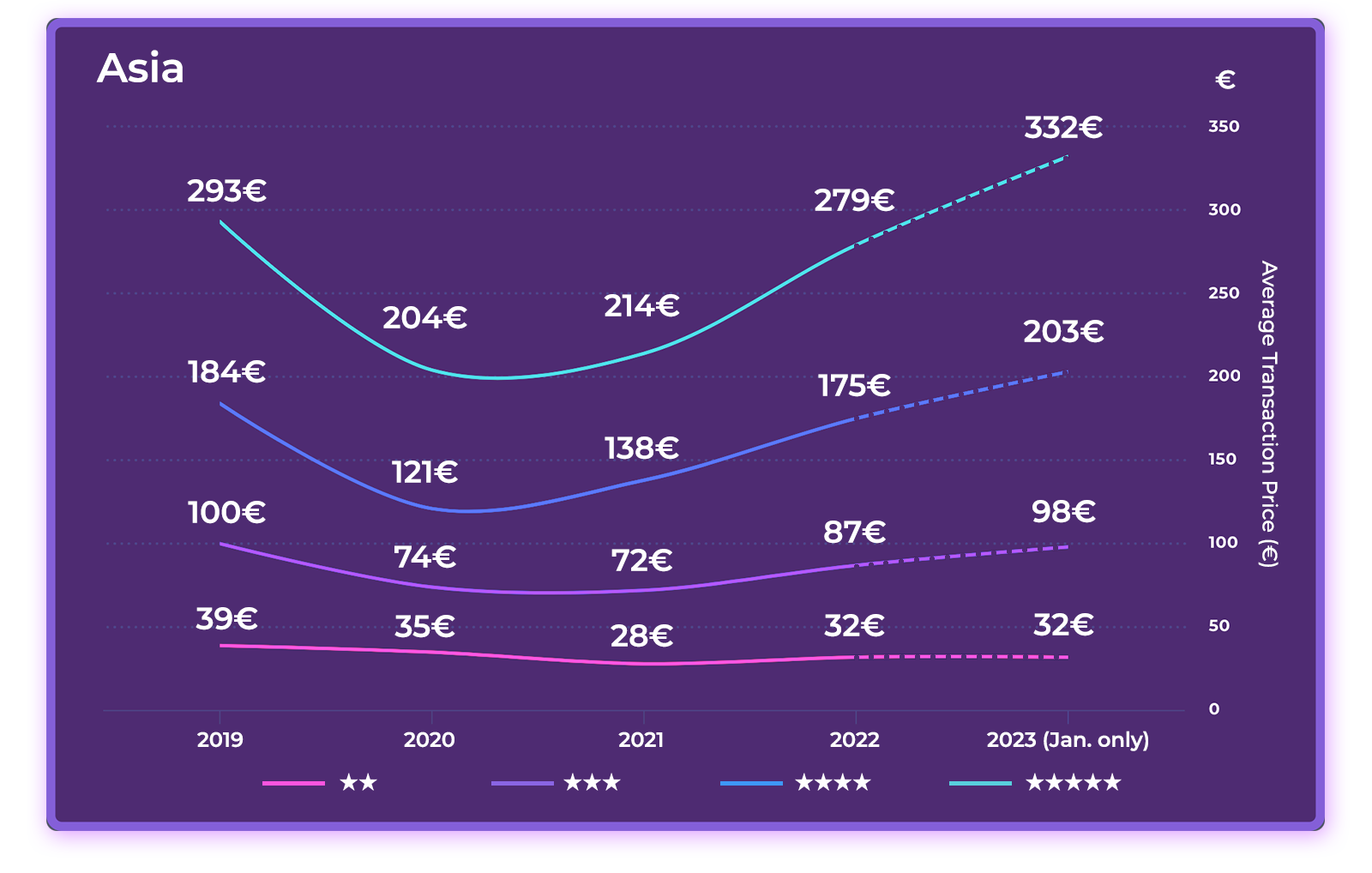

Valore medio della prenotazione (ABV) in € per categoria di hotel

Nel 2020, abbiamo potuto constatare che tanto più il valore medio della prenotazione sale, tanto più scende, con gli hotel a 4 e 5 stelle in forte calo in entrambi i continenti. Nel 2022, tuttavia, la ripresa è stata netta nei segmenti superiori, ampliando il divario tra i segmenti inferiori. Nel gennaio 2023, gli hotel a 5 stelle hanno superato la barriera dei 1.000€ in ABV, con un aumento del 49% rispetto ai livelli del 2019.

In Asia, un incremento sostanziale nel gennaio 2023 ha spinto l’ABV ben al di sopra dei livelli del 2019 per gli hotel a 4 e 5 stelle e appena al di sotto dei livelli del 2019 per gli hotel a 2 e 3 stelle, un segnale promettente della potenziale crescita che si prospetta quest’anno.

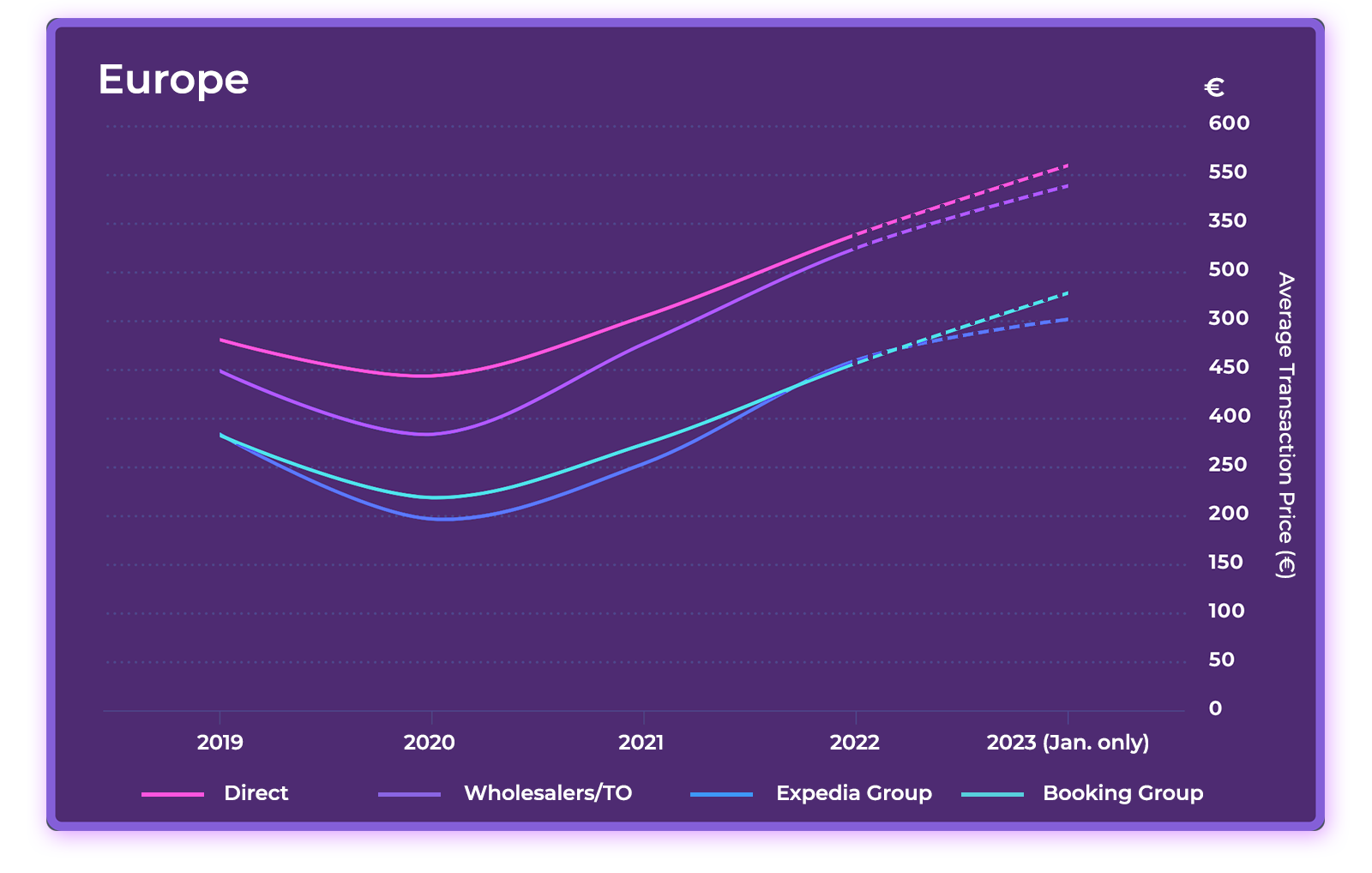

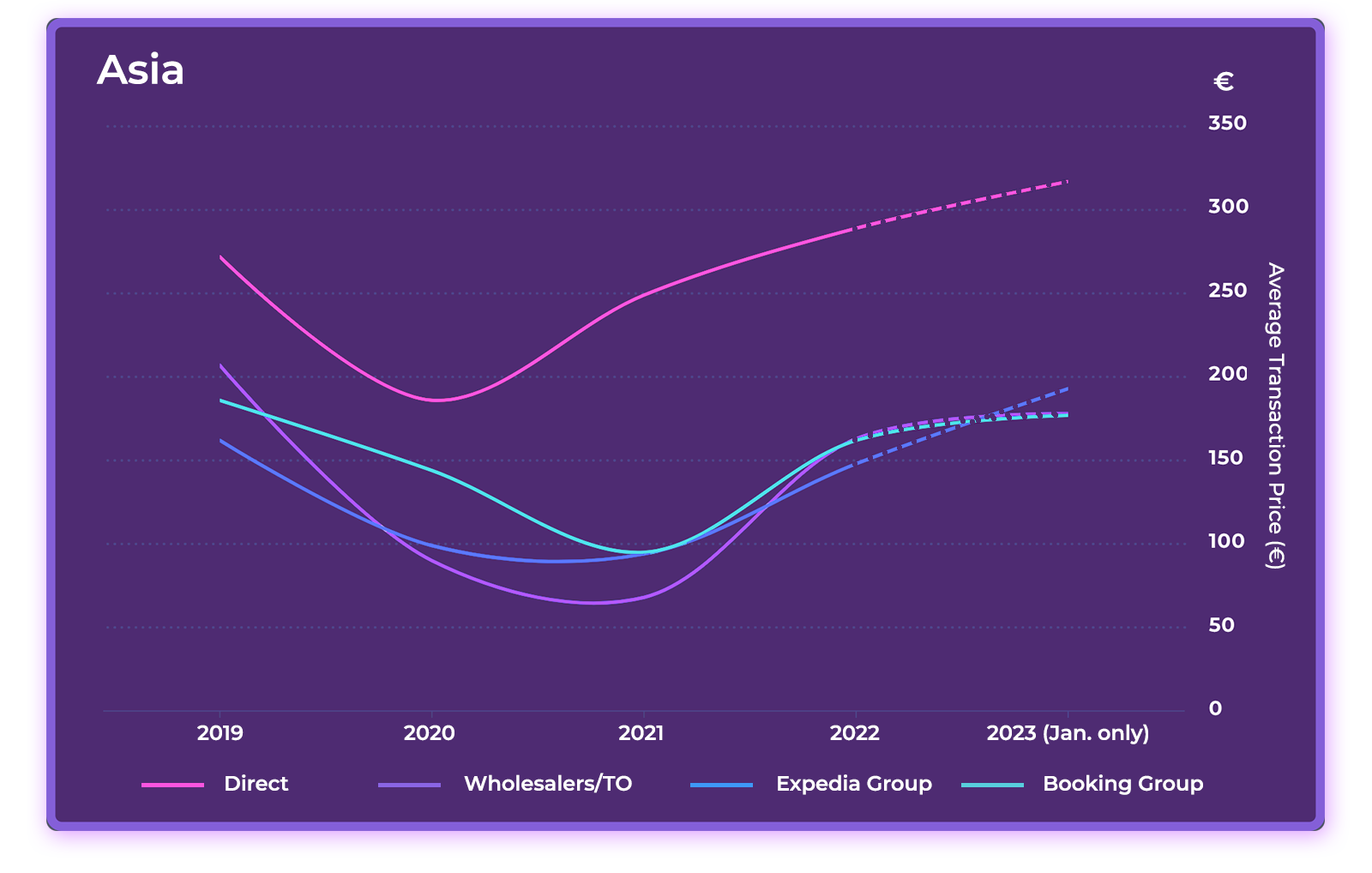

Valore medio della prenotazione (ABV) in € per canale di vendita online

Come si colloca il valore medio della prenotazione tra i vari canali di distribuzione? Osserviamo che il canale diretto ha generato il più alto ABV in entrambi i continenti in tutti e quattro gli anni dello studio. In Europa, le OTA gestite da Expedia Group e Booking Holdings hanno generato l’ATP più basso, mentre in Asia l’ATP più basso è stato generato da Booking Holdings e dai grossisti.

Tariffa giornaliera media: la disciplina dei prezzi sta dando i suoi frutti

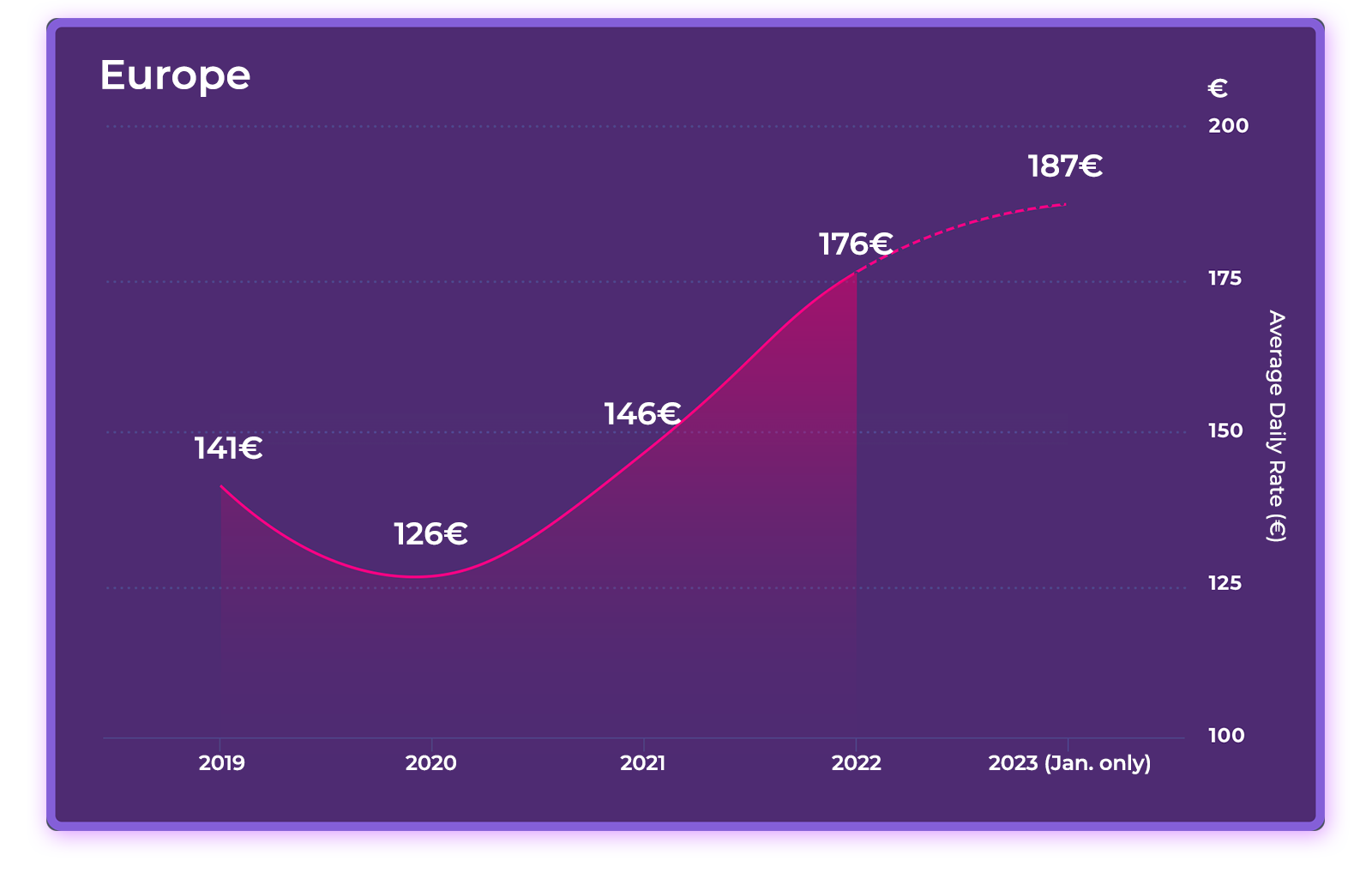

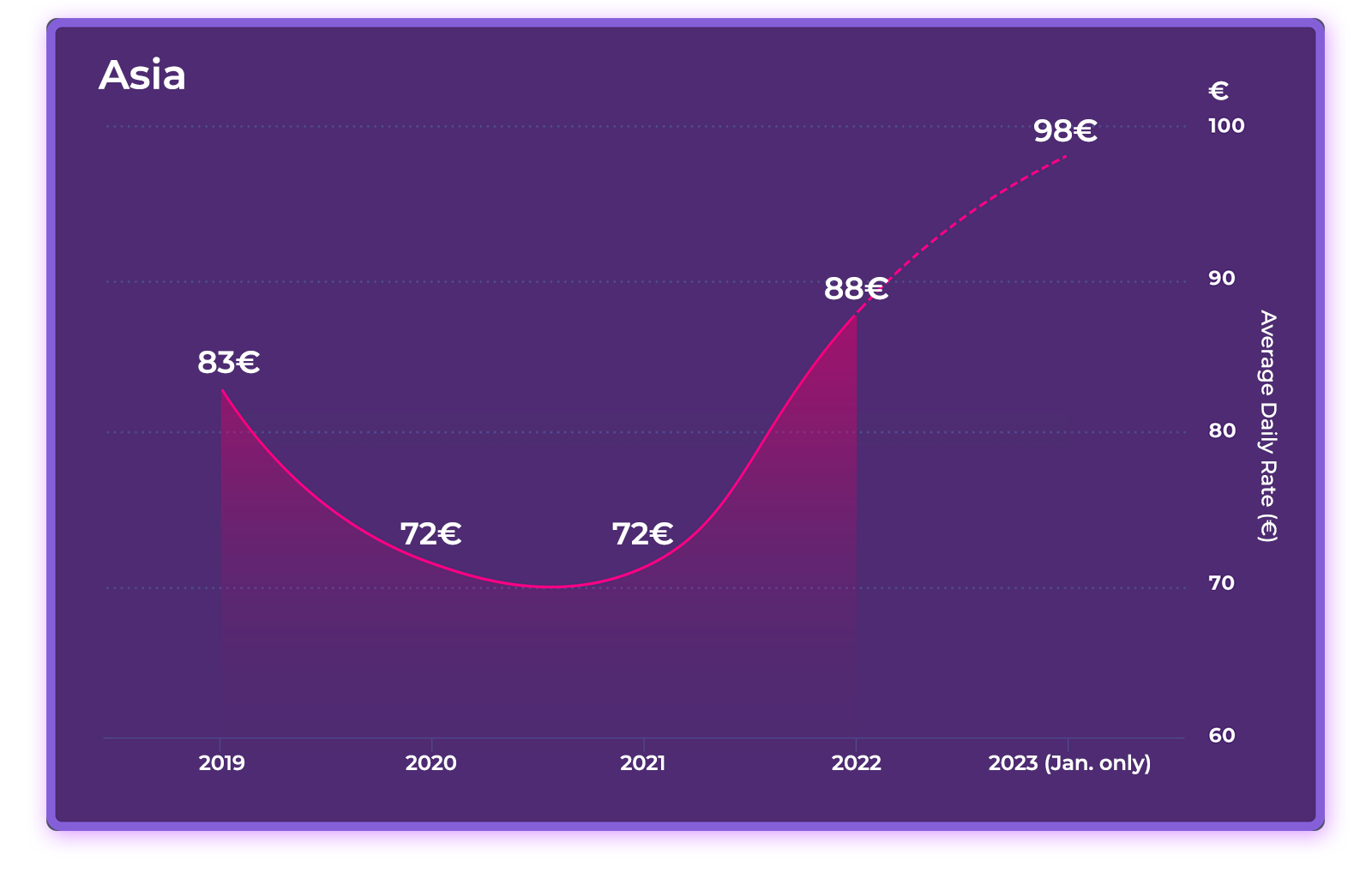

Tariffa media giornaliera (ADR) in €

A differenza delle precedenti recessioni, durante la pandemia le tariffe delle camere sono state un fattore chiave della ripresa. Gli albergatori hanno dato prova di una notevole disciplina nel mantenimento delle tariffe nonostante la forte contrazione della domanda. La strategia ha dato i suoi frutti, attenuando l’impatto dei bassi tassi di occupazione e degli elevati costi operativi e spingendo l’ADR oltre i livelli del 2019.

In Europa i risultati sono stati sorprendenti. Nel 2022, gli hotel nel nostro dataset hanno superato l’ADR 2019 del 25%. In Asia, nonostante il perdurare della scarsità della domanda, gli hotel sono riusciti ad aumentare l’ADR del 6%. Nel gennaio 2023, osserviamo che l’ADR è cresciuto di un ulteriore 6% in Europa e dell’11% in Asia rispetto ai livelli del 2022.

Strategie di marketing e ricavi per il 2023: Incrementare i ricavi attraverso prezzi mirati, inventario premium e prodotti accessori

È importante notare che il rialzo delle tariffe rispetto al 2019 è nettamente meno significativo se adeguato all’inflazione. Gli hotel chiedono tariffe più alte ma sostengono costi maggiori per distribuzione, manodopera e costi operativi. Quest’anno la pressione sarà forte sulla crescita dei ricavi e della redditività, con un contenimento al contempo dei costi.

Tuttavia, con i prezzi gonfiati e i timori di una recessione economica nell’aria, si prevede che i viaggiatori mostreranno maggiore sensibilità ai prezzi. In molti cercheranno un modo per ridurre il budget di viaggio, accorciando i tempi, restando più vicini a casa, ridimensionando le categorie alberghiere o ricorrendo a offerte e sconti speciali.

Tuttavia, con le giuste strategie, gli hotel indipendenti e i gruppi alberghieri di piccole e medie dimensioni sono ben posizionati per esercitare il loro potere di determinazione dei prezzi. Mentre gli hotel di marca godono generalmente di tassi di occupazione più elevati, gli hotel indipendenti richiedono ADR e RevPAR più elevati, secondo la ricerca pubblicata sull’International Journal of Hospitality Management. Gli aumenti consistenti delle tariffe da parte dei grandi marchi alberghieri globali nel quarto trimestre del 2022 lasciano intendere che l’ADR non abbia ancora raggiunto un tetto massimo in Europa, mentre la regione Asia-Pacifico è pronta per una crescita sostanziale delle tariffe nel 2023.

Oltre a mantenere una strategia tariffaria dinamica e ad aumentare le tariffe delle camere laddove possibile, ecco alcune strategie tariffarie da tenere in considerazione quest’anno:

- Aumentare l’occupazione mirando ai segmenti di mercato in crescita e sviluppando strategie tariffarie per ogni segmento e canale di prenotazione.

- Continuare a praticare una disciplina tariffaria, evitando di applicare sconti quando la domanda è forte. Salvaguardare il posizionamento tariffario, limitando gli sconti ai canali e ai pacchetti opachi e bloccando le tariffe per i gruppi sensibili ai prezzi.

- Mantenere la parità tariffaria tra i canali di prenotazione, promuovendo la garanzia della tariffa migliore su sito ufficiale per acquisire più prenotazioni dirette.

- Vendere un maggior numero di camere premium attraverso promozioni e programmi di upsell.

- Generare ricavi incrementali attraverso la vendita di alimenti e bevande, spa, vendita al dettaglio, parcheggi e prodotti e servizi accessori.

- Mantenere una strategia di marketing incentrata sull’ospite, utilizzando una piattaforma centralizzata di gestione dei dati degli ospiti, per inviare offerte e comunicazioni mirate ad aumentare la spesa complessiva e alla fidelizzazione

Durata del soggiorno: ritorno ai livelli pre-pandemia (e non solo)

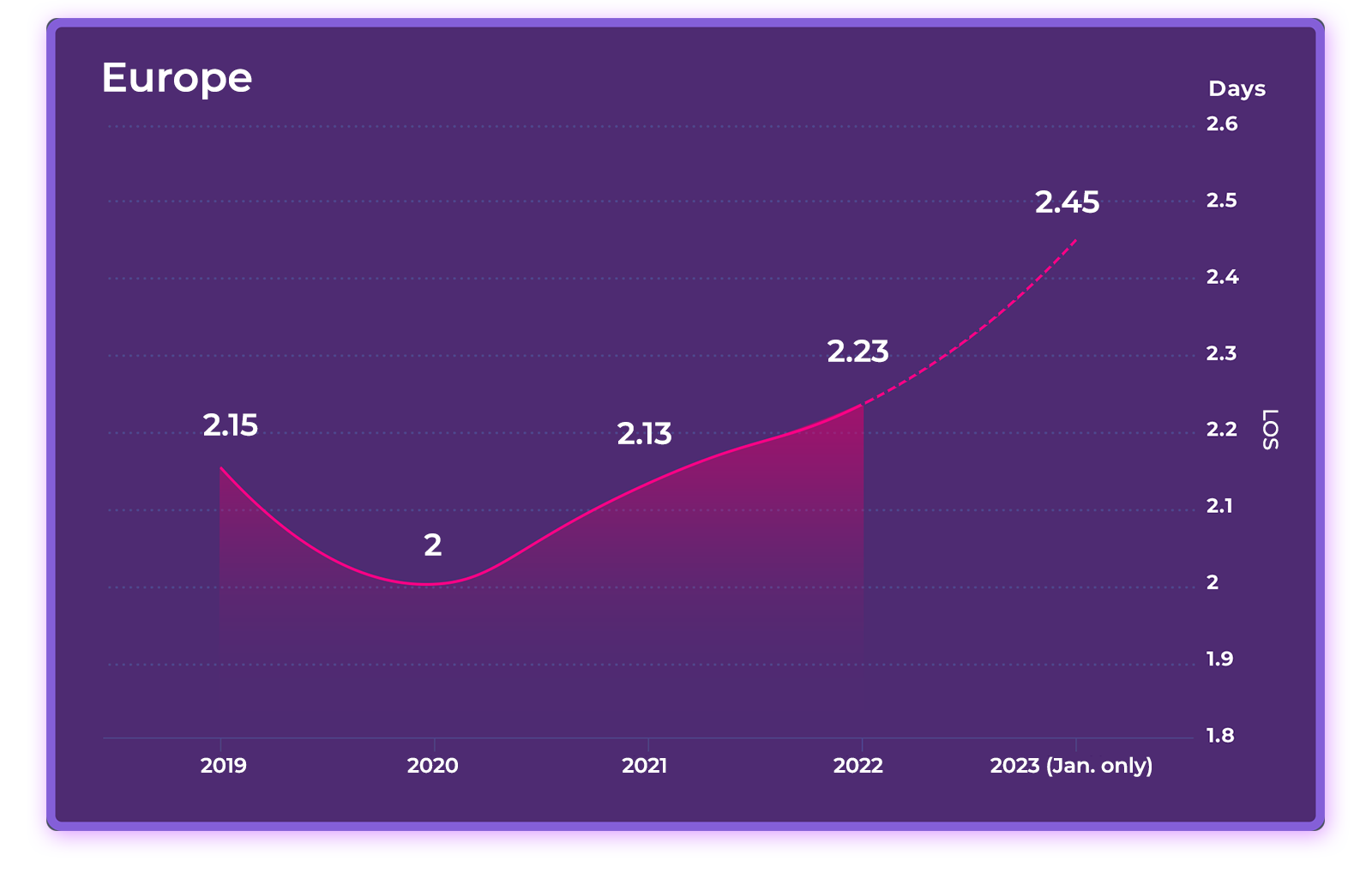

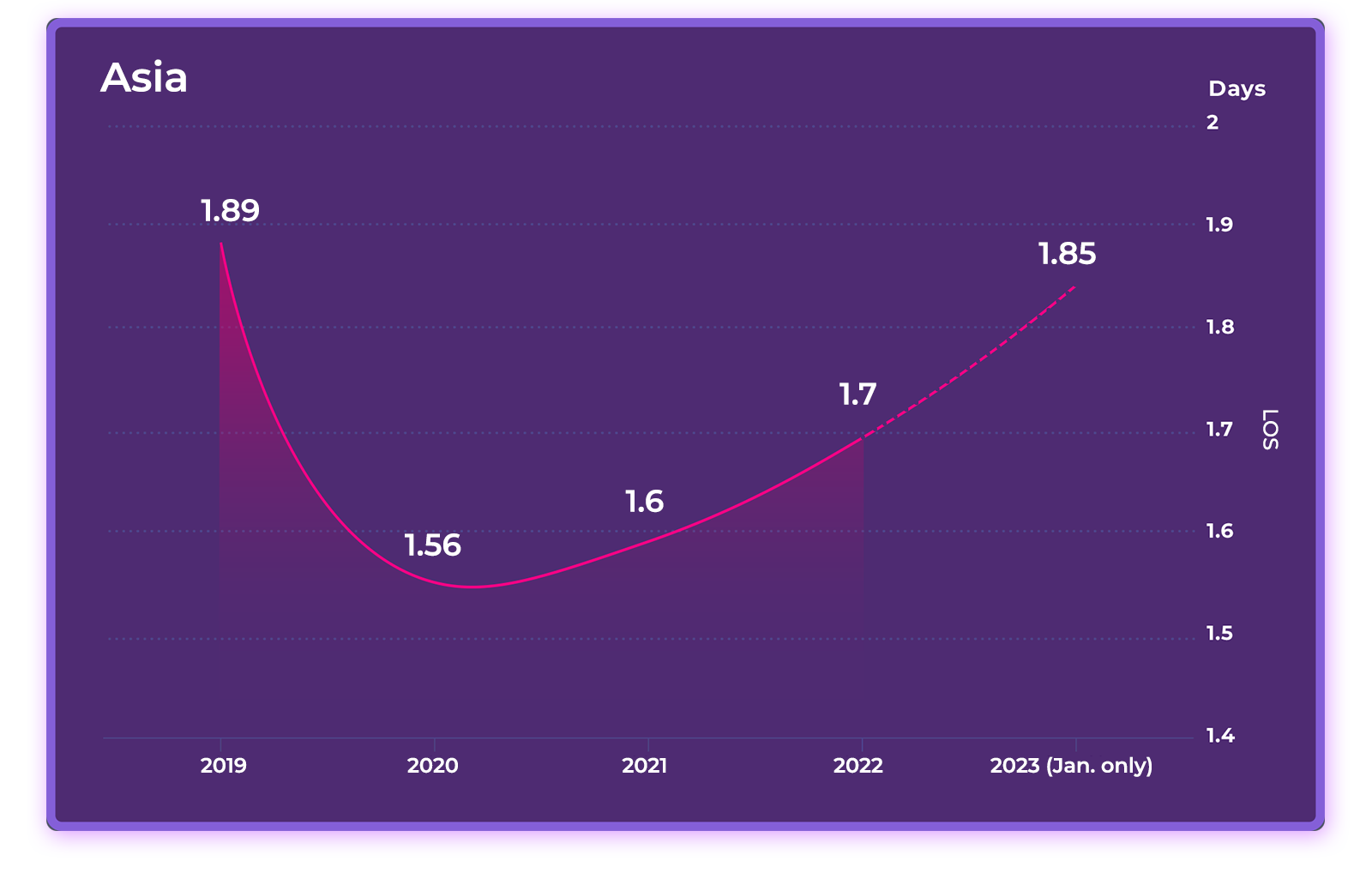

Durata media del soggiorno (ALOS) in giorni

Dopo lo scoppio della pandemia, la durata media del soggiorno (ALOS) è leggermente diminuita poiché i modelli di viaggio sono passati dai viaggiatori internazionali a quelli locali e nazionali. In Europa, l’ALOS è tornata ai livelli del 2019 nel 2021 e li ha poi superati nel 2022, grazie al numero di persone che ha fatto vacanze a lungo rimandate e alla ripresa dei viaggi internazionali.

In Asia, i modelli ALOS hanno seguito una traiettoria simile, anche se nel 2022 non sono ancora tornati ai livelli pre-pandemia. In particolare, l’ALOS è stata generalmente più breve di circa mezza giornata in Asia rispetto all’Europa in tutti e quattro gli anni dello studio.

Nel gennaio 2023, l’ALOS ha continuato a crescere, raggiungendo un massimo di quattro anni di 2,45 giorni in Europa e scendendo appena al di sotto delle cifre del 2019 in Asia.

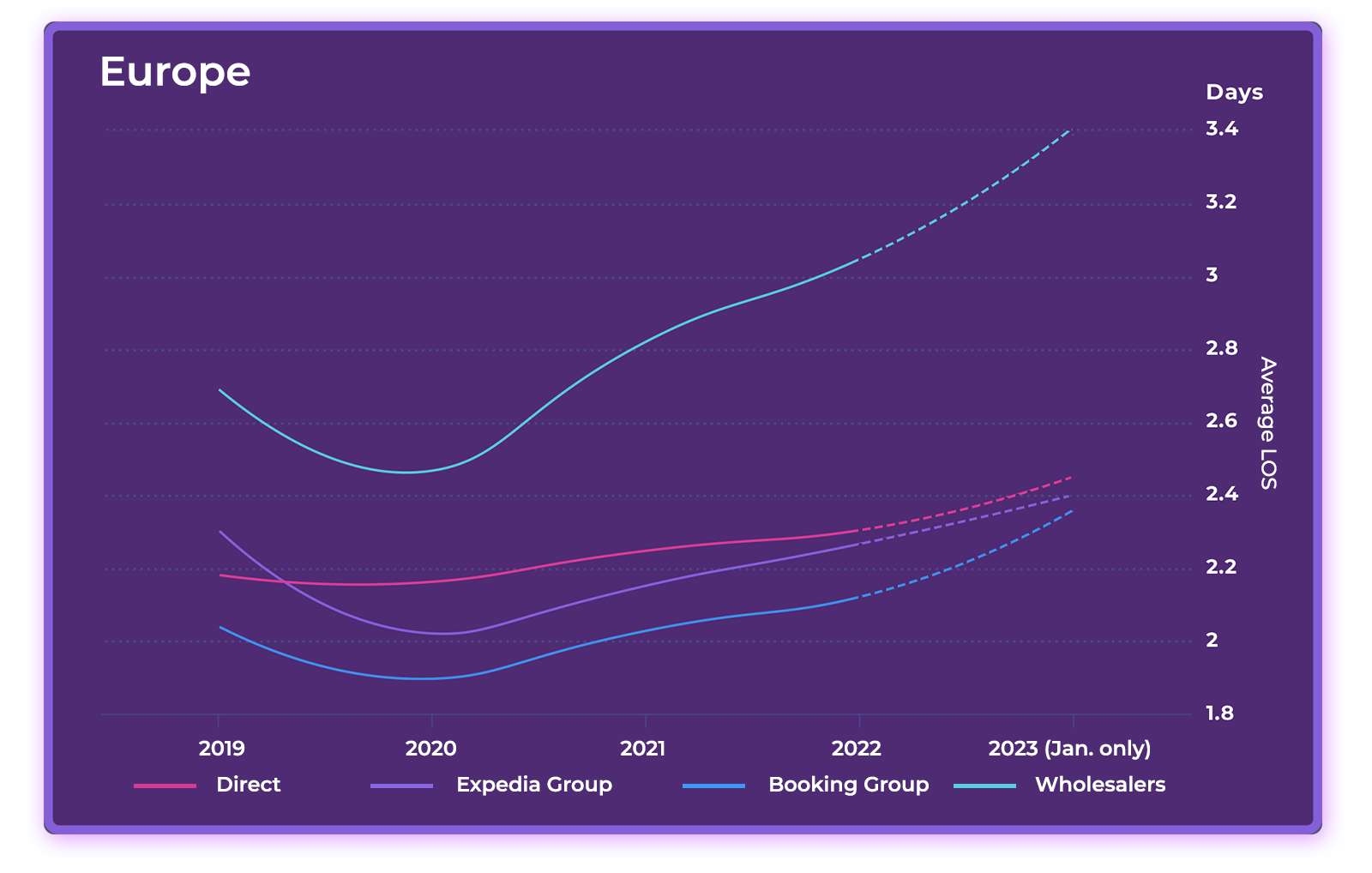

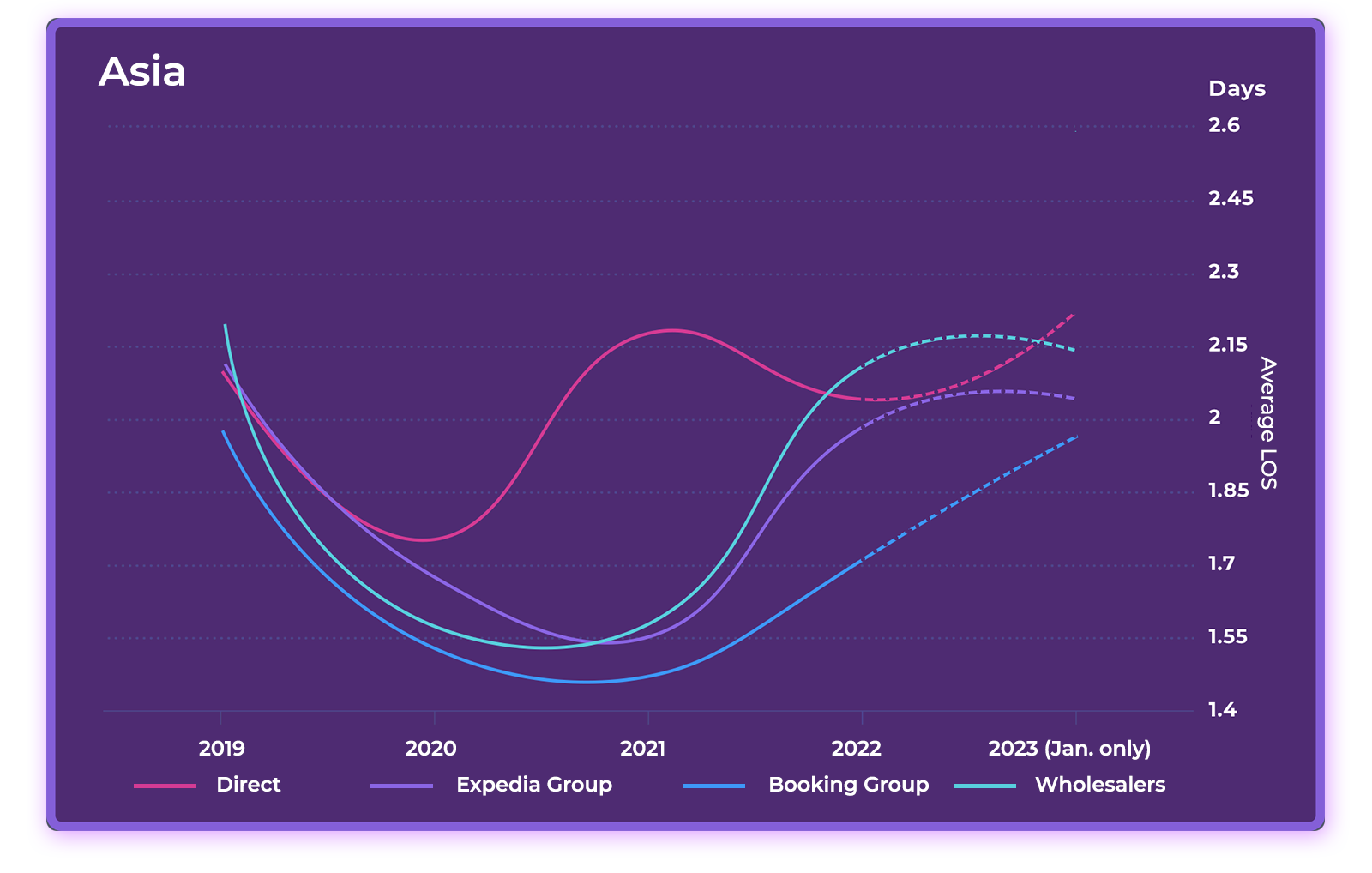

Durata media del soggiorno (ALOS) in giorni per canale di vendita online

Scomponendo le ALOS per canale di prenotazione, vediamo che il canale wholesale ha avuto una durata media del soggiorno significativamente più lunga rispetto agli altri canali in Europa, mentre le prenotazioni da Booking.com hanno registrato la durata del soggiorno più bassa. Questo modello è stato costante dal 2019 al 2022.

In Asia, il web direct ha registrato l’ALOS più alta nel 2020 e nel 2021, ma è stata leggermente superata dal wholesale business nel 2022, per poi riconquistare la prima posizione nel gennaio 2023. Booking.com ha registrato l’ALOS più bassa in tutti e quattro gli anni.

Strategie di marketing e ricavi per il 2023: puntare sui viaggiatori misti

Nel 2023, il passaggio dai viaggiatori nazionali a quelli internazionali a lungo raggio dovrebbe automaticamente far aumentare la durata media del soggiorno. Un altro modo per aumentare l’ALOS e, di conseguenza, il valore medio della prenotazione, è quello di rivolgersi al segmento in rapida crescita dei viaggiatori misti. Il viaggio misto, che include viaggi leisure, workcations e flexcations, è la combinazione di attività di svago e di lavoro nello stesso viaggio.

La tendenza del “lavoro da qualsiasi luogo” sta cambiando i modelli di viaggio, consentendo ai lavoratori remoti e ibridi di prolungare le vacanze e i fine settimana e di lavorare da remoto. Secondo Expedia, l’utilizzo del filtro “business-friendly” per le sistemazioni ha comportato un aumento a tre cifre nel quarto trimestre del 2022 rispetto all’anno precedente.

Per rivolgersi a questi viaggiatori, gli hotel dovrebbero privilegiare i servizi e le dotazioni attrattivi per gli ospiti che si dedicano al lavoro e allo svago all’interno della struttura. Tra questi, spazi di lavoro extra, strutture di coworking, tecnologia e frigoriferi in camera. Anche tariffe speciali per soggiorni lunghi e offerte come “soggiorni cinque notti, ne paghi quattro” contribuiranno ad attrarre questi viaggiatori.

Quota di mercato dei canali: gli hotel hanno incrementato le prenotazioni dirette rispetto alle OTA, ma sono in grado di mantenere la posizione?

Quota di mercato delle OTA rispetto alle prenotazioni dirette in termini di valore lordo della prenotazione

Durante la pandemia, gli hotel hanno beneficiato di un sostanziale spostamento delle prenotazioni dei viaggiatori dalle OTA alle prenotazioni dirette, molte delle quali provenienti da viaggiatori nazionali.

In Europa, gli hotel presenti nel nostro dataset hanno incrementato i ricavi delle prenotazioni dirette di 11 punti nel 2022 rispetto al 2019, generando il 34% dei ricavi totali delle prenotazioni online dal sito diretto. Sebbene gli hotel abbiano perso terreno nel 2022, i ricavi delle prenotazioni dirette hanno comunque superato di 5 punti i volumi del 2019.

In Asia, il mutamento è stato ancora più marcato. Gli hotel hanno incrementato la rispettiva quota di ricavi da prenotazioni dirette di 18 punti dal 2019 al 2020 e di altri 6 punti nel 2021, raggiungendo quasi la parità con le OTA. Nel 2022, la quota di mercato diretta è scesa leggermente al 44%, ma rimane comunque superiore di 19 punti rispetto al 2019.

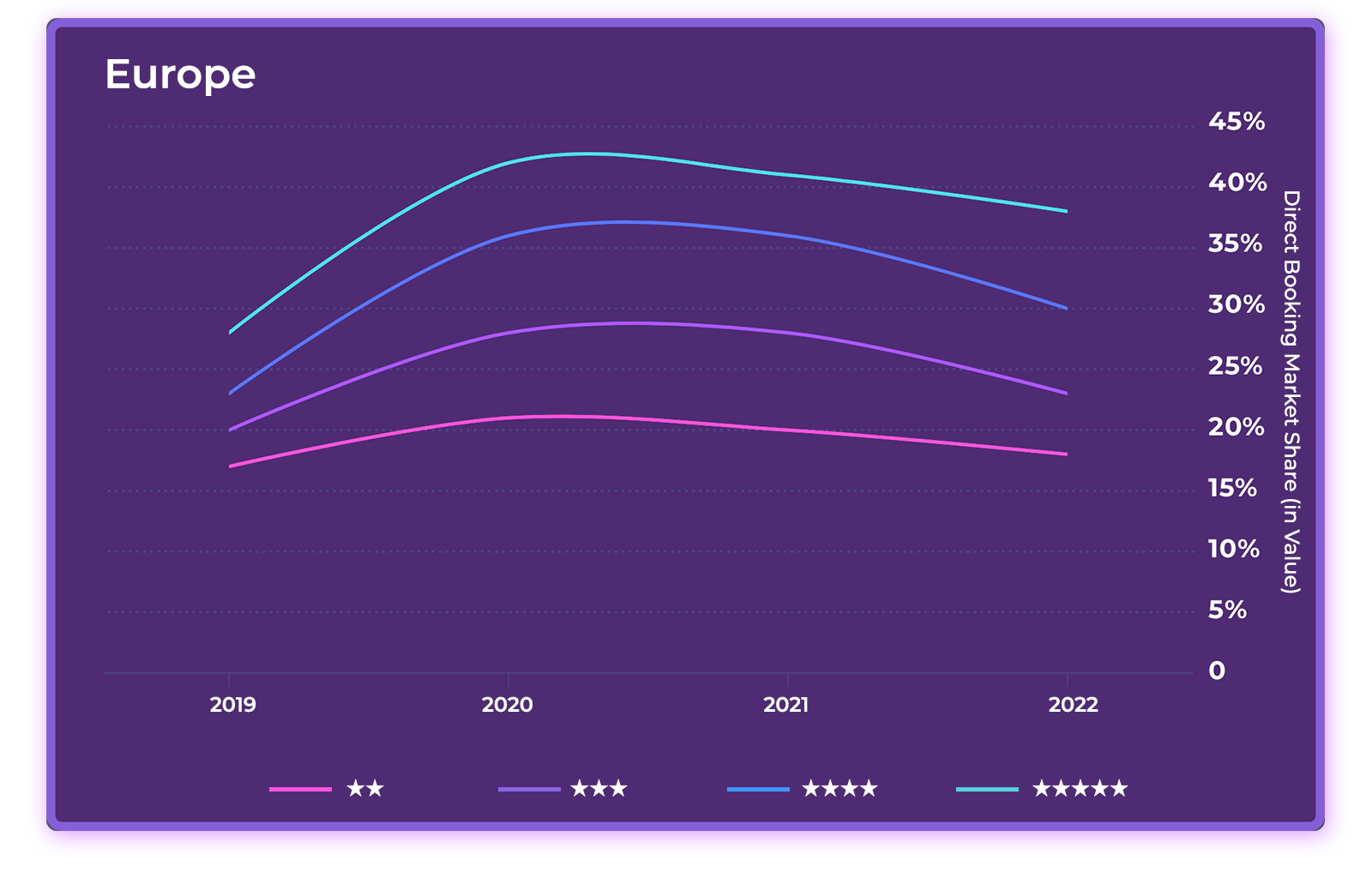

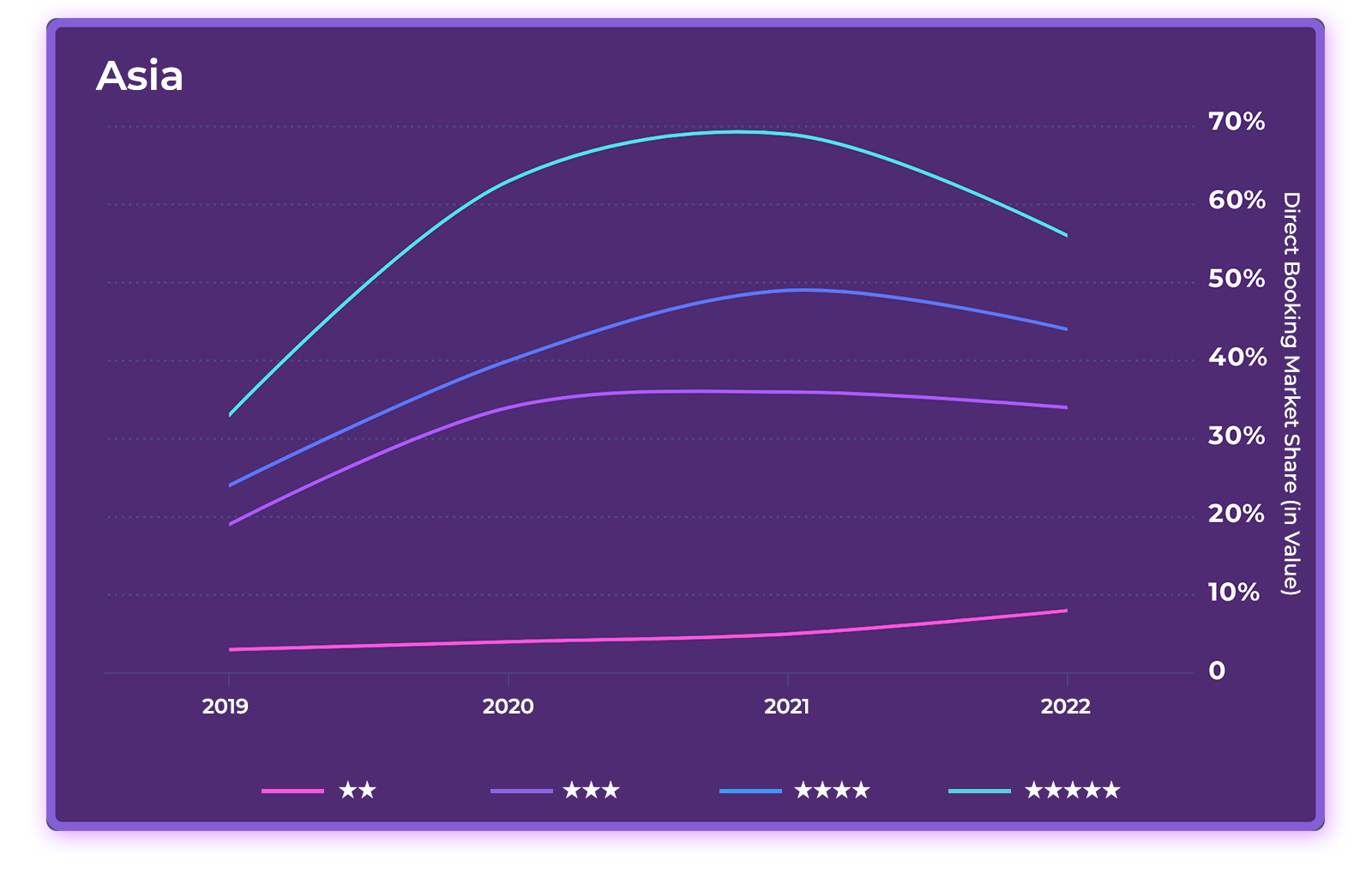

La quota della distribuzione diretta - in termini di valore lordo della prenotazione - per categoria di hotel

Analizzando le performance per categorie di hotel, emerge che più alta è la categoria, maggiore è la quota di mercato dei ricavi da prenotazioni dirette.

In Europa, gli hotel a 2 stelle hanno generato poco meno del 20% dei ricavi online dalle prenotazioni dirette, mentre gli hotel a 5 stelle hanno generato quasi il 40%.

In Asia, il divario tra i segmenti alberghieri è ancora più ampio, con gli hotel a 2 stelle che generano meno del 10% delle entrate online da prenotazioni dirette e gli hotel a 5 stelle che ne generano oltre il 50%.

Strategie di marketing e ricavi per il 2023: non lasciarsi sfuggire le prenotazioni dirette

Sappiamo che le prenotazioni dirette sono generalmente più redditizie di quelle delle OTA grazie ai minori costi di acquisizione, ma i nostri dati ci dicono anche che le prenotazioni dirette generano maggiori entrate per prenotazione, una maggiore durata del soggiorno e (come vedremo tra poco) tassi di cancellazione più bassi.

Tuttavia, i precedenti guadagni nella quota di mercato diretto sono diminuiti in Europa nel 2022 e rischiano di fare lo stesso in Asia nel 2023. In che modo gli hotel possono mantenere la quota di mercato diretto nel 2023 e persino aumentarla? Questo ci riporta ai fondamenti della strategia di prenotazione diretta.

- Mettere a punto il sito web, il motore di prenotazione e le pratiche SEO per acquisire più traffico organico e convertire più visitatori del sito web dell’hotel in prenotanti diretti.

- Proteggere il proprio marchio facendo offerte su parole chiave con il proprio nome in Google Ads per impedire alle OTA di deviare il traffico dal proprio sito web.

- Assicurarsi che le prenotazioni dirette beneficino sempre delle migliori tariffe e delle condizioni di prenotazione più favorevoli – e rendere questo messaggio ben visibile sul proprio sito web.

- Offrire un’esperienza di pagamento semplice e lineare sul proprio motore di prenotazione per ridurre l’abbandono del carrello e aumentare i tassi di conversione.

- Destinare una percentuale delle spese di marketing per attrarre prenotazioni dirette, tra cui il marketing di ricerca, il retargeting e le campagne pubblicitarie sui social. Considerare la possibilità di affidarsi a un’agenzia esperta di di marketing digitale per conseguire performance più elevate.

- Investire nei metamotori Un recente studio di D-EDGE ha rilevato che gli hotel hanno registrato un aumento medio del 95% dei ricavi derivanti da Google Metasearch dal 2019 al 2022, con un costo medio di distribuzione di solo l’8% nel 2022.

- Porsi l’obiettivo di convertire ogni ospite delle OTA in un prenotante diretto per il suo prossimo soggiorno.

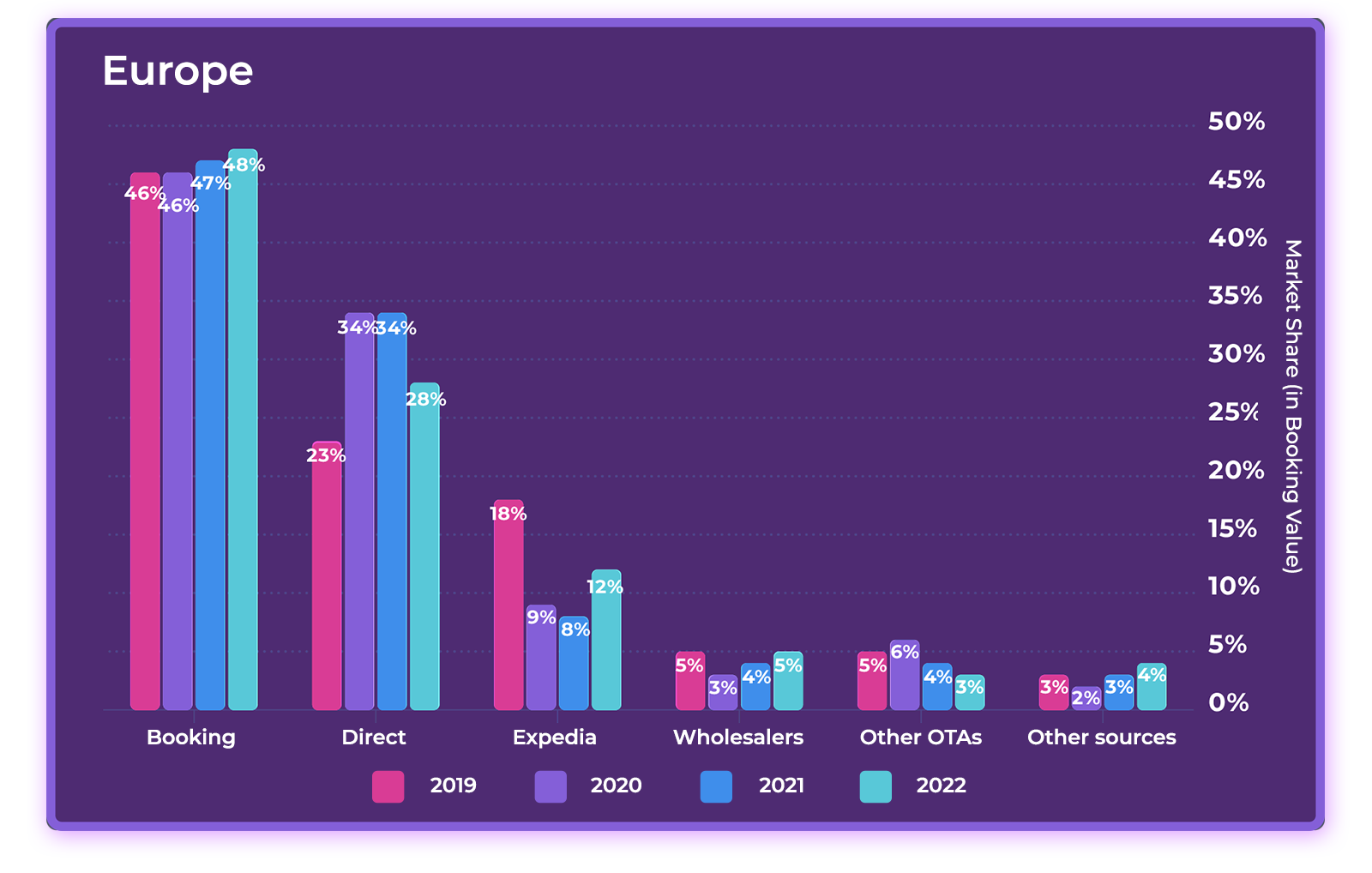

Quota di mercato per canale di vendita online nel valore lordo della prenotazione

Analizzando i ricavi delle prenotazioni online per i principali canali di distribuzione, osserviamo che in Europa la stragrande maggioranza delle prenotazioni proviene da due fonti: Booking Holdings (incluse Booking.com e Agoda) e sito diretto.

Nel 2022, Booking Holdings ha generato quasi la metà dei ricavi totali (48%), con un incremento di 2 punti rispetto al 2019. Expedia Group ha generato il 12%, 6 punti in meno rispetto al 2019. Le altre OTA rappresentavano il 3% e i grossisti il 5%.

In Asia, Booking.com ha rappresentato una quota di mercato dei ricavi da prenotazione molto inferiore rispetto all’Europa, con il 18% nel 2022, 3 punti in meno rispetto al 2019.

Qui Agoda (di proprietà di Booking.com) è molto popolare, rappresentando il 12% della quota di mercato nel 2022, 2 punti in meno rispetto al 2019. Anche Traveloka Group è popolare in questa area geografica, generando il 9% dei ricavi nel 2022, con un calo di 6 punti rispetto al 2019. Come in Europa, Expedia ha perso quote di mercato significative, generando solo il 6% dei ricavi nel 2022 in Asia, 9 punti in meno rispetto al 2019. Altre OTA hanno generato il 7% mentre i grossisti hanno rappresentato solo l’1%.

Strategie di marketing e ricavi per il 2023: assumere il controllo del business delle OTA

Con i viaggi internazionali in crescita, la bilancia torna a pendere a favore delle OTA. Durante la pandemia, era un liberi tutti: gli hotel perseguivano qualsiasi tipo di business possibile. Ora è il momento di essere più strategici e mirati, concentrandosi sui canali più redditizi.

Oltre alle strategie di prenotazione diretta menzionate in precedenza, ecco alcune strategie di distribuzione da prendere in considerazione:

- Mantenere una strategia multicanale bilanciata, puntando sulle prenotazioni provenienti dall’intera catena del valore della distribuzione, tra cui le prenotazioni dirette, le OTA, il wholesale, le agenzie di viaggio e i tour operator.

- Puntare alle agenzie di viaggio e al business aziendale tramite i GDS. Chiedere al proprio fornitore di tecnologia una connettività diretta con le piattaforme GDS, in modo da poter gestire prezzi e disponibilità tramite il proprio channel manager.

- Prestare attenzione a non dipendere eccessivamente da un’unica OTA (ad esempio, Booking.com). Perseguire una strategia diversificata che includa anche operatori regionali minori come Traveloka, Tiket, PegiPegi, MGholiday in Asia o Szallas e Slevomat in Europa orientale e OTA specializzate come VeryChic, ad esempio. Cercare anche i nuovi operatori in rapida crescita come Hopper, una delle app OTA più scaricate negli Stati Uniti nel 2021. Verifica qui tutte le OTA disponibili su D-EDGE Channel Manager.

.

- Expedia ha registrato un calo, ma è tutt’altro che fuori gioco. Aspettarsi una crescita delle prenotazioni con il ritorno dei viaggi internazionali a lungo raggio, soprattutto da parte degli americani, che in genere mostrano una preferenza per i siti del gruppo Expedia.

- Non permettere alle OTA di sottoquotare le proprie tariffe o di offrire politiche di cancellazione più flessibili. Eguagliare o battere sempre i prezzi e le condizioni di prenotazione delle OTA, anche offrendo tariffe rimborsabili, politiche di cancellazione e di pagamento flessibili e tariffe speciali agli aderenti a programmi fedeltà e alle prenotazioni via cellulare.

- Prestare attenzione a non partecipare a un numero eccessivo di promozioni delle OTA, per evitare che le commissioni aggiuntive e gli sconti sulle tariffe erodano la propria redditività. Confrontare i costi di acquisizione e la redditività su ogni canale.

- Valutare la possibilità di collaborare con Airbnb, se non lo si sta già facendo. Nel 2022, Airbnb ha registrato la crescita più sostenuta di tutti i canali principali tra gli hotel nel nostro dataset europeo.

- Avere a cuore gli ospiti più fedeli. Con il lancio quest’anno del programma One Key di Expedia e l’acquisizione di prenotazioni da parte di Booking.com con gli sconti Genius, gli hotel devono tenere presente che la fidelizzazione non si compra, ma si guadagna: attraverso riconoscimenti, tariffe privilegiate, trattamenti preferenziali e premi.

- Tenere traccia dei dati di prenotazione, utilizzandoli per comprendere e influenzare il comportamento degli ospiti con incentivi fedeltà, programmi di marketing e campagne di prenotazione diretta.

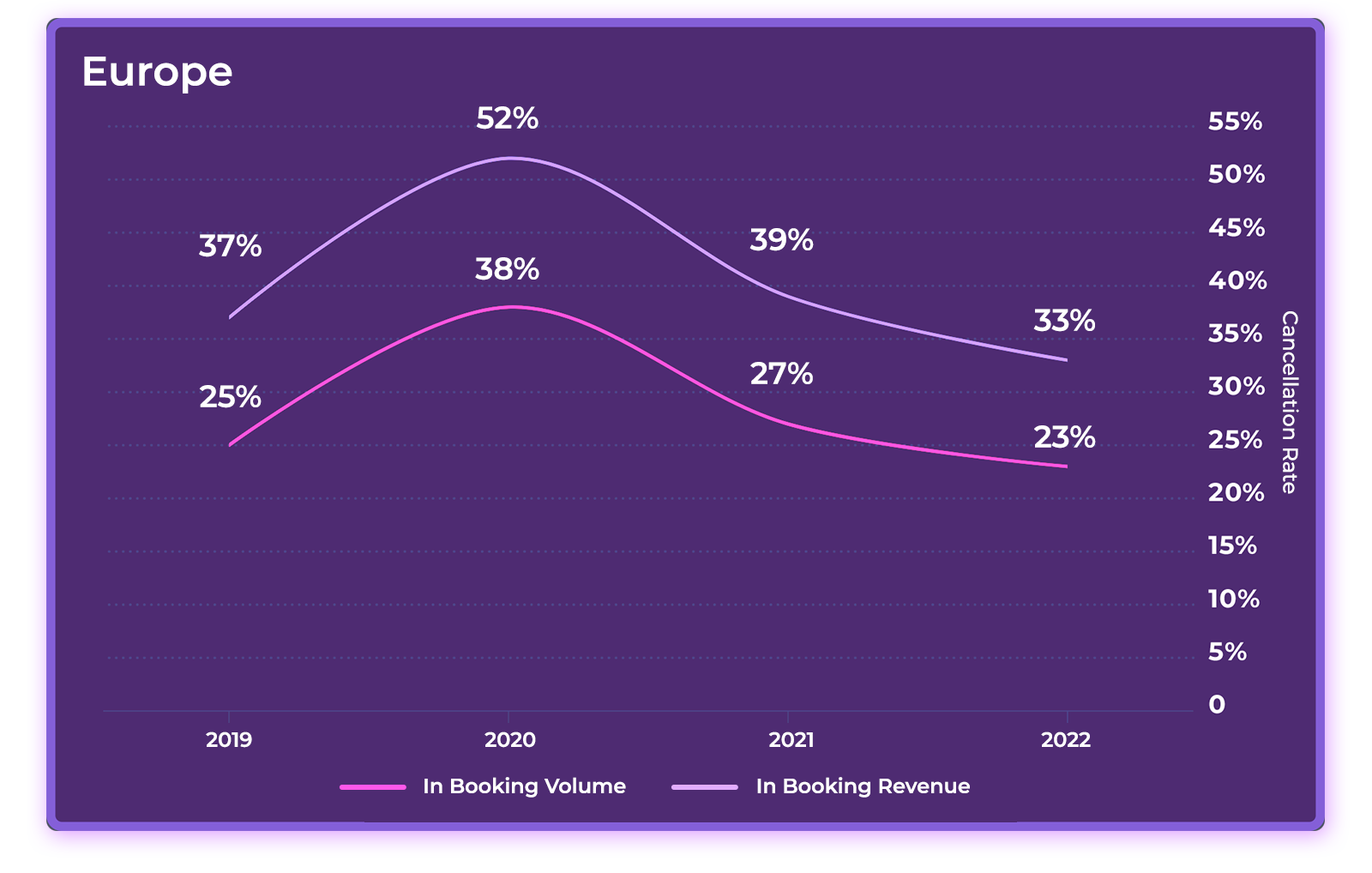

Tasso di cancellazione: le cifre tornano ai livelli pre-pandemici, ma sono ancora eccessivamente elevate

Tassi di cancellazione

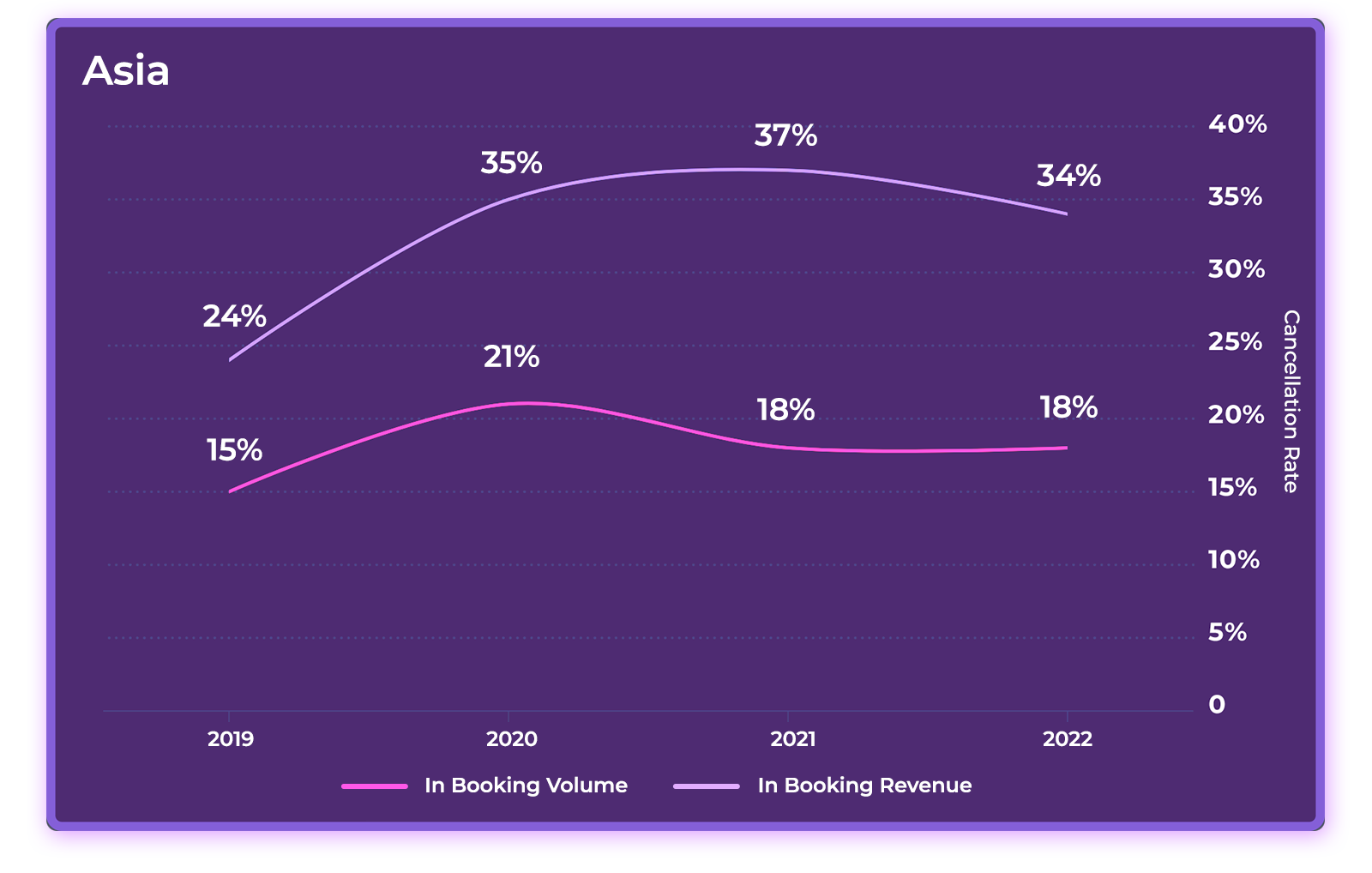

Durante la pandemia, i tassi di cancellazione sono lievitati, soprattutto in Europa, dove hanno raggiunto il 52%. Questa situazione ha reso particolarmente impegnativo per gli hotel la gestione dell’inventario e l’accuratezza delle previsioni. Nel 2022, le cancellazioni sono tornate alla normalità in Europa, scendendo addirittura al di sotto dei valori del 2019. In Asia, invece, i tassi di cancellazione non sono ancora tornati ai livelli pre-pandemia.

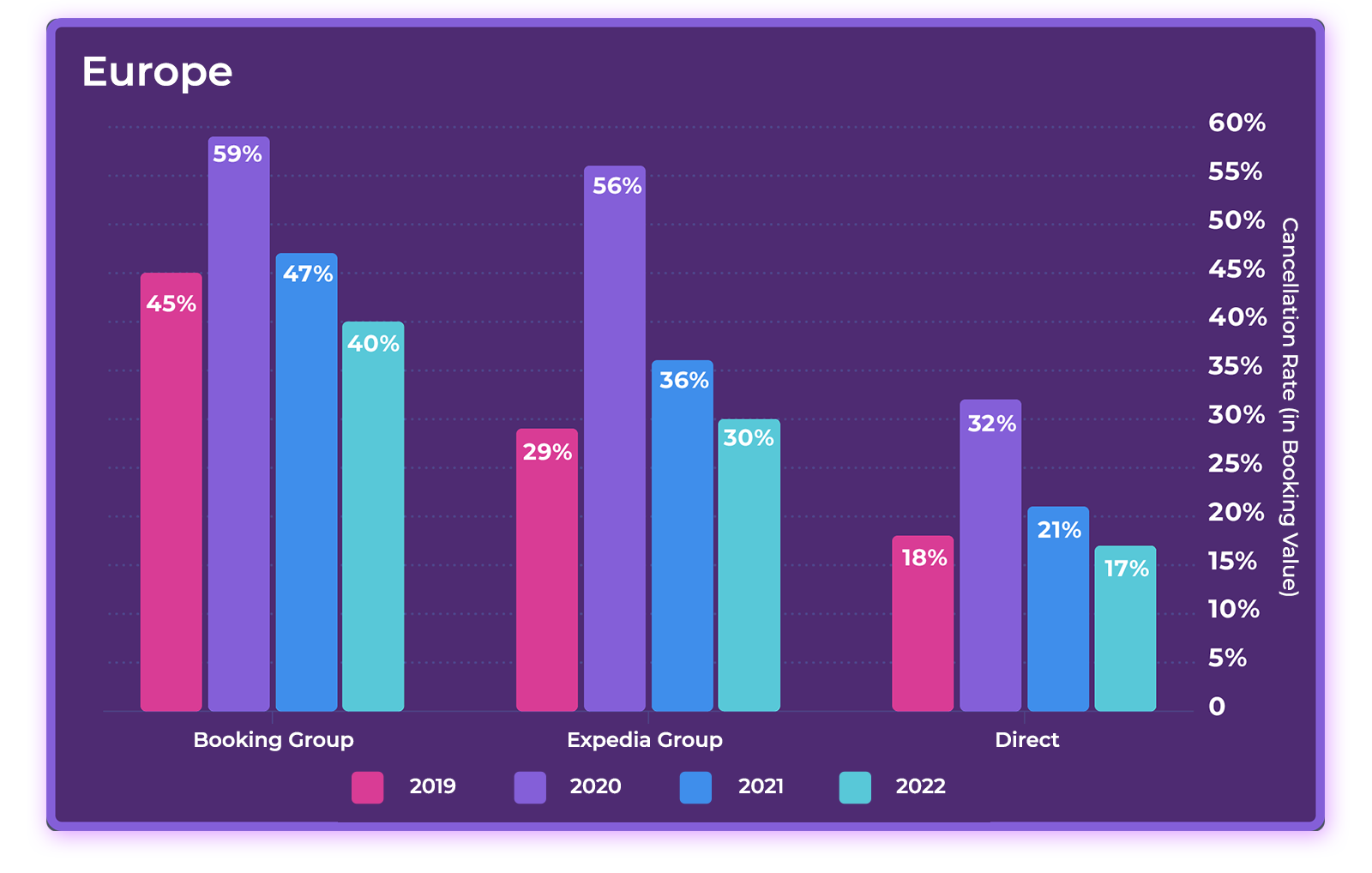

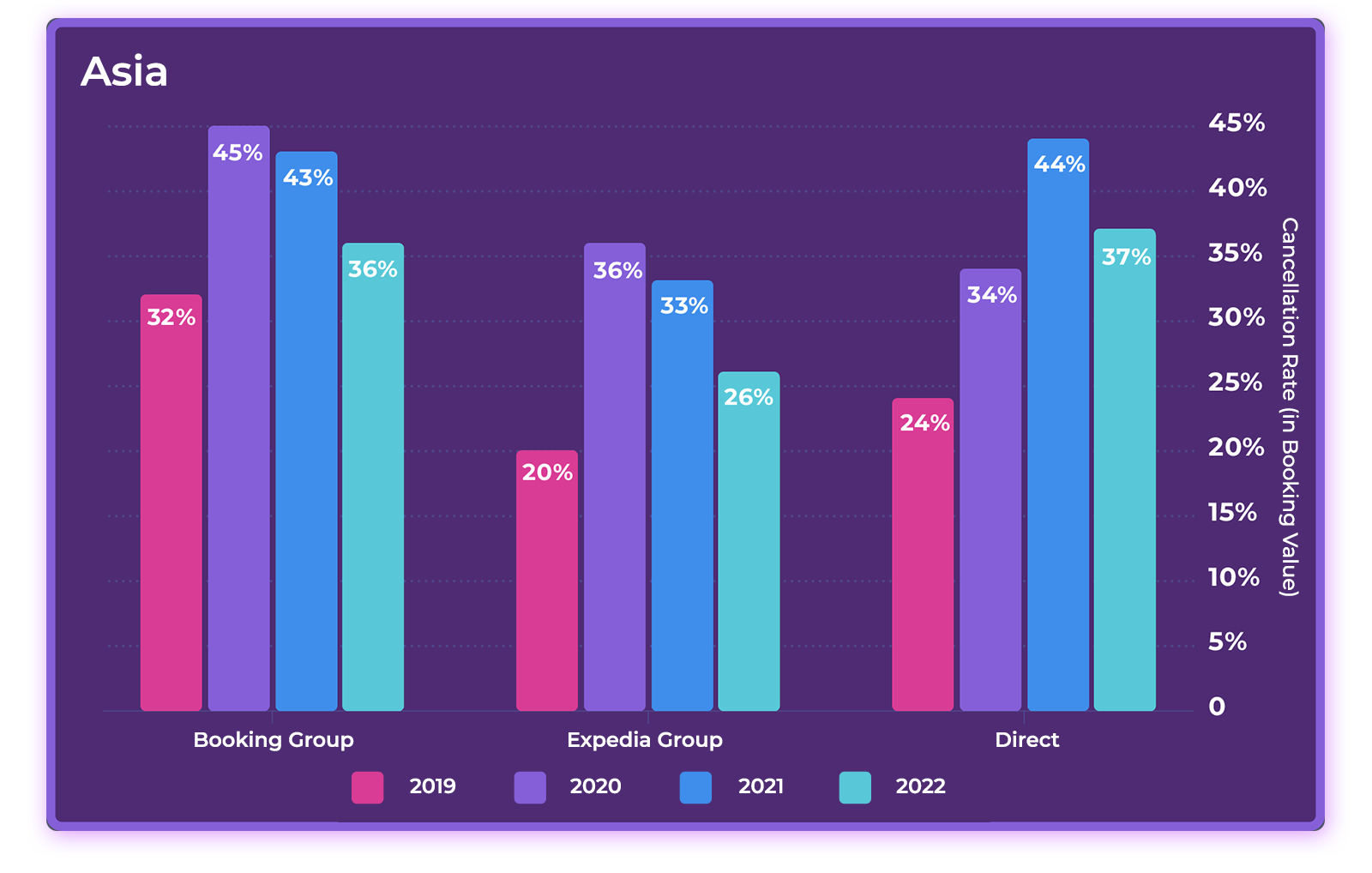

Tassi di cancellazione per canale di vendita online

Analizzando i tassi di cancellazione in base al canale di prenotazione, osserviamo che i principali artefici in Europa sono le OTA. Dopo aver toccato un picco del 59% dei ricavi nel 2020, il tasso di cancellazione di Booking Holdings è sceso al 40% nel 2022. Al contempo, il tasso di cancellazione di Expedia è salito al 56% nel 2020 ed è sceso al 30% nel 2022. A titolo di confronto, solo il 17% dei ricavi delle prenotazioni dirette è stato oggetto di cancellazione nel 2022.

In Asia, i tassi di cancellazione delle OTA sono stati lievemente inferiori a quelli europei, con il 36% di ricavi di Booking Holdings cancellati nel 2022 e il 26% di ricavi cancellati di Expedia Group. Tuttavia, ciò che più sorprende è l’elevato tasso di cancellazione delle prenotazioni dirette nell’area geografica, pari al 37% dei ricavi nel 2022, con un aumento di 13 punti rispetto al 2019.

Strategie di marketing e ricavi per il 2023: ridurre i tassi di cancellazione

Sebbene i tassi di cancellazione si siano stabilizzati al 33% dei ricavi totali in Europa e al 34% in Asia nel 2022, non c’è molto da festeggiare. In Europa, il basso tasso di cancellazioni da prenotazioni dirette rispetto alle OTA è un altro motivo per rendere prioritarie le prenotazioni dirette. In Asia, invece, gli hotel devono analizzare le ragioni alla base dell’elevato tasso di cancellazione delle prenotazioni dirette e trovare il modo di ridurre i numeri.

Durante la pandemia, la flessibilità era una priorità assoluta per i viaggiatori. Ora gli hotel possono permettersi di inasprire le politiche e porre maggiore enfasi sulle tariffe non rimborsabili. Questo consentirà di controllare meglio l’inventario, di fare previsioni più accurate e di prevenire le cancellazioni dell’ultimo minuto e il “trip stacking” (viaggiatori che prenotano più hotel e poi cancellano all’ultimo minuto). Una La soluzione di pagamento online contribuirà ad automatizzare le autorizzazioni e l’elaborazione dei pagamenti, riducendo cancellazioni, rimborsi e storni.

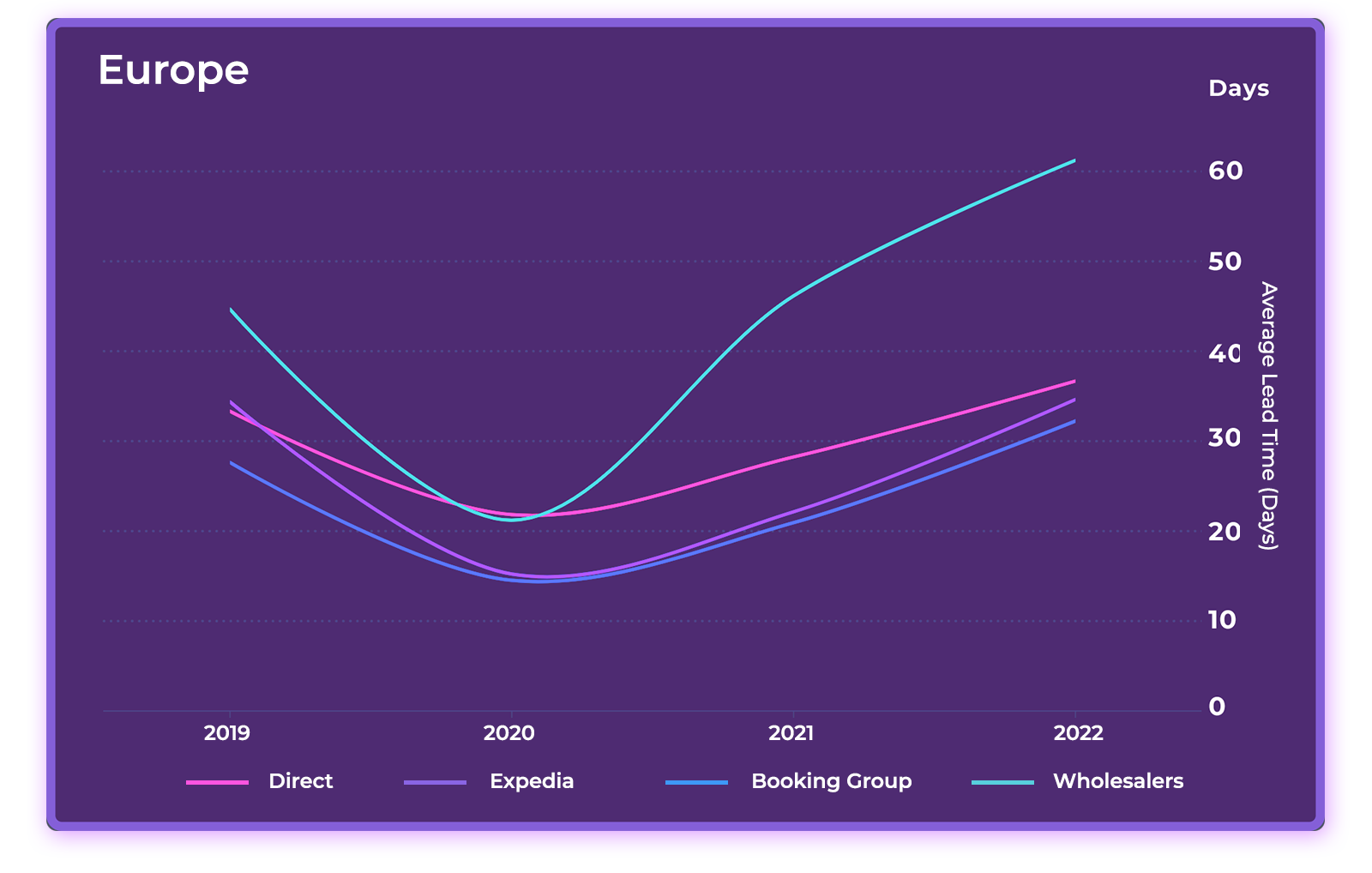

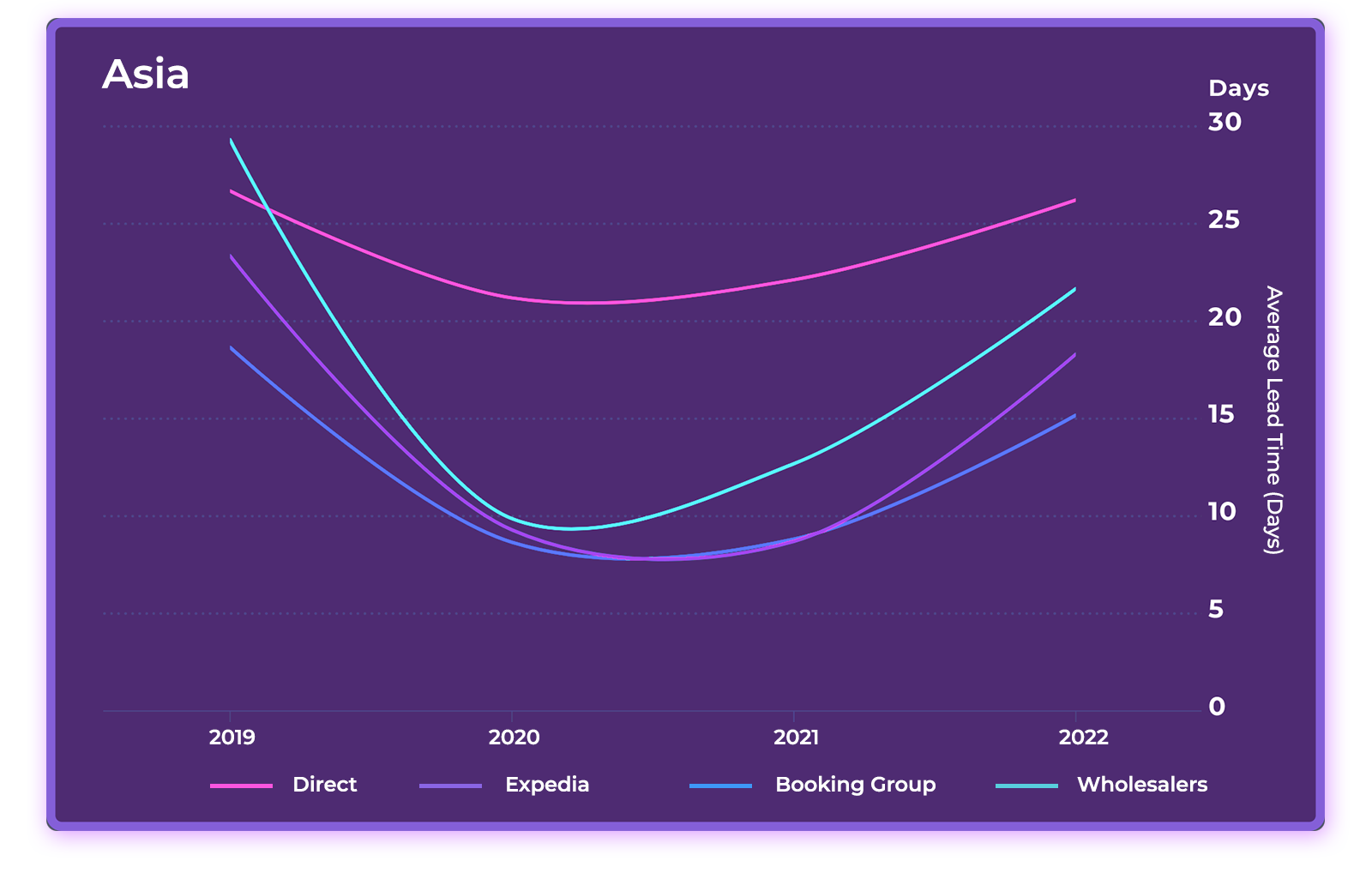

Lead Time: ritorno della pianificazione dei viaggi a lungo raggio

Lead time medio (giorni)

Dopo un brusco calo nel 2020, i lead time medi su tutti i principali canali di prenotazione hanno segnato una ripresa nel 2021 e nel 2022. In Europa, i lead time hanno superato i livelli del 2019. In entrambi i continenti, le prenotazioni dirette hanno registrato i lead time più lunghi e le prenotazioni dai siti di Booking Holdings quelli più brevi.

Strategie di marketing e ricavi per il 2023: Incentivare lead time più lunghi

I lead time più lunghi rappresentano un motivo in più per gli albergatori per dare priorità alle prenotazioni dirette rispetto alle prenotazioni OTA. Gli albergatori possono aspettarsi un allungamento dei lead time nel 2023, dato che un numero maggiore di viaggiatori internazionali si mette in viaggio. L’offerta di sconti e incentivi per le prenotazioni anticipate contribuirà a creare una base su cui costruire un business di più alto livello. Lo stesso vale per le prenotazioni di gruppo, che in genere avvengono con maggiore anticipo rispetto ai viaggiatori singoli.

Posizionamento della struttura per la crescita

Nel complesso, le prospettive per il 2023 sembrano promettenti, ma i modelli di crescita rimangono incerti. Gli albergatori che mettono in campo tecnologia, dati e competenze adeguate si affermeranno in qualsiasi condizione di mercato.

Poiché la pianificazione dei viaggi continua a spostarsi online, questo significa adattare le strategie di marketing digitale per rispecchiare i modelli di prenotazione multicanale di oggi. Significa anche investire in un sistema di prenotazione centrale (CRS) ad alte prestazioni con un motore di prenotazione integrato, un channel manager, una soluzione di pagamento online e la connettività con il PMS e altre tecnologie essenziali.

Per quanto riguarda gli hotel indipendenti e i piccoli gruppi, occorrerà essere ben posizionati per superare i concorrenti dei grandi marchi nel 2023 rimanendo agili, prestando molta attenzione al comportamento di prenotazione e spostando rapidamente le risorse laddove si trovano le opportunità.

Metodologia

Dataset

- 4.594 strutture in Europa e 524 strutture in Asia (esclusa la Cina continentale) comprendenti hotel indipendenti e gruppi alberghieri di piccole e medie dimensioni.

- Dati di prenotazione registrati dal Central Reservation System (CRS) di D-EDGE utilizzando un campione costante di hotel clienti di D-EDGE per quattro anni, dal 1° gennaio 2019 al 31 dicembre 2022.

- Le prenotazioni sono state effettuate attraverso più di 200 canali online, tra cui motori di prenotazione alberghiera, agenzie di viaggio online, tour operator, consolidatori e siti web di uffici turistici. Non sono state incluse le prenotazioni offline per telefono, e-mail, visite di persona, ecc.

EUROPA

Numero di hotel nel panel di ricerca

4,594

Paesi principali

Francia (2.797), Italia (182), Portogallo (348), Spagna (138), Regno Unito (85), Europa dell’Est (462)

Categorie alberghiere

2* 6%

3* 35%

4* 37%

5* 7%

NC 14%

ASIA

Numero di hotel nel panel di ricerca

524

Paesi principali

Indonesia (169), Taiwan (79), Tailandia (19), Malesia (56), VT (48)

Categorie alberghiere

2* 7%

3* 23%

4* 47%

5* 16%

NC 7%

Potrebbe piacerti anche

Nel 2025 la connettività non è più una questione puramente tecnica per i team IT. È un m…

Negli ultimi 20 anni, la stretta collaborazione con gli albergatori ha evidenziato una s…

Appartenente al Sunrise Hotel Group, Monbijou Hotel è un boutique hotel che incarna eleg…

Immerso nel cuore pulsante di Bangkok, The Sukhothai Bangkok è l’emblema di lusso …

La ricerca organica continua a essere uno dei canali più efficaci per generare prenotazi…