La distribuzione alberghiera e la pandemia: la scacchiera dei viaggi

Come si è evoluta la distribuzione alberghiera in EMEA e APAC dal 2018 al 2021

Negli ultimi 15 mesi, il settore alberghiero ha subito una delle perdite più significative in termini di quantità di prenotazioni lorde di sempre. Tuttavia, nonostante i volumi nel 2020 siano inferiori del 69% rispetto all’anno precedente, abbiamo monitorato i tipi di prenotazione, i canali e le tariffe per ottenere informazioni sulle tendenze che potrebbero aiutare gli hotel a pianificare la ripresa.

Nel 2019 abbiamo pubblicato la nostra prima analisi delle tendenze della distribuzione, intitolata “A Deep-dive into European Hotel Distribution trends 2014-2018”, in cui abbiamo scoperto il volume dei tassi di cancellazione dalle OTA e come questo stava influenzando gli hotel. Il rapporto illustrava molto di più su come il settore, al suo apice durante lo studio, stesse cambiando.

Nel 2020, la nostra seconda analisi è stata ampliata per esaminare le tendenze non solo nell’EMEA ma anche nell’Asia-Pacifico (APAC). Il rapporto, intitolato “The Rise of Direct Bookings Over OTAs”, ha portato alla luce come i modelli fossero cambiati a causa della pandemia e come le prenotazioni dirette stessero conquistando una quota molto più grande di un mercato molto più piccolo.

Questo studio costituisce il seguito della nostra analisi parziale del 2020. In questo rapporto, abbiamo esaminato l’anno 2020 nella sua interezza (per comprendere meglio l’impatto della pandemia) e riesaminato i primi cinque mesi del 2021. Le informazioni incluse in questa ricerca sono state raccolte da 3.442 hotel in Europa e 438 hotel nella regione Asia-Pacifico.

Risultati chiave

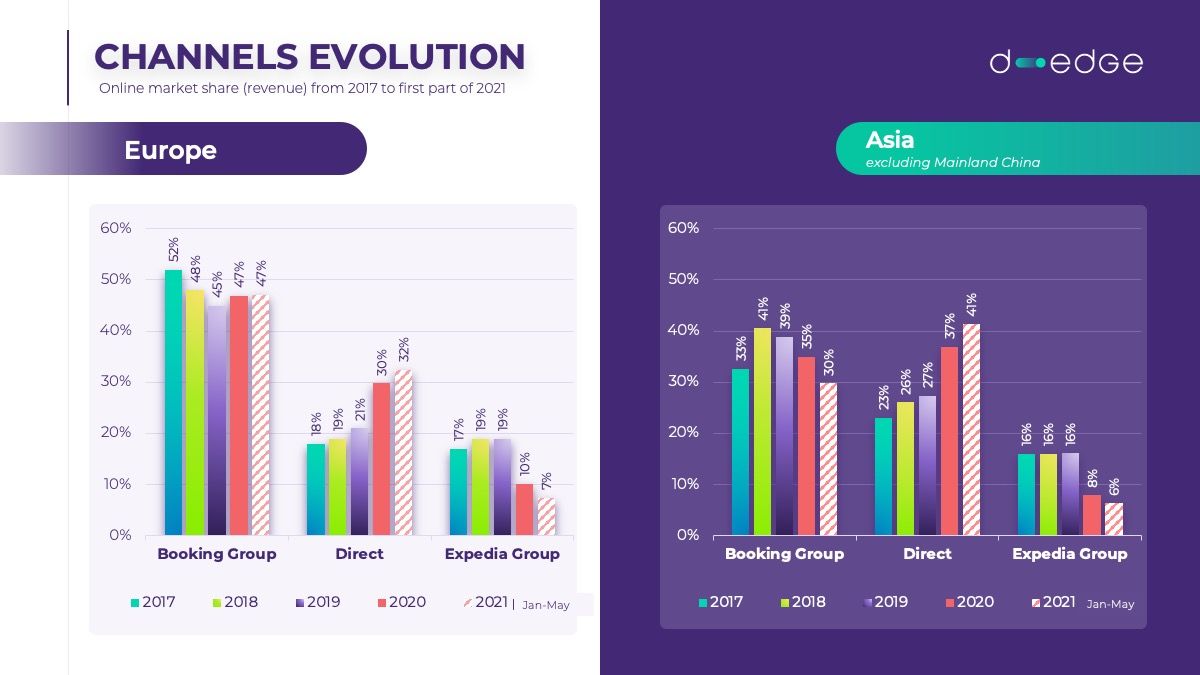

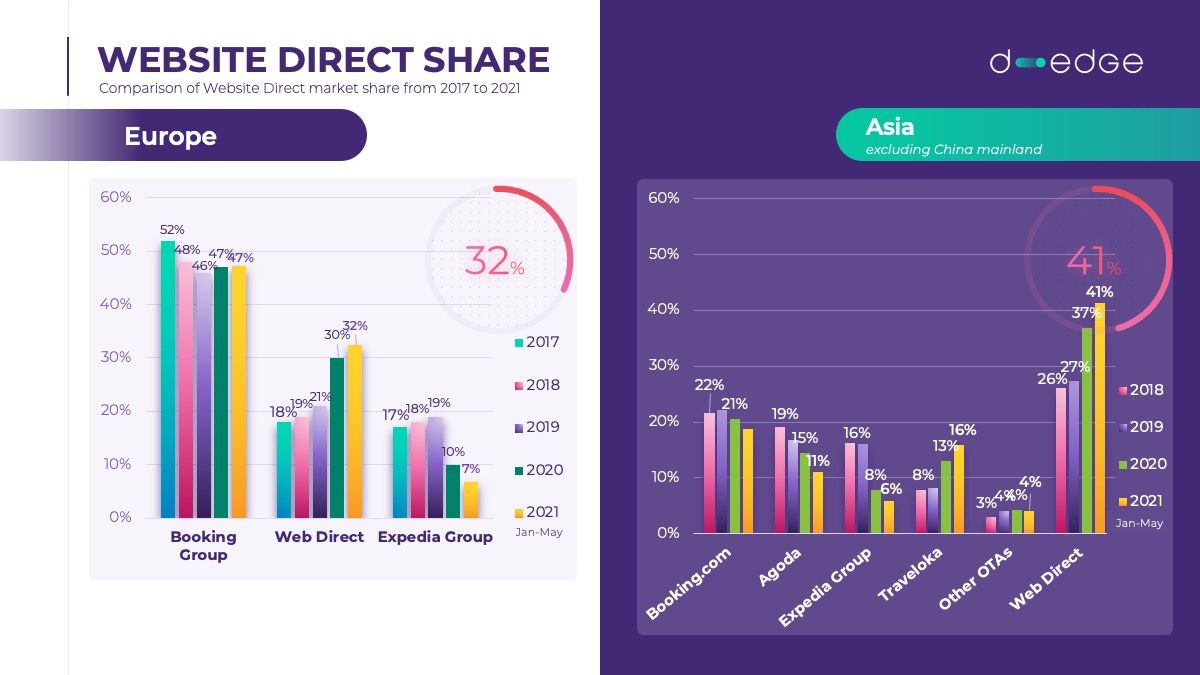

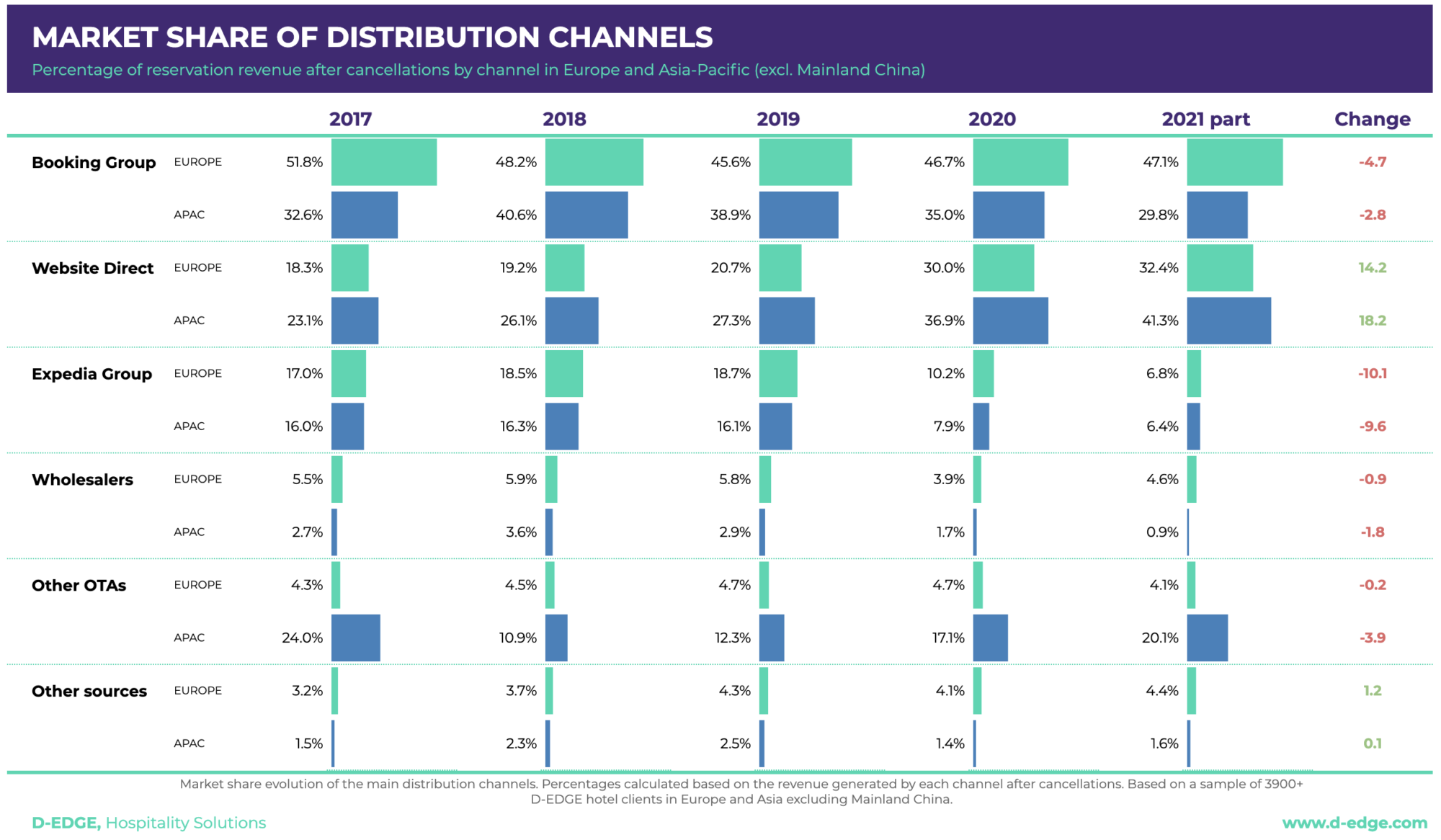

- In Asia*, il canale del sito web diretto ha superato Booking e le OTA (41% della quota di mercato) ed è il secondo più grande in Europa (32%)

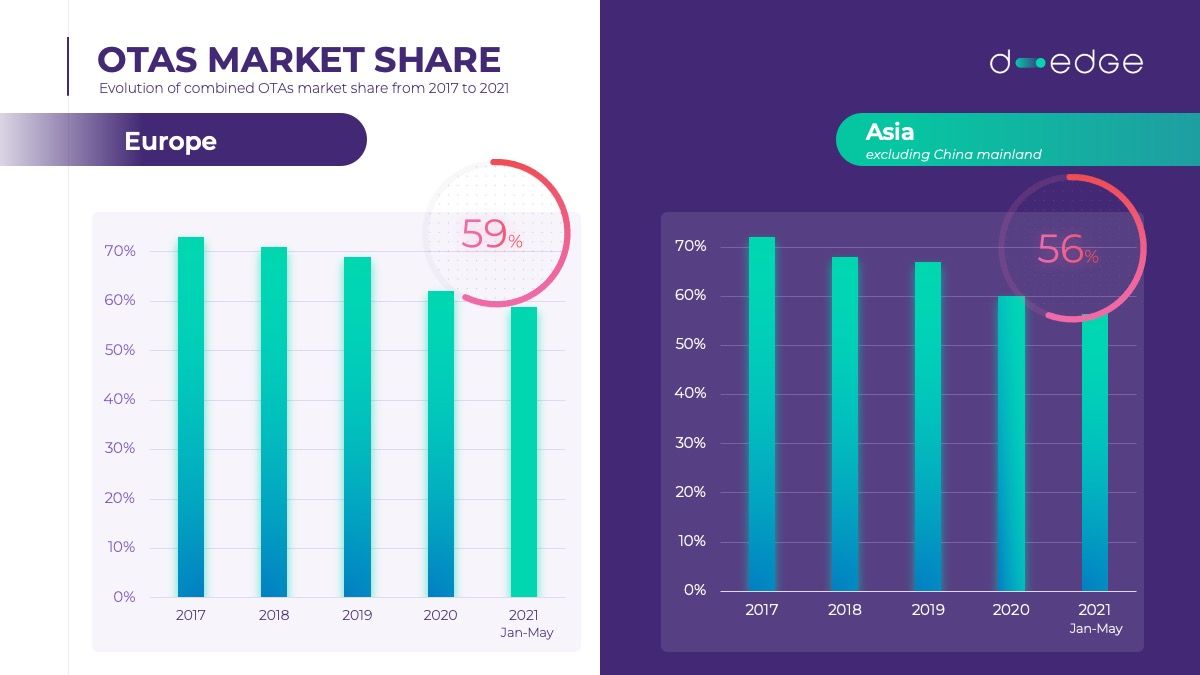

- In 5 anni la quota di mercato delle OTA è diminuita di 11 punti in Europa e di 14 punti in Asia*

- Expedia continua a perdere quote di mercato: perde 12 punti in Europa e 10 punti in Asia-Pacifico*

- Il valore medio europeo delle prenotazioni alberghiere aumenta del 12% nel 2021, mostrando una rinnovata fiducia e una richiesta di viaggi

- Nel 2020, la cancellazione è raddoppiata, con Expedia che ha raggiunto il 71% di cancellazioni e Booking quasi il 60%. Con l’aumento della domanda e la stabilizzazione delle normative di viaggio, prevediamo di tornare ai livelli del 2019.

Tendenze globali delle prenotazioni: la ripresa è ancora fragile

A livello globale, il volume delle prenotazioni nel 2021** è ancora inferiore del 40% rispetto ai dati del 2019, ma superiore del 159% rispetto ai mesi da marzo a maggio del 2020. Detto questo, il mercato EMEA mostra promettenti segnali di miglioramento, mentre l’APAC, dopo una prima ripresa, ha visto un calo costante, principalmente a causa dei nuovi lockdown.

La ripresa è in corso e possiamo vedere che, una volta revocate le restrizioni, vi sono prove di una domanda repressa nei mercati. Tuttavia, la ripresa è fragile, con alti livelli di incertezza che impattano sulle previsioni oltre uno o, al massimo, due mesi a venire. Come vedremo di seguito, ciò sta incidendo sui tassi di cancellazione.

La prenotazione diretta cresce sempre più velocemente

Nel rapporto 2020 sulla distribuzione alberghiera avevamo osservato che le prenotazioni dirette tramite sito web costituivano uno dei canali in più rapida crescita, tuttavia, va tenuto presente che i volumi lordi di prenotazione sono molto più bassi. Parleremo di alcuni dei motivi dell’aumento delle prenotazioni dirette tramite sito web nella sezione IV che segue.

Nel 2021 abbiamo assistito a un continuo aumento dei ricavi generati dal canale diretto. In Europa, quasi un terzo delle prenotazioni totali è generato da prenotazioni dirette tramite sito web e, in APAC*, il canale diretto è diventato il canale leader, sia nel 2020 (37%) che nel 2021** (41%). Questa impennata è avvenuta principalmente a scapito di Expedia, che ha mostrato numeri negativi equivalenti in entrambe le regioni: 7% della quota di mercato nel 2021** per l’Europa contro il 10% nel 2020 e 6% nel 2021** contro l’8% nel 2020 in APAC*.

Continuando l’analisi a giugno 2021, osserviamo addirittura che per quest’ultimo mese, in Europa, il canale diretto del sito web è il primo e, finora, l’unico canale in cui i livelli di prenotazione sono tornati ai livelli pre-pandemia.

Il sito web diretto supera Booking.com in APAC*

In Asia*, il canale diretto è diventato la principale fonte di entrate già nel 2019 e ha aumentato la propria quota di mercato in modo ancora più solido nel 2020, raggiungendo il miglior risultato di tutti i tempi, il 41%, nel 2021**. Riteniamo che l’elevato numero di viaggiatori locali dall’inizio della pandemia possa spiegare questo picco di prenotazioni dirette negli ultimi 15 mesi, poiché i turisti di prossimità hanno intrapreso la maggior parte dei viaggi nel ’20-’21 ed è meno probabile che abbiano prenotato tramite OTA, preferendo i canali diretti.

Le OTA stanno perdendo quote di mercato

Nel nostro precedente studio sulla distribuzione alberghiera, avevamo già sottolineato come le OTA stessero subendo una perdita di quote di mercato sia in Europa che in Asia-Pacifico. Anche se rimangono la principale fonte di entrate online in entrambi i mercati, questa tendenza negativa è proseguita nel 2021. Soprattutto in Asia*, la quota di mercato delle OTA è diminuita di quattro punti, passando dal 60% nel 2020 al 56% nel 2021**. Se guardiamo agli ultimi cinque anni, la quota di mercato delle OTA in Asia* è scesa di 14 punti (dal 70% al 56%). Proseguendo le tendenze che avevamo osservato nel 2020, lo schema è ancora più visibile nei primi mesi del 2021**. L’anno scorso, abbiamo ipotizzato che questo calo potesse essere stato causato dalla riduzione della pubblicità da parte delle OTA, con un conseguente posizionamento più elevato del sito web diretto nei motori di ricerca. La maggior parte delle Agenzie di Viaggio Online ha ripreso alcune azioni SEA nel 2021, anche se non agli stessi livelli del 2019, quindi le cause vanno ricercate altrove. Noi di D-EDGE, riteniamo che ciò possa essere dovuto a una combinazione di motivi:

- Informazioni più rilevanti sui siti web degli hotel rispetto alle OTA, in particolare per quanto riguarda le misure anti-COVID,

- Politiche più flessibili sul sito web diretto,

- Disparità tariffaria che favorisce i canali diretti, soprattutto sui metamotori,

- Più viaggiatori nazionali/locali, che non necessitano di trasporto aereo,

- Il minor volume complessivo di prenotazioni che ha generato preferenza ai viaggiatori frequenti che sono più informati sui vantaggi della prenotazione diretta.

Tuttavia, questa dinamica negativa non è applicabile a tutte le OTA e alcuni operatori si sono distinti:

- Booking.com, leader indiscusso, ha mostrato una forte resilienza, soprattutto in Europa, rappresentando il 47% delle entrate generate dalle prenotazioni alberghiere nella regione.

- Airbnb, anche se ha una quota di mercato molto più piccola (nella distribuzione alberghiera), negli ultimi cinque anni è cresciuto costantemente. E, con una crescita della quota di mercato di 20 volte, vale la pena tenerlo d’occhio. Se sei interessato a questo canale, ti consigliamo di guardare il webinar che abbiamo tenuto insieme a Airbnb “Come iniziare su Airbnb”.

- Alcune OTA locali hanno beneficiato di una forte crescita, probabilmente dovuta all’aumento della domanda interna, e hanno dimostrato di costituire una buona fonte di prenotazioni aggiuntive per gli hotel. Ad esempio, in Ungheria, Szalla.hu è passato dal 7% al 12% delle vendite alberghiere online tra il 2019 e il 2021**. Nella Repubblica Ceca, Hotel.cz ha aumentato la propria quota di mercato di oltre il 300%. Nei Paesi Bassi, Hotelspecials.nl ha moltiplicato la sua quota di 26 volte. E in Indonesia, Traveloka ha visto la propria quota di mercato crescere dal 53% al 58%, mentre Ticket.com è passato dal 7,65% al 14%.

Disporre di un mix intelligente di canali di distribuzione è di grande importanza, oggi più che mai.

Il valore della prenotazione torna in Europa

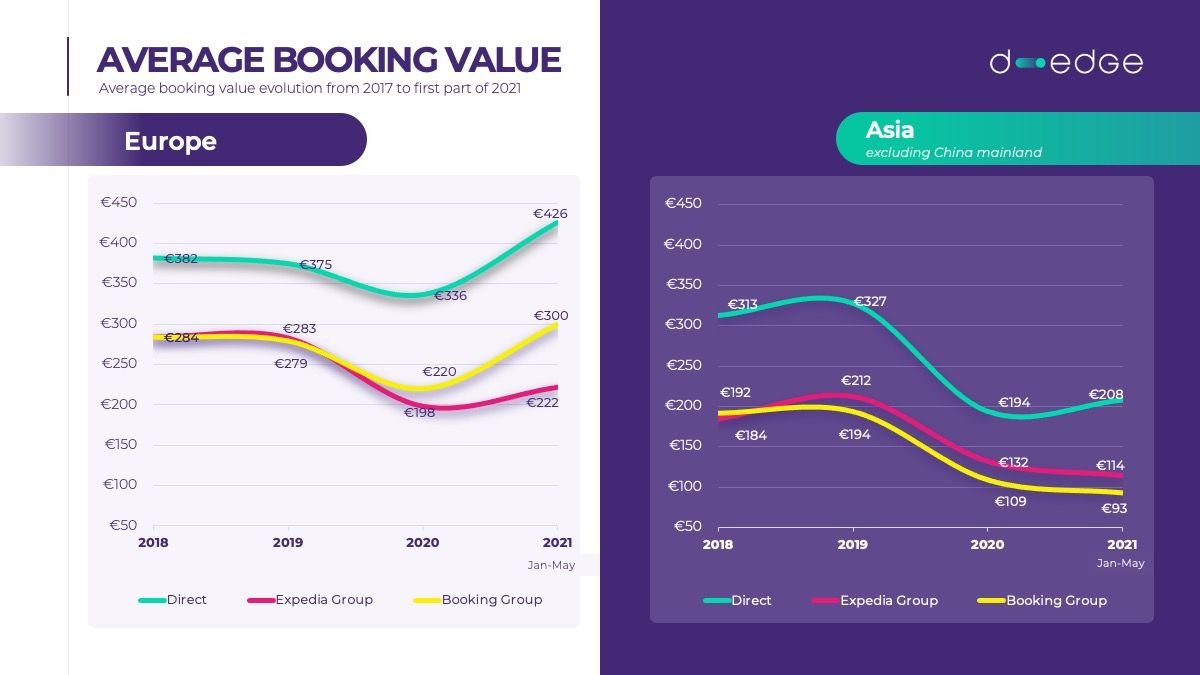

Nel 2020, il valore medio delle prenotazioni è diminuito drasticamente, sia per l’Europa che per l’Asia*. In Europa, invece, nella prima parte del 2021** si è tornati (ad eccezione delle prenotazioni provenienti da Expedia) ai livelli del 2018 per le strutture europee. Vale la pena ricordare che il valore medio delle prenotazioni in Europa ha superato i livelli sia del 2018 che del 2019, contribuendo ad un maggior valore delle prenotazioni. L’APAC* mostra numeri diversi, con un costante calo del valore delle prenotazioni, fatta eccezione per il sito web diretto, anche se è ancora lontano dai dati pre-pandemia. In questa regione, il valore delle prenotazioni di Booking Group è circa la metà di quello che era nel 2018. Ancora una volta, ciò può essere spiegato dal fatto che, nel ’20-’21, la maggior parte dei viaggi è a carattere locale, in conseguenza di una riduzione della durata del soggiorno che affronteremo nella sezione successiva.

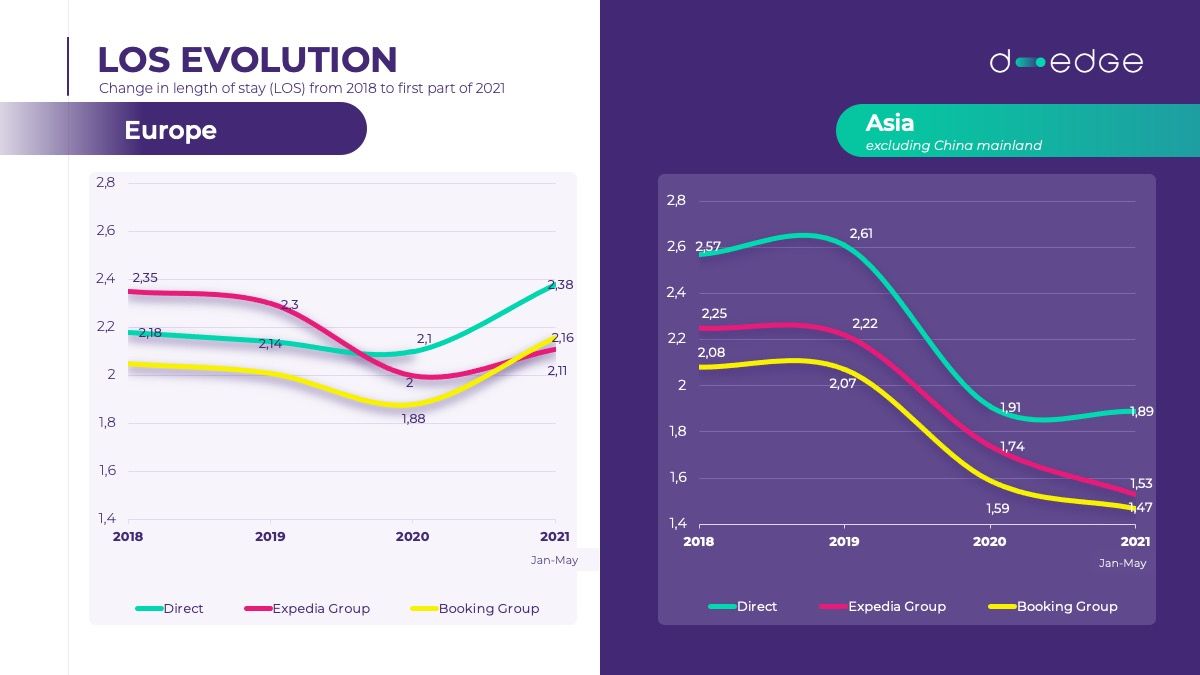

La durata del soggiorno è diminuita in APAC*

In Asia, la durata media del soggiorno è diminuita drasticamente, mentre in Europa è tornata ai livelli pre-pandemia. Ciò è probabilmente dovuto al fatto che la maggior parte dei viaggi in APAC nel ’20 e nel ’21 è stata a carattere interno, in una regione che, di solito, presenta soggiorni di durata più lunga ed è abituata a viaggi più lunghi rispetto all’Europa. A causa delle restrizioni di viaggio che mutano rapidamente all’interno della regione, il rischio di cancellazione rimane, purtroppo, molto alto.

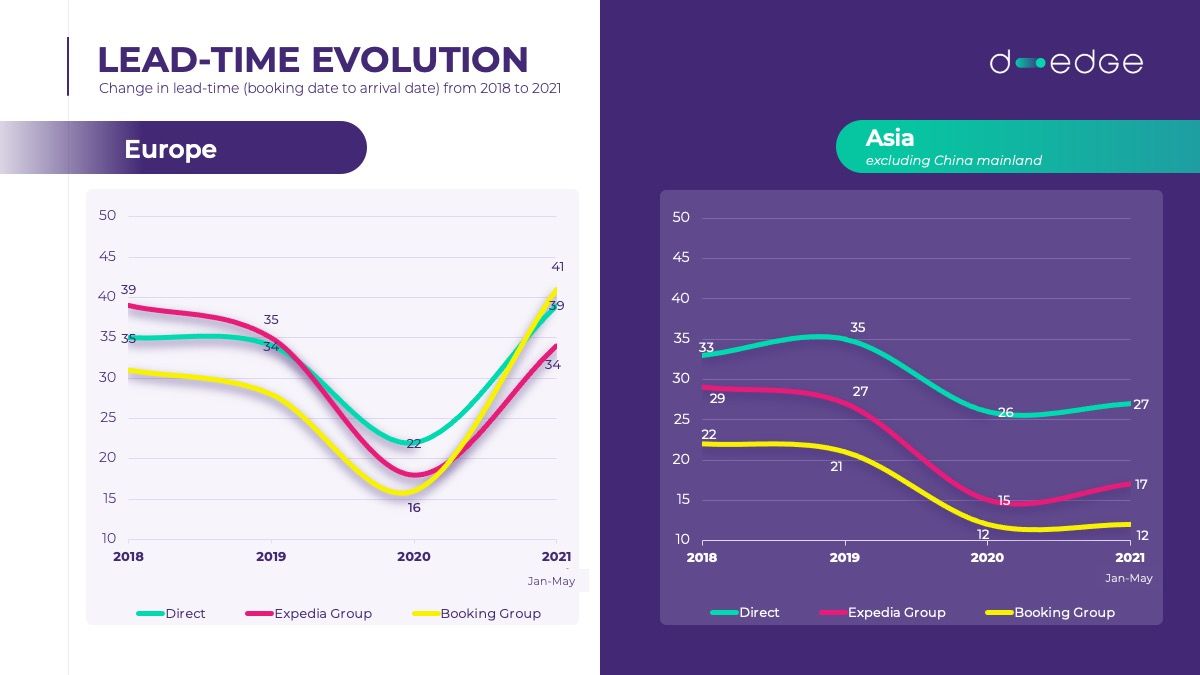

In Europa, il lead time è migliore dei livelli pre-pandemia

Anche per quanto concerne il lead-time, Europa e Asia fanno registrare numeri molto diversi. Mentre la finestra di prenotazione in Europa ha raggiunto – e, in alcuni casi, addirittura superato – le cifre pre-pandemia, questo non è il caso dell’APAC*, dove il lead time è rimasto praticamente identico allo scorso anno, probabilmente a causa del fatto che, in questa regione, le restrizioni di viaggio sono ancora molto drastiche. Con la riapertura di quasi tutti i Paesi europei, nella primavera del 2021, i viaggiatori hanno ripreso fiducia con la necessità vitale di prepararsi in anticipo alle vacanze. Da qui questo fortissimo aumento del lead time in Europa.

Tuttavia, come vedremo nella prossima sezione, questi lead time devono essere visti attraverso la lente delle cancellazioni che sono, comprensibilmente, ai massimi storici date le restrizioni di viaggio e i lockdown in rapida evoluzione.

L'anno delle cancellazioni

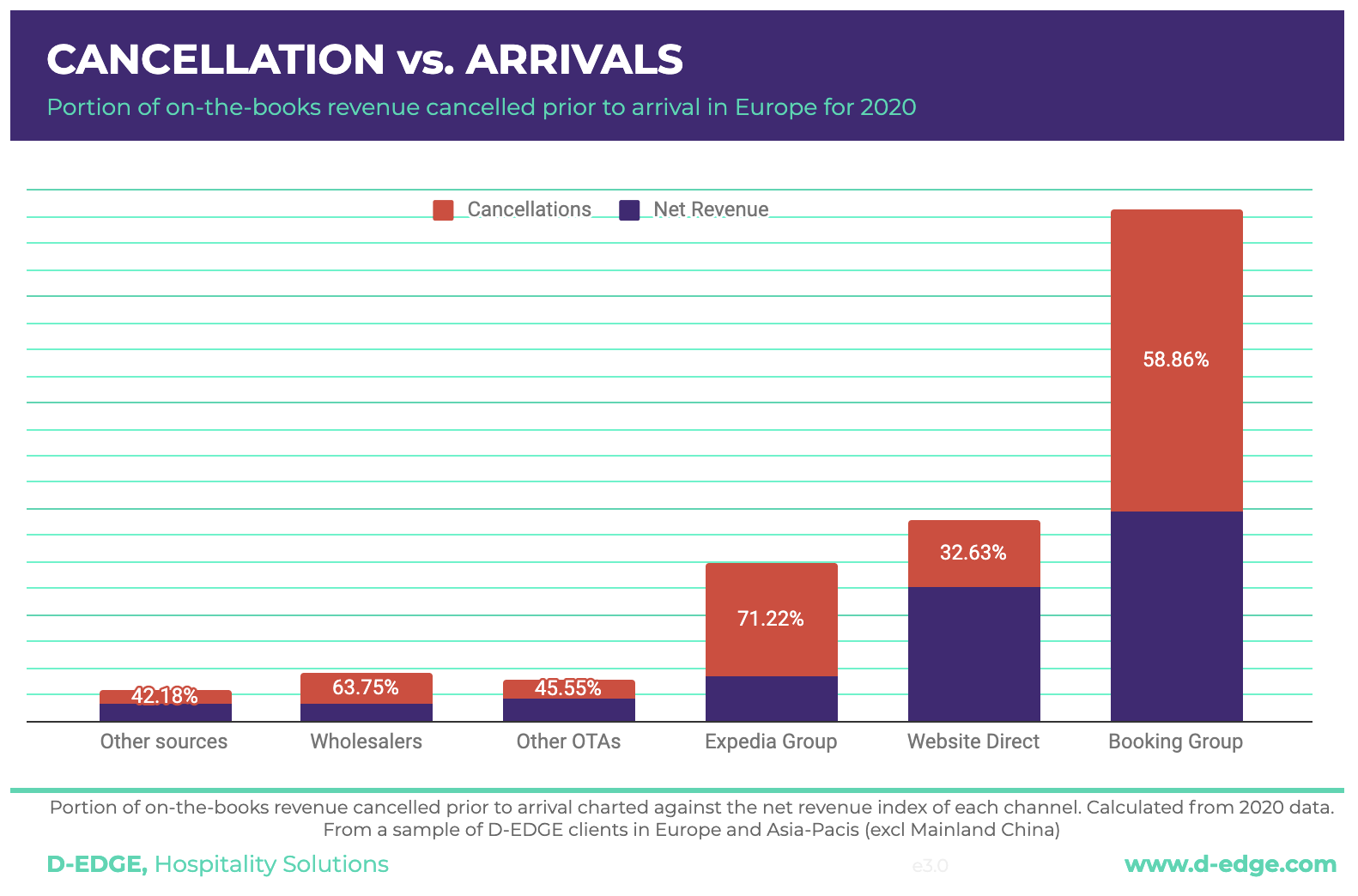

Durante la pandemia, abbiamo assistito al calo delle tariffe non rimborsabili negli hotel. La stragrande maggioranza delle prenotazioni effettuate nel 2020 e nel 2021** è, infatti, flessibile. Ciò non sorprende, a causa dell’instabilità creata dalla pandemia: nuove varianti del virus, restrizioni di viaggio in continua evoluzione, ecc.

Con quasi il 100% delle prenotazioni rimborsabili, non sorprende che anche il tasso di cancellazione sia aumentato. Nel 2021**, in particolare, su Booking Group sono state cancellate quasi sei prenotazioni su dieci. La situazione è ancora più allarmante per Expedia, che supera il tasso di cancellazione del 71%. Il canale diretto, ancora una volta, mostra risultati migliori, con “solo” 1/3 delle prenotazioni cancellate prima dell’arrivo.

Rispetto alla nostra prima analisi della distribuzione alberghiera, questi tassi di cancellazione sono più che raddoppiati per quasi tutti i canali tranne che per il sito diretto, che è rimasto il canale con il più basso tasso di cancellazioni.

Sebbene gli anni precedenti alla pandemia abbiano visto un graduale miglioramento dei tassi di cancellazione, riteniamo che un elevato numero di cancellazioni sarà uno standard nel prossimo futuro. Consigliamo agli hotel di adattarsi e imparare a lavorare con le cancellazioni, per esempio comunicando con gli ospiti il più possibile in anticipo su qualsiasi cambiamento, condividendo informazioni relative al loro soggiorno, riconfermando la prenotazione o incoraggiando una cancellazione anticipata per le date in cui la domanda è in aumento. L’utilizzo di uno strumento CRM connesso in cui tali comunicazioni possono essere automatizzate e amichevoli aiuterà gli hotel a evitare le cancellazioni dell’ultimo minuto per giorni in cui gli hotel sarebbero altrimenti pieni.

Conclusioni

Anche se stiamo assistendo a una certa stabilità nelle prenotazioni EMEA, consigliamo agli hotel di rimanere agili e di privilegiare gli ospiti nel loro approccio ai ricavi per il resto del 2021. La domanda di viaggi esiste e le restrizioni vengono allentate, come vediamo nella domanda. Ma poiché queste restrizioni cambiano frequentemente, gli hotel dovrebbero far sì che l’ospite venga tenuto informato, aiutandolo quando si verificano dei cambiamenti in modo che torni il prima possibile

L’aumento prenotazioni dirette tramite sito web e la maggior affidabilità (tariffe con cancellazione inferiori) di tali prenotazioni hanno rinnovato l’importanza del canale. Gli hotel dovrebbero approfittare di questo tempo per rivedere il proprio sito Web e assicurarsi che sia conforme agli standard più recenti. I cambiamenti negli standard di monitoraggio su Internet rendono ancora più importante aggiornare il proprio sito ora, i siti alberghieri completamente integrati stanno diventando obbligatori per misurare correttamente l’efficienza del marketing e migliorare l’esperienza degli ospiti.

Cerca di più i canali di distribuzione di nicchia in cui puoi catturare il mercato interno o le OTA nei Paesi in cui ritieni che ci possa essere un potenziale mercato per te. Lavorando con il tuo fornitore di Channel Management, amplia l’elenco dei canali di distribuzione che utilizzi e massimizza le tue possibilità di essere visto.

A livello di settore, possiamo prevedere con certezza che ci saranno molti cambiamenti nei prossimi 12 mesi. Consigliamo agli hotel di collaborare con i propri fornitori di soluzioni e di rimanere al passo con le best practice, poiché queste saranno probabilmente del tutto diverse da un trimestre all’altro, e persino da un mese all’altro.

* Esclusa la Cina continentale

** Da gennaio a maggio 2021

Potrebbe piacerti anche

Nel 2025 la connettività non è più una questione puramente tecnica per i team IT. È un m…

Negli ultimi 20 anni, la stretta collaborazione con gli albergatori ha evidenziato una s…

Appartenente al Sunrise Hotel Group, Monbijou Hotel è un boutique hotel che incarna eleg…

Immerso nel cuore pulsante di Bangkok, The Sukhothai Bangkok è l’emblema di lusso …

La ricerca organica continua a essere uno dei canali più efficaci per generare prenotazi…

Singapore, aprile 2025 – D-EDGE Hospitality Solutions, leader globale nella tecnol…