COVID-19 パンデミックが世界のホテルディストリビューションに与えた影響

2018年から2021年までに、EMEAとAPACで見られたホテルディストリビューションの変化

ホテル業界はここ15か月間にわたって、過去最大規模の予約受注損失に見舞われ、2020年の予約数は前年度比69%減少しました。 D-EDGEはこのパンデミック下、ホテルの業績回復に役立つ可能性のある傾向について理解を深めるため、予約タイプ、チャネル、価格のモニタリングを行いました。

2019年、私たちは「2014年~2018年、ヨーロッパのホテルディストリビューションの傾向に関する詳細分析」と題されたホテルディストリビューションのトレンド分析を初めて発表し、OTA予約の非常に高いキャンセル率と、それがホテルに与える影響を明らかにしました。 この分析レポートでは、調査期間のピーク時に業界が遂げた変化についても詳しく説明しています。

2020年に実施された2回目の分析では、EMEAに加え調査対象をAPAC(アジア太平洋地域)にも拡大して傾向の調査を行いました。 「OTAを上回る直接予約の台頭」と題されたこのレポートは、パンデミック下でのダイレクト予約に見られたパターンの変化や、小規模なマーケットでのダイレクト予約の大幅なシェア拡大に着目しています。

今回の新たな調査は、2020年の分析を更に掘り下げて実施しました。 パンデミックの影響をより的確に把握するために、対象期間として2020年通年に2021年1月から5月までの5か月間を加えました。 尚、この調査レポートは、ヨーロッパの3442ホテル、アジア太平洋地域の438ホテルから収集したデータに基づいたものです。

主な調査結果

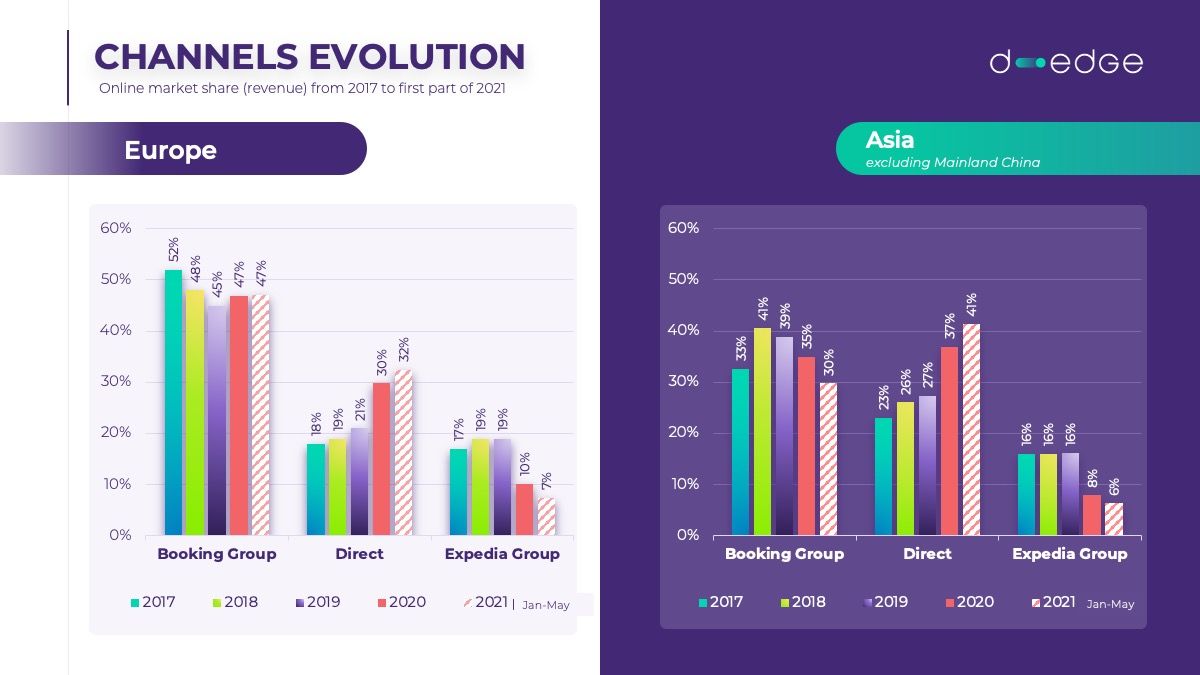

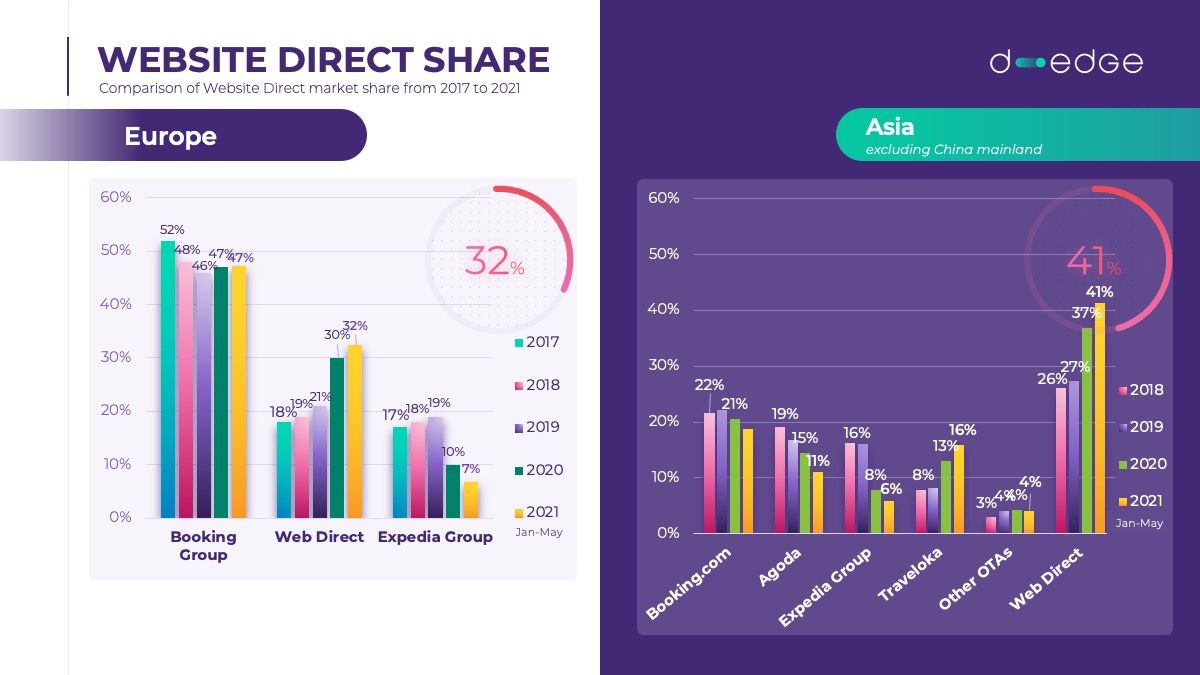

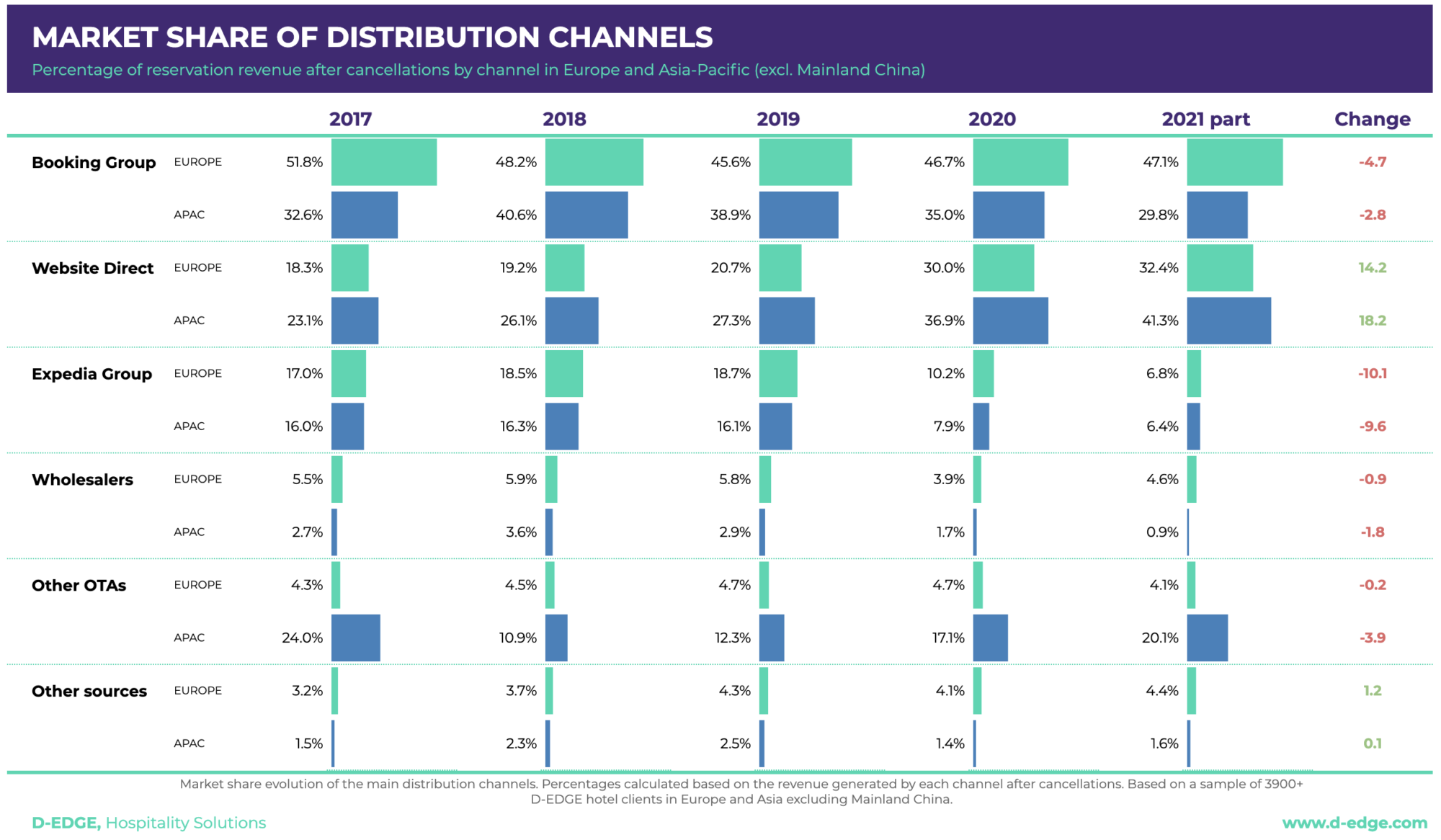

- ブランドサイト経由のダイレクト予約のシェアは、アジアでは41%とOTA予約*を上回り、ヨーロッパでは32%とアジアに次ぐ2番目のシェアとなっています。

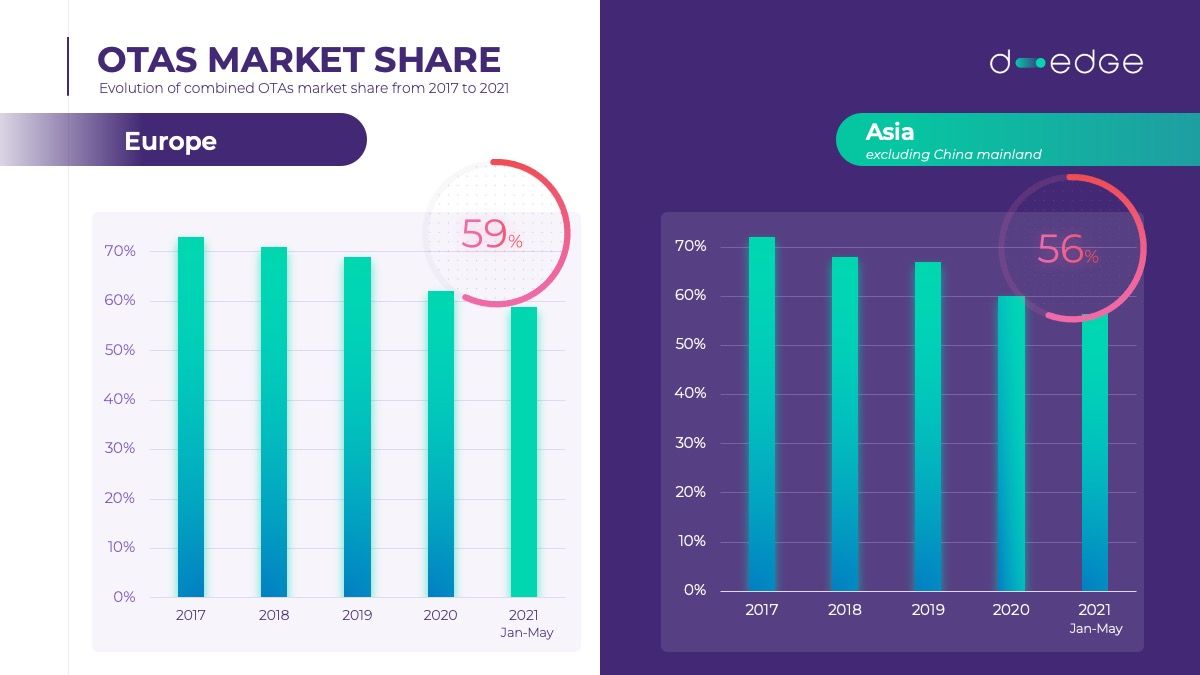

- 過去5年間で、OTAのマーケットはヨーロッパで11%、アジアで14%減少しました*。

- Expediaのマーケットシェアの縮小が続き、ヨーロッパで12%、アジア太平洋地域では10%減少しています*。

- ヨーロッパのホテルの平均予約額は、2021年に入り12%増加し、旅行需要の回復が見られます。

- 2020年のExpediaのキャンセル率が71%と2倍に増え、Booking.comのキャンセル率は約60%でした。 弊社では、ホテルの需要が回復し、旅行の規制が緩和されるにつれ、2019年の水準にまで回帰すると考えています。

世界的な予約の傾向:回復は依然として脆弱

世界規模で見ると、2021年**の予約数は2019年と比較すると40%減となっていますが、2021年3月から5月の期間を2020年の同期間と比較すると、159%増でした。 EMEAでは回復への兆しが見られるものの、アジアでは当初見られた回復の後に、再度のロックダウンの影響を受けた顕著な減少が見られます。

行動規制が解除されると回復の動きが進み、マーケットの需要が抑制されていたことが分かります。 とはいえ、回復の状況はまだ脆弱で不確実性が高く、1か月から2か月先の回復予測に影響を与えると考えられます。 そして、この後に説明するキャンセル率への影響も考えられます。

ダイレクト予約の成長が加速

2020年のホテルディストリビューションに関する調査によると、ブランドサイトからのダイレクト予約が最も急成長しているチャネルとなっていますが、このデータは全体の予約総数が大幅に減少したことを考慮する必要があります。 後述のセクションIVでは、ブランドサイト経由のダイレクト予約が増加した理由をご説明します。

2021年、ダイレクト予約チャネルの売上げは継続的にしています。 ヨーロッパでは予約総数の約3分の1がブランドサイト経由のダイレクト予約で、アジア*では2020年の37%、2021年**の41%と、ダイレクト予約が主要チャネルとなっています。 このダイレクト予約の急成長によりExpediaがダメージを受け、ヨーロッパ、アジアの両地域でExpediaのマーケットシェア減少が見られました。マーケットシェアは、ヨーロッパでは2020年の10%から2021年**の7%に、アジア*では2020年の8%から2021年**の6%に減少しています。

2021年6月の分析結果によると、ヨーロッパでは同月後半にブランドサイト経由のダイレクト予約がトップとなり、パンデミック前の予約水準に回復している唯一のチャネルとなっています。

アジア*ではブランドサイト経由のダイレクト予約がBooking.comを上回る

アジア*では、2019年にすでにダイレクト予約が主要な収入源となり、2020年は更にマーケットシェアを拡大し、2021年には過去最高となる41%に達しています**。 パンデミックによる国内旅行者の増加が、この15か月間のダイレクト予約のピークに起因していると考えられます。2020年から2021年では近場の旅行が主流となり、 OTAよりもブランドサイトのダイレクトチャネルを優先的に利用されたことが推測されます。

OTAのマーケットシェアの減少

私たちが過去に実施したホテルディストリビューションに関する調査では、ヨーロッパとアジア太平洋の2地域で、OTAのシェアの減少がすでに指摘されていました。 この2つのマーケットにおいて、オンライン収益の主要収益源というOTAのポジションは維持されているものの、低下傾向は2021年も継続しています。 特にアジア*ではOTAのマーケットシェアが4%減少し、2020年の60%から2021年**の56%にまで低下しています。 過去5年間において、アジア* のOTAシェアは70%から56%へと、14%低下しています。 2020年度の傾向が継続した2021年初頭の数か月は、このようなパターンがより顕著になりました。**。 私たちは、2020年のこの低下の一因はOTAが広告を減少させたことにあり、これを受けてブランドサイトが検索エンジンで高い位置にランクされるようになったためであると考えます。 2019年の水準には達していないものの、2021年に入ってから多くのOTAが検索エンジンでの広告活動を再開し、別の要因を特定する必要があります。 D-EDGEでは、次にあげる要因の組合せが原因ではないかと考えます。

- OTAサイトと比較して、ホテルのブランドサイトではコロナ感染症予防対策に関するより適切な情報が閲覧できます。

- ブランドサイト経由のダイレクト予約に適用される柔軟な条件(キャンセル条件等)。

- メタサーチエンジンにおけるダイレクトチャネル料金の優位性。

- 飛行機を利用しない国内旅行の増加。

- 従来からダイレクトチャネルを好み、旅行頻度の高い予約者による全般的な予約ボリュームの減少。

ただし、すべてのOTAにこの減少傾向が見られるわけではなく、一部のOTAでは際立った増加がありました。

- 業界を牽引するのBooking.comは、ヨーロッパでとりわけ強い回復力を示し、この地域で受注されるホテル予約収益の47%を占めています。

- Airbnbは、ホテルディストリビューションマーケットでのシェアが小規模であるものの、過去5年間で着実な成長を見せています。 マーケットシェアでみると20倍に達する伸びが記録されていることから、今後の動向に注目する必要があるでしょう。 Airbnbに興味のある方は、Airbnbと弊社が共同で行ったウェビナー「How to get started on Airbnb」をご覧ください。

- 国内OTAの一部では、国内旅行の需要増加を受けた強い伸びがみられ、更なる予約を得るのに有効なソースとして機能しています。 ハンガリーのSzalla.huが、2019~2021年間期に、ホテルのオンライン売上を7%から12%に伸ばしています**。 チェコ共和国のHotel.czは、300%超の割合でマーケットにおけるシェアを拡大しています。 オランダのHotelspecials.nlは、マーケットシェア率の26倍アップを実現しています。 インドネシアでは、Travelokaがマーケットシェアを53%から58%に拡大させ、Ticket.comは7.65%から14%に成長しています。

これまで以上にどのディストリビューションチャネルを選択し、組み合わせて販売を促進するか、戦略を立てることが重要になってきます。

ヨーロッパでの予約受注額の回復

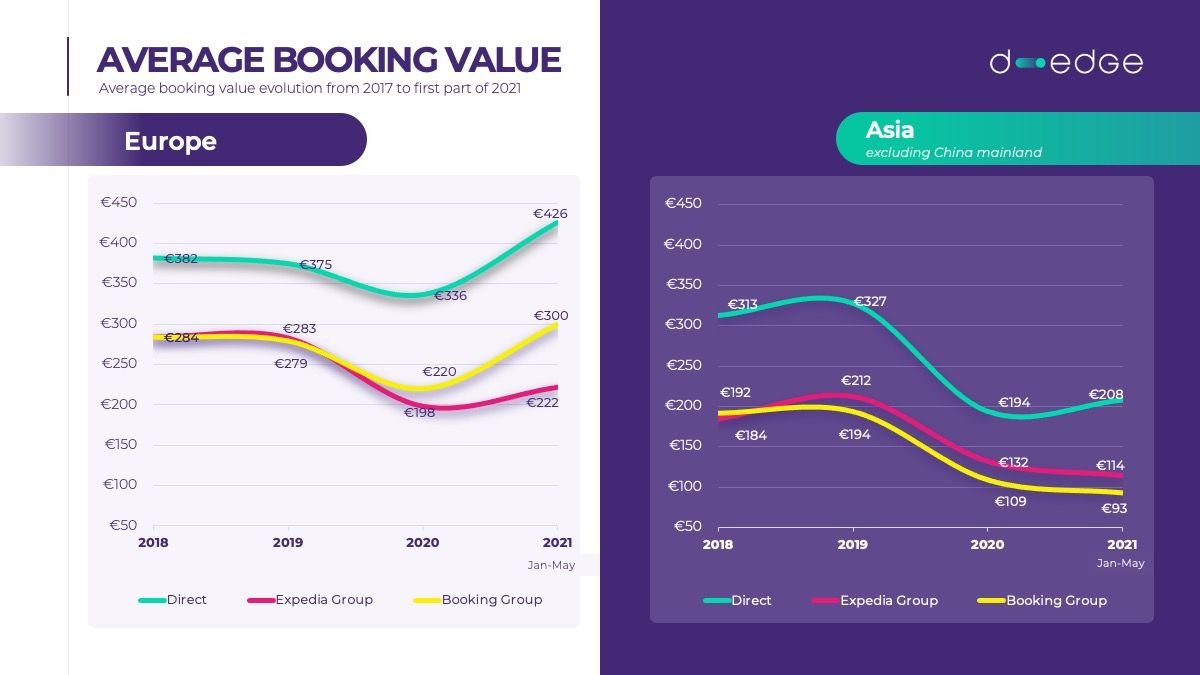

ヨーロッパとアジアにおいて、2020年の平均予約額が大幅に低下しました*。 ただしヨーロッパでは、2021年上半期**に入って2018年度水準への回復がみられます(Expediaからの予約を除く)。 ヨーロッパにおける平均予約額は2018年と2019年の水準を上回り、予約額増加に貢献しています。 アジア *の数値にはばらつきが見られ、ブランドサイト経由のダイレクト予約を除き、パンデミック以前の状況には程遠いものの、予約額の低下が続いています。 同地域では、Booking Groupの予約単価が2018年度の約2分の1程度となっています。 このような現象は、次のセクションにあるように、2020年〜2021年間に旅行の滞在期間が短くなり、また、多くが国内旅行であったことに起因しています。

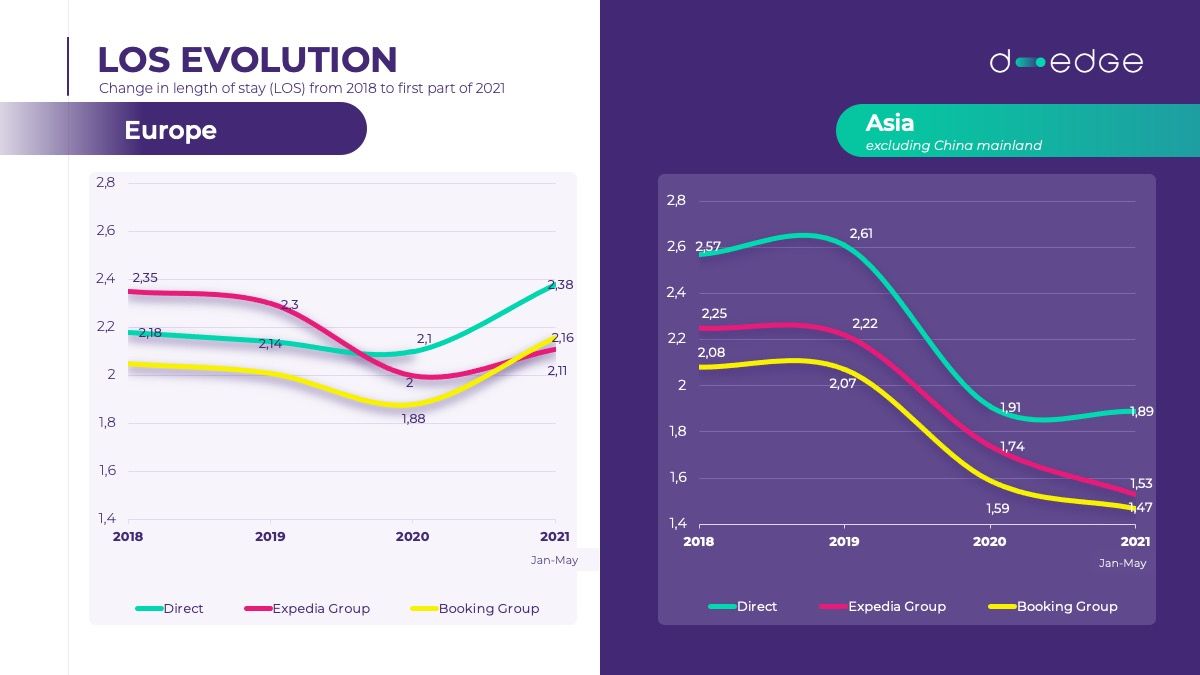

アジアでの旅行の滞在期間が短縮*

アジアで平均滞在日数に大幅な短縮が見られるなか、ヨーロッパではパンデミック前の水準にまで回復しています。 この理由として、アジアにおける2020年~2021年の旅行の大半が国内旅行であったことが考えられます。本来であれば、アジアではヨーロッパよりも長期の旅行が主流で、長期滞在が一般的ででした。 旅行に関する規制が日々変化しており、それにより非常に高いキャンセルリスクが常につきまといます。

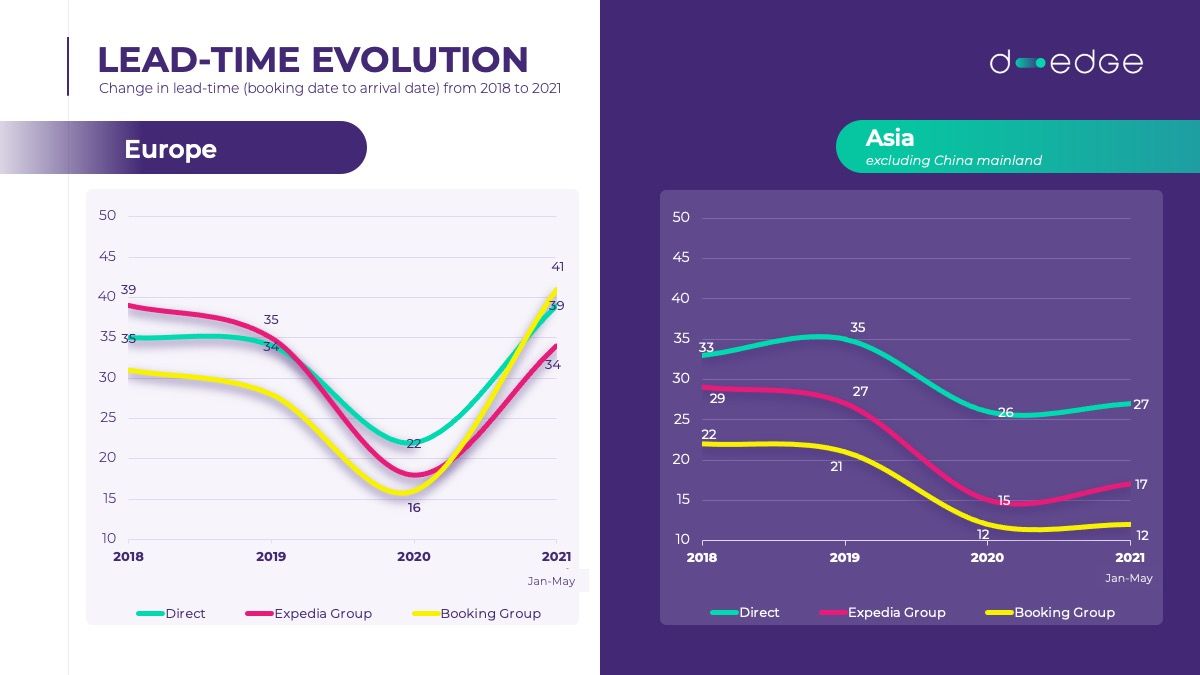

ヨーロッパにおけるリードタイムは、パンデミック前よりも優れた水準に到達

リードタイムにおいても、ヨーロッパとアジアではかなり異なるデータがみられます。 ヨーロッパにおけるリードタイムは、パンデミック前と同水準ないしは、より長くなっていますが、アジア*では状況ががまったく異なっています。その要因は、日々目まぐるしく変化する旅行に関する制限によるもので、それによってリードタイムは昨年とほぼ同水準にとどまっていると考えられます。 ヨーロッパでは2021年の春に、ほぼあらゆる国境が再開放され、「前もってバカンスの手配をしても無駄にならない」という信頼感を旅行者にもたらしました。 このような旅行者の信頼回復により、ヨーロッパにおけるリードタイムが大幅に長期化しています。

ただし、次のセクションにあるとおり、リードタイムは、キャンセルの可能性が常にあることを考慮してみる必要があります。予想通り、日々目まぐるしく変化する旅行の制限やロックダウンの影響で、キャンセルは過去最高の水準を記録しています。

キャンセルに見舞われた年

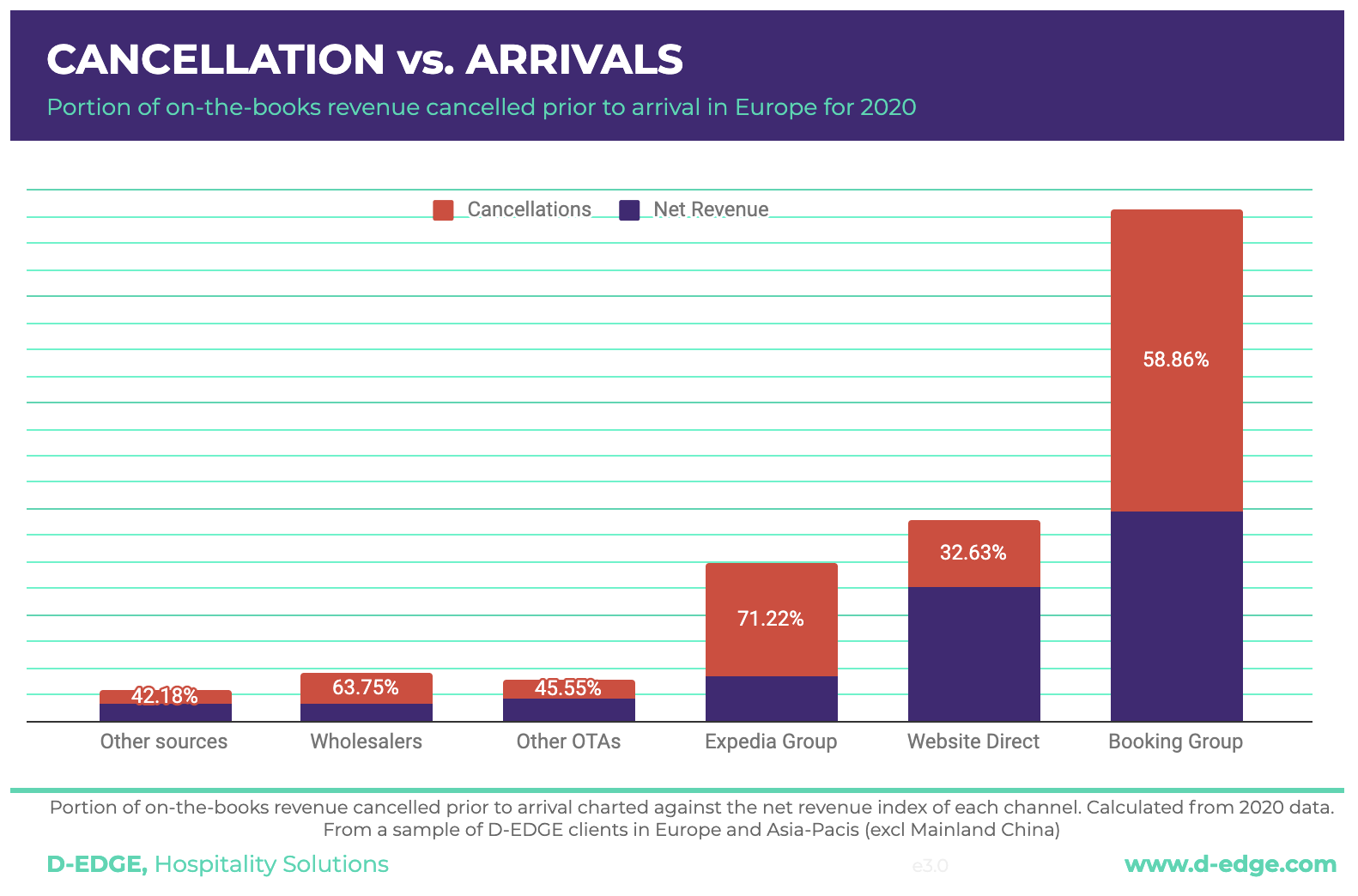

パンデミックの期間中、返金オプションのない宿泊プランの受注は大幅に低下しました。 2020年~2021年間**に行われた予約の大半は、柔軟なキャンセルポリシーをもつ宿泊プランでした。 新型ウィルスの蔓延や旅行の制限といった、パンデミックの影響下に置かれた状況を考慮すれば、柔軟性を求められるのは当然のことでしょう。

予約のほぼ100%が返金可能な宿泊プランのため、キャンセル率が上昇するのは必然です。 2021年**度のBooking.comグループからの予約は、10件あたり約6件の予約ががキャンセルされています。 Expediaにおいては、キャンセル率が71%を上回るという深刻な状況が見られています。 ダイレクトチャネルはそこまで深刻な状況にはならなかったものの、全体の3分の1の予約がキャンセルされています。

先にご紹介したホテルディストリビューションに関する分析でもご覧いただけますように、ブランドサイト経由のダイレクト予約を除き、ほぼあらゆるチャネルにおいてキャンセル率が2倍以上に達しています。ダイレクトチャネルは、キャンセル率が低、もっとも安定した予約チャネルとなっています。

パンデミック以前には、キャンセル率の低下が進んでいましたが、今後はキャンセル率の高どまりが進むことがが予測されます。 私たちは、ホテルが新たな状況に応じてキャンセルに対するに取り組みを検討することが必要だと考えます。たとえば、可能な限り滞在に関わる変更や情報をゲストに事前に通知する、予約のリコンファームを行う、需要の高い時期には早期キャンセルを推奨するといった対策を講じる必要があるでしょう。 CRM連携をすることにより、これらの対策を自動化し、ホテルの満室が予測される日の直前キャンセルを回避することも可能になります。

まとめ

EMEAにおける予約には一定の安定性が見られます。2021年の残りの期間、ホテルは収益に対して機敏な対策を怠らず、また、常にゲストファーストな対応が推奨されると考えます。 旅行への需要は確実に存在しています。規制は緩和に向かい、確実に需要に反映されています。 しかしながらこれらの規制は今後も頻繁に変更される可能性があることを考慮し、ホテルは利用者に対し常に最新の情報を提供し、変更があった際にはできるかぎり早く利用客がホテルに戻ってこられるようにサポートをする必要があります。

ブランドサイト経由のダイレクト予約の成長と、同チャネルからの予約に対する信頼感の高まり(キャンセル率の低下)から、その重要性が高まっています。 この傾向に対応するために、ホテルはブランドサイトを見直し、最新の基準を満たせるように更新することが推奨されます。 インターネットのトラッキングに関する基準が変更されたことからも、ブランドサイトでも迅速な更新が求められています。マーケティング効率を的確に把握し、ゲストエクスペリエンスを向上させるためにも、 すべての機能が完全に統合されたブランドサイトサイトが必須条件だといえるでしょう。

皆様のホテルの潜在的なマーケット、ポテンシャルがあると思われる国で、国内マーケットやOTA経由の予約獲得につながるニッチなディストリビューションチャネルを特定しましょう。 お使いのチャネルマネージメントプロバイダーと協力し、運用するディストリビューションのチャネルリストの充実をはかり、ホテルのビジビリティ―を最大化してください。

この先12か月の間に、業界には相当の変化が起こることが予測されます。 ホテルはソリューションプロバイダーと提携し、常にベストプラクティスを実行できる体制を整えることが推奨されます。業界のベストプラクティスは、四半世紀ごと、さらには月ごとのペースで大きな変化を遂げることが推測されます。

*中国本土を除く

** 2021年1月から5月まで

おすすめの記事

2024年のホテルのレベニューマネージメントの秘密を解き明かす準備はできていますか?

ホテルディストリビューションレポート2024は、進化するデジタル中心のホスピタリティ環境で…

D-EDGEは、世界10,500軒を超える独立系ホテルの流通・マーケティング戦略のパートナーとして、ホテルの流通や広告の動向を注視しています。

我々は、直接予約の傾向が増加して…

ホテルのマーケティング担当者にとって、SEOはミステリーであり、心配の種になり得ます。 どうしたらランキングを上げられるのか? どんなキーワードをターゲットにすべきか?

これ…

都市の中心地、ビジネス街や観光スポットの近隣にあるピチェットグループホテルは、三ツ星ホテルのツーリストレジデンスです。 グループはごく最近、ホテルセグメントにおいてグレードアッ…

GDSはしばしば、独立系ホテル及び小規模ホテルグループにとって販売チャネルとみなされていますが、それ以上に予約において利益の上がるツールでもあるのです。 このことは今日において…