Hotelvertrieb und die Pandemie: das Reiseschachbrett

Wie sich der Hotelvertrieb in EMEA und APAC von 2018 bis 2021 entwickelt hat

In den letzten 15 Monaten hat die Hotelbranche einen der größten Verluste hinsichtlich der Bruttobuchungsmenge überhaupt erlitten. Auch wenn das Volumen im Jahr 2020 um 69 % unter dem des Vorjahres liegt, haben wir die Buchungsarten, Channels und Preise beobachtet, um Einblicke in Trends zu gewinnen, die den Hoteliers bei der Planung der Erholung helfen könnten.

Im Jahr 2019 veröffentlichten wir unsere erste Analyse der Vertriebstrends mit dem Titel A Deep-dive into European Hotel Distribution trends 2014-2018, in der wir das schiere Volumen der Stornierungsraten von OTAs aufdeckten und wie sich dies auf die Hotels auswirkte. Der Bericht legte noch viel mehr darüber dar, wie sich die Branche, die während der Studie ihren Höhepunkt erreichte, veränderte.

Unsere zweite Analyse im Jahr 2020 wurde erweitert, um die Trends nicht nur in EMEA, sondern auch in Asien-Pazifik (APAC) zu untersuchen. Der Bericht mit dem Titel The Rise of Direct Bookings Over OTAs (Der Aufstieg der Direktbuchungen über OTAs) brachte ans Licht, wie sich die Muster aufgrund der Pandemie verändert haben und wie Direktbuchungen einen viel größeren Teil eines viel kleineren Marktes einnehmen.

Diese Studie ist die Folgeuntersuchung zu unserer Teilanalyse 2020. In diesem Bericht haben wir das Jahr 2020 in seiner Gesamtheit untersucht (um die Auswirkungen der Pandemie besser zu verstehen) und die ersten fünf Monate des Jahres 2021 überprüft. Die in dieser Studie enthaltenen Informationen wurden von 3.442 Hotels in Europa und 438 Hotels in der Asien-Pazifik-Region zusammengetragen.

Die wichtigsten Ergebnisse

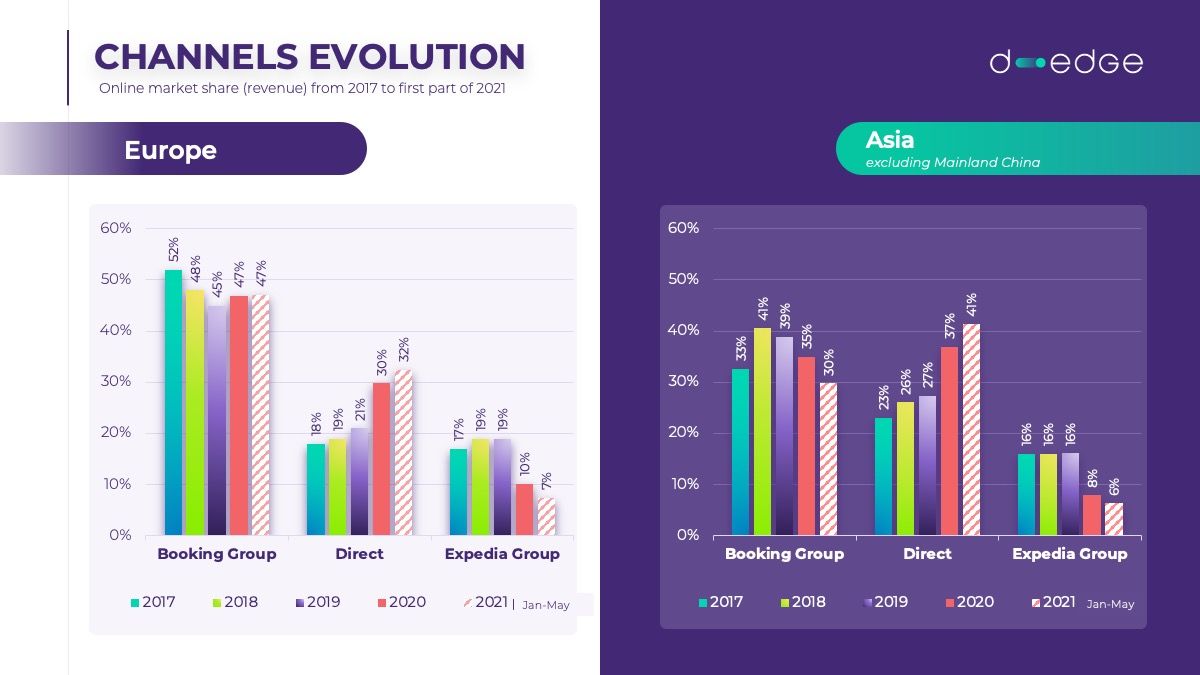

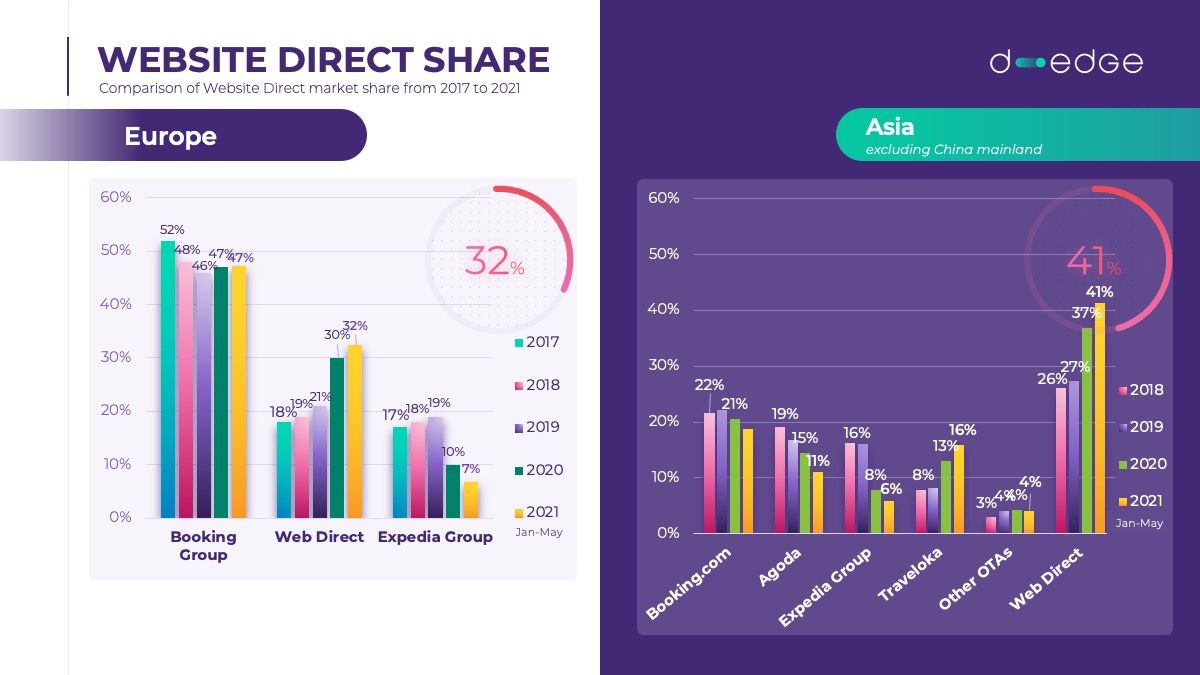

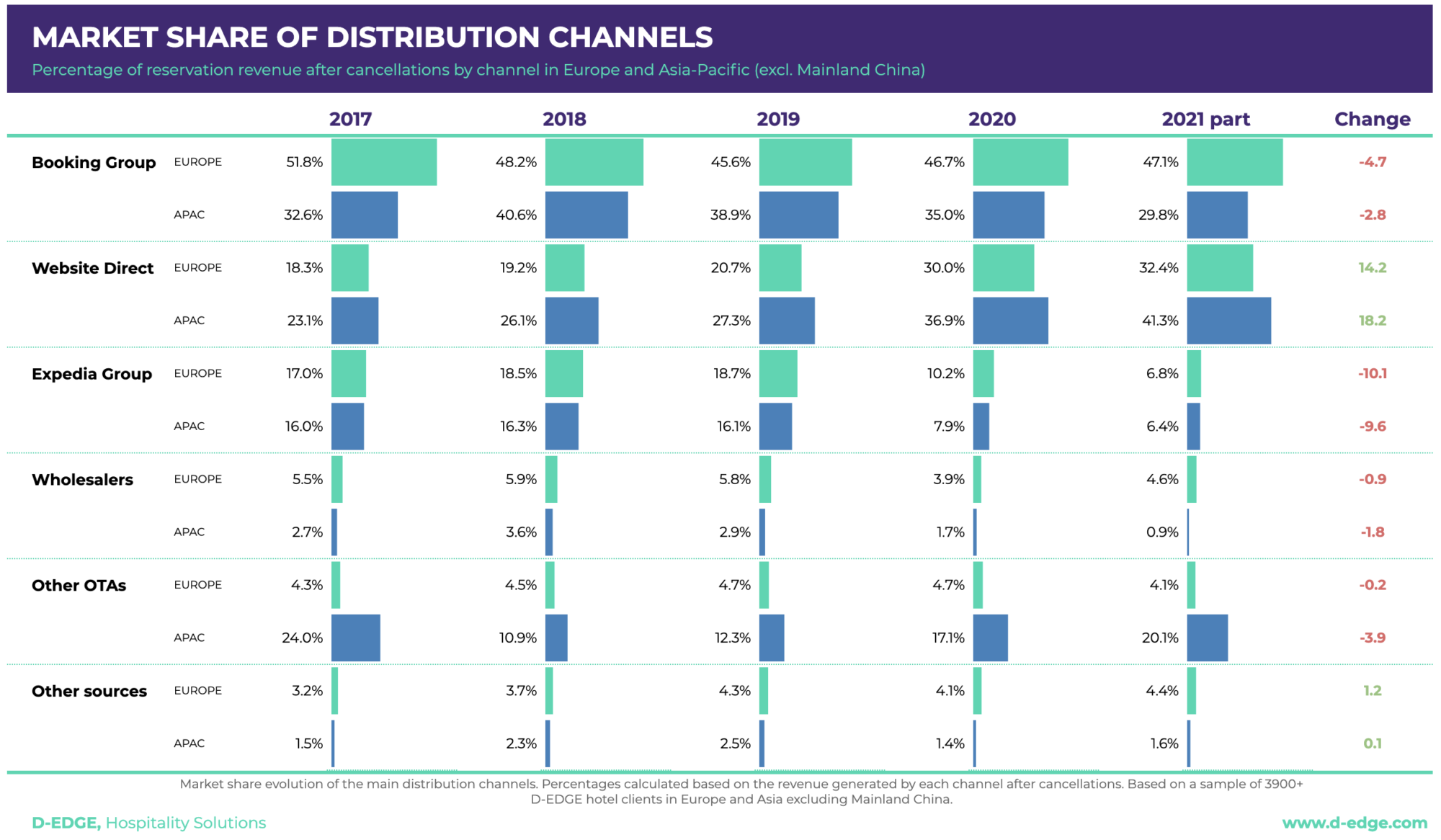

- Der Website-Direct-Channel übertraf Booking und OTAs in Asien* (Anteil von 41 %) und ist der zweitgrößte Channel in Europa (32 %)

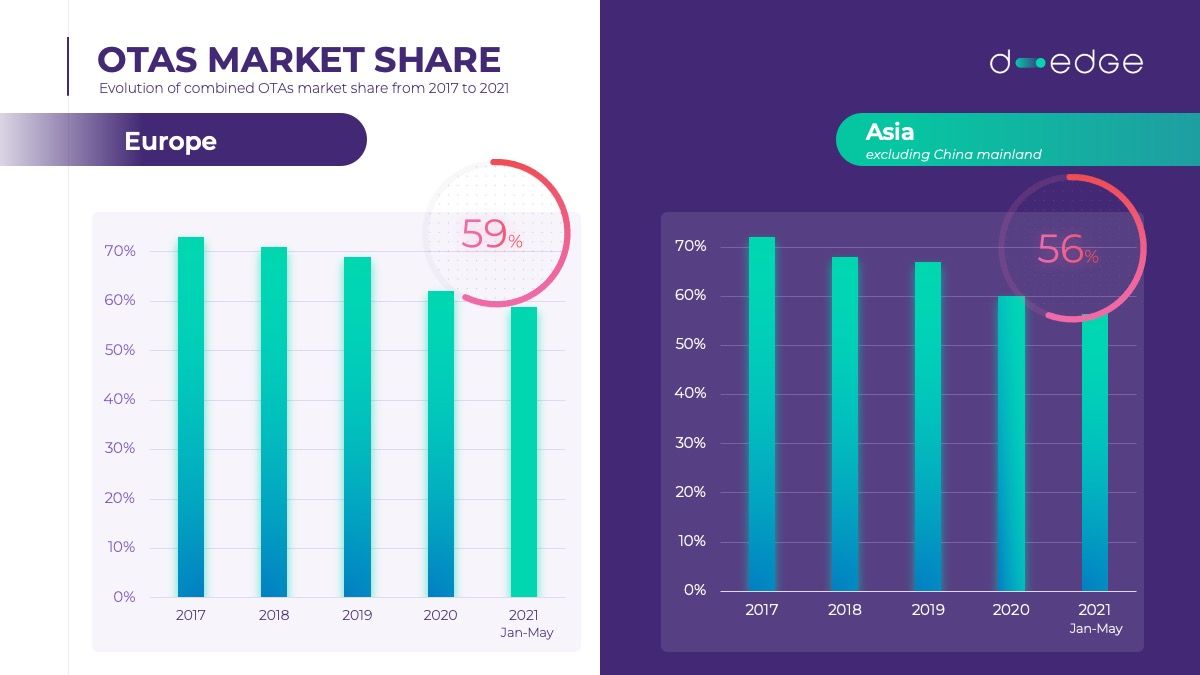

- In 5 Jahren ist der Marktanteil von OTAs in Europa um 11 Punkte und in Asien um 14 Punkte gesunken*

- Expedias Verlust von Marktanteilen setzt sich fort und verliert 12 Punkte in Europa sowie 10 Punkte in Asien-Pazifik*

- Der durchschnittliche Hotelbuchungswert in Europa steigt 2021 um 12 % an, was auf ein erneutes Vertrauen und eine erhöhte Nachfrage nach Reisen hinweist

- Im Jahr 2020 hat sich die Stornierung verdoppelt, wobei Expedia 71 % und Booking fast 60 % Stornierungen verzeichnet haben. Wir erwarten, dass das Niveau von 2019 wieder erreicht wird, wenn die Nachfrage wieder anzieht und sich die Reisebestimmungen stabilisieren.

Weltweite Buchungstrends: Erholung ist noch fragil

Weltweit betrachtet liegt das Buchungsvolumen im Jahr 2021** immer noch 40 % unter den Zahlen von 2019, jedoch 159 % über den Monaten März bis Mai 2020. Dennoch zeigt der EMEA-Markt vielversprechende Anzeichen einer Verbesserung, während der APAC-Markt nach einer anfänglichen Erholung einen stetigen Rückgang verzeichnete, was hauptsächlich auf die neuen Lockdowns zurückzuführen ist.

Eine Erholung findet statt, und wir können sehen, dass nach Aufhebung der Beschränkungen ein Nachholbedarf auf den Märkten besteht. Der Aufschwung ist jedoch fragil und mit hoher Unsicherheit behaftet, was eine Vorhersage für mehr als einen oder maximal zwei Monate im Voraus beeinträchtigt. Dies wirkt sich auf die Stornierungsraten aus, wie wir weiter unten erläutern.

Direktbuchung wächst immer schneller

Im Bericht über den Hotelvertrieb 2020 hatten wir festgestellt, dass Website-Direct-Buchungen zu den am schnellsten wachsenden Channels zählten, wobei jedoch zu berücksichtigen ist, dass die Bruttobuchungsvolumina deutlich geringer sind. Wir gehen auf einige der Gründe für die Zunahme von Website Direct in Abschnitt IV unten ein.

Im Jahr 2021 konnten wir einen weiteren Anstieg der Umsätze im Direct-Channel verzeichnen. In Europa wird fast ein Drittel aller Buchungen über Website Direct getätigt, und in APAC* wurde Direct sowohl im Jahr 2020 (37 %) als auch im Jahr 2021** (41 %) zum führenden Channel. Dieser Anstieg ging vor allem auf Kosten von Expedia, das in beiden Regionen entsprechend negative Zahlen aufwies: 7 % Marktanteil in 2021** für Europa gegenüber 10 % in 2020 und 6 % in 2021** gegenüber 8 % in 2020 für APAC*.

Wenn wir die Analyse auf den Juni 2021 verschieben, stellen wir sogar fest, dass für diesen späteren Monat in Europa Website Direct der erste und bisher einzige Channel ist, in dem die Buchungszahlen wieder auf das Niveau vor der Pandemie zurückgehen.

Website Direct übertrifft Booking.com in APAC*

In Asien* wurde Direct bereits 2019 zur Haupteinnahmequelle, steigerte den Marktanteil in 2020 noch solider und erreichte das beste Ergebnis aller Zeiten von 41 % in 2021**. Wir glauben, dass die höhere Anzahl lokaler Reisender seit Beginn der Pandemie dieses Hoch an Direktbuchungen in den letzten 15 Monaten erklären kann, da Touristen aus der Umgebung den Großteil der Reisen in den Jahren 2020–2021 ausgemacht haben. Sie sind in der Regel weniger geneigt, über einen OTA zu buchen, sondern bevorzugen direkte Channels.

OTAs verlieren Marktanteile

In unserer vorherigen Studie zum Hotelvertrieb hatten wir bereits darauf hingewiesen, dass OTAs sowohl in Europa als auch im asiatisch-pazifischen Raum Marktanteile verlieren. Obwohl sie in beiden Märkten nach wie vor die dominierende Quelle für Online-Umsätze sind, setzte sich dieser negative Trend auch im Jahr 2021 fort. Vor allem in Asien* sinkt der Marktanteil der OTAs um vier Punkte, von 60 % im Jahr 2020 auf 56 % im Jahr 2021**. Betrachtet man die letzten fünf Jahre, so sank der Marktanteil der OTAs in Asien* um 14 Punkte (von 70 % auf 56 %). In Fortsetzung der Trends, die wir im Jahr 2020 beobachtet haben, ist das Muster in den ersten Monaten des Jahres 2021** noch deutlicher zu erkennen. Letztes Jahr spekulierten wir, dass dieser Rückgang durch die geringere Werbung der OTAs verursacht worden sein könnte, was zu höheren Platzierungen von Website Direct in den Suchmaschinen führte. Die meisten Online-Reisebüros haben 2021 wieder einige SEA-Aktionen durchgeführt, wenn auch nicht auf dem gleichen Niveau wie 2019, sodass die Ursachen woanders gesucht werden müssen. Wir von D-EDGE glauben, dass dies einer Kombination von Gründen zugrundeliegt:

- Mehr relevante Informationen auf Hotelwebseiten im Vergleich zu OTAs, insbesondere in Bezug auf Anti-COVID-Maßnahmen,

- Flexiblere Richtlinien auf Website Direct,

- Preisunterschiede zugunsten direkter Channels, insbesondere bei Metasuchmaschinen,

- Mehr inländische/lokale Reisende, die nicht auf den Flugverkehr angewiesen sind,

- Das geringere Gesamtvolumen der Buchungen gibt Vielreisenden den Vorzug, die über die Vorteile der Direktbuchung besser informiert sind.

Diese negative Dynamik gilt jedoch nicht für alle OTAs, und einige Akteure hoben sich ab:

- Booking.com, der unangefochtene Marktführer, hat sich vor allem in Europa als sehr widerstandsfähig erwiesen und macht 47 % der in der Region generierten Hotelbuchungsumsätze aus.

- Das Unternehmen Airbnb ist, obwohl es einen viel kleineren Marktanteil (im Hotelvertrieb) hat, in den letzten fünf Jahren stetig gewachsen. Und bei einem 20-fachen Wachstum des Marktanteils sollte man es im Auge behalten. Bei Interesse an diesem Channel, empfehlen wir, das Webinar „Erste Schritte auf Airbnb“ anzusehen, das wir mit Airbnb durchgeführt haben.

- Einige lokale OTAs haben von einem starken Wachstum profitiert, das wahrscheinlich auf die gestiegene Inlandsnachfrage zurückzuführen ist, und haben sich als gute Quelle für zusätzliche Hotelbuchungen erwiesen. In Ungarn beispielsweise ist Szalla.hu im Zeitraum 2019 bis 2021 bei den Online-Hotelumsätzen von 7 % auf 12 % gestiegen**. In der Tschechischen Republik hat Hotel.cz seinen Marktanteil um mehr als 300 % gesteigert. In den Niederlanden hat Hotelspecials.nl seinen Anteil um das 26-fache gesteigert. Und in Indonesien sind Traveloka von 53 % auf 58 % des Marktanteils und Ticket.com von 7,65 % auf 14 % gewachsen.

Mehr denn je ist ein intelligenter Mix von Vertriebskanälen von großer Bedeutung.

Der Buchungswert ist in Europa zurück

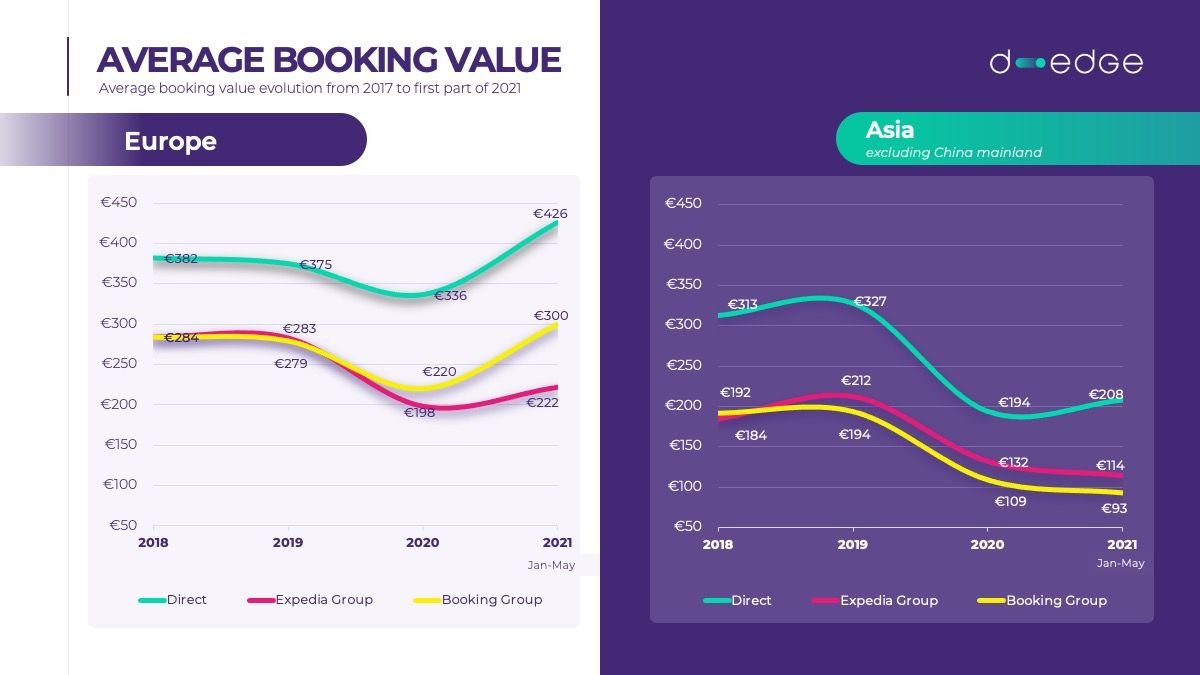

Der durchschnittliche Buchungswert ist im Jahr 2020 sowohl in Europa als auch in Asien* drastisch gesunken. In Europa ist er jedoch im ersten Teil des Jahres 2021** wieder auf das Niveau von 2018 zurückgekommen (mit Ausnahme von Buchungen, die von Expedia stammen). Bemerkenswert ist, dass der durchschnittliche Buchungswert in Europa sowohl das Niveau von 2018 als auch von 2019 übertraf, was zu einem höheren Wert der Buchungen beitrug. APAC* zeigt andere Zahlen, mit einem Rückgang des Buchungswerts, der mit Ausnahme von Website Direct konstant ist, auch wenn er noch weit von den Zahlen vor der Pandemie entfernt ist. In dieser Region ist der Buchungswert der Booking Group im Jahr 2018 nur noch etwa halb so hoch wie in der Vergangenheit. Auch dies kann dadurch erklärt werden, dass der Großteil der Reisen in den Jahren 2020–2021 lokal stattfindet und folglich die Aufenthaltsdauer sinkt, die im nächsten Abschnitt behandelt wird.

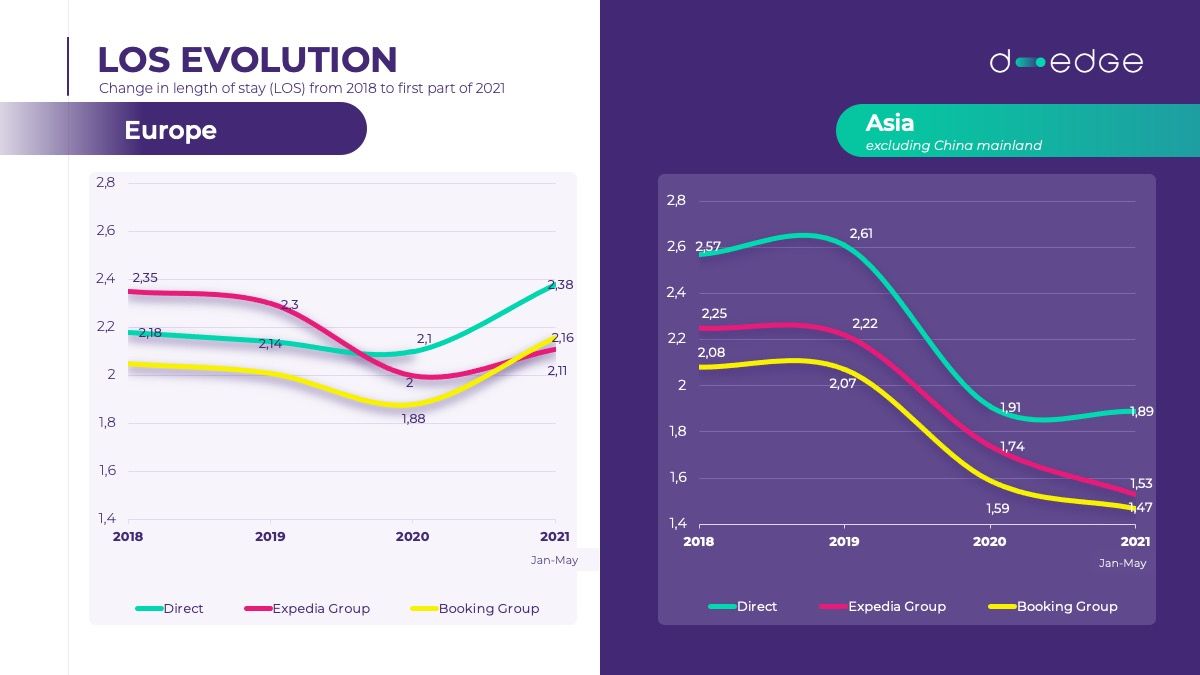

Die Aufenthaltsdauer ist in APAC* gesunken

Die durchschnittliche Aufenthaltsdauer ging in Asien drastisch zurück, während sie in Europa auf das Niveau vor der Pandemie zurückging. Das liegt wahrscheinlich daran, dass der Großteil der APAC-Reisen in den Jahren 2020 und 2021 im Inland stattfand, innerhalb einer Region, die normalerweise eine höhere Aufenthaltsdauer hat und an längere Reisezeiten gewöhnt ist als Europa. Aufgrund der sich schnell ändernden Reisebeschränkungen innerhalb der Region bleibt das Risiko einer Stornierung leider sehr hoch.

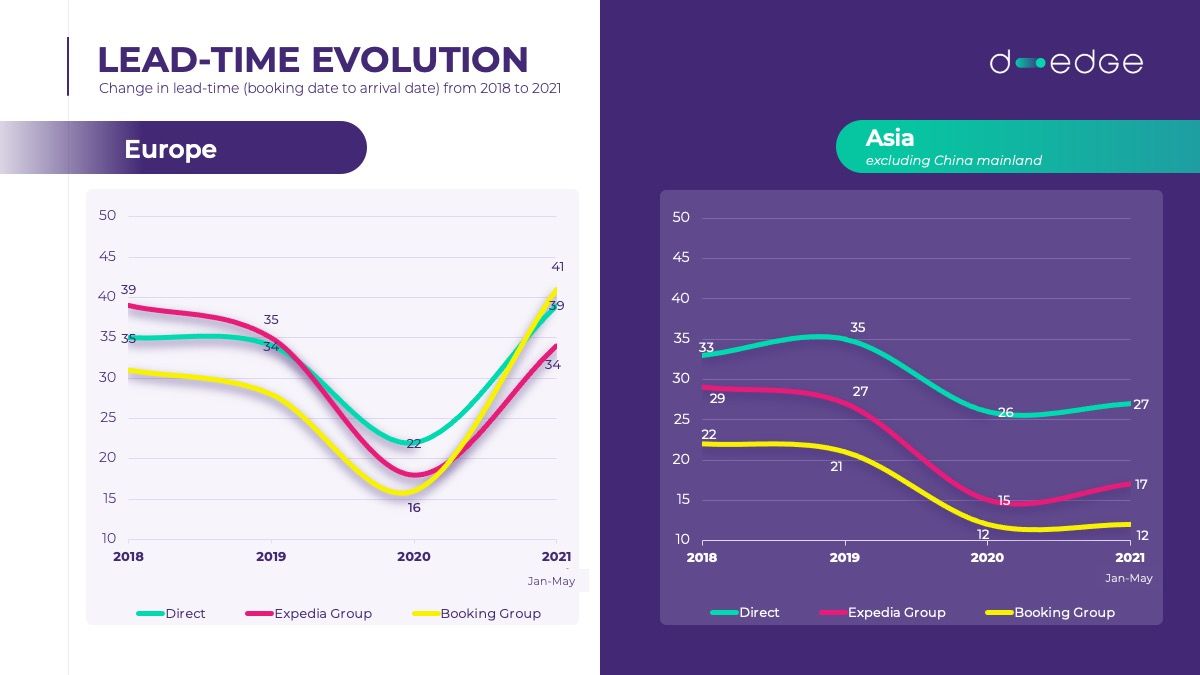

Die Lead-Time ist in Europa besser als vor der Pandemie

Ebenso zeigen Europa und Asien hinsichtlich des Zeitraums zwischen Reservierung und Ankunft sehr unterschiedliche Zahlen. Während das Buchungsfenster in Europa die Werte von vor der Pandemie erreicht – und in einigen Fällen sogar übertroffen – hat, gilt dies nicht für APAC*, wo die Lead-Time praktisch identisch mit der des letzten Jahres blieb, was wahrscheinlich darauf zurückzuführen ist, dass die Reisebeschränkungen in dieser Region weiterhin sehr drastisch sind. Mit der Wiedereröffnung fast aller Länder in Europa im Frühjahr 2021 haben die Reisenden wieder Vertrauen gefasst und das Bedürfnis, sich im Voraus auf ihren Urlaub vorzubereiten. Darauf ist dieser sehr starke Anstieg der Lead-Time in Europa zurückzuführen.

Wie wir im nächsten Abschnitt sehen werden, müssen diese Lead-Times jedoch vor dem Hintergrund der Stornierungen gesehen werden, die aufgrund der sich schnell ändernden Reisebeschränkungen und Lockdowns verständlicherweise so hoch sind wie nie.

Das Jahr der Stornierungen

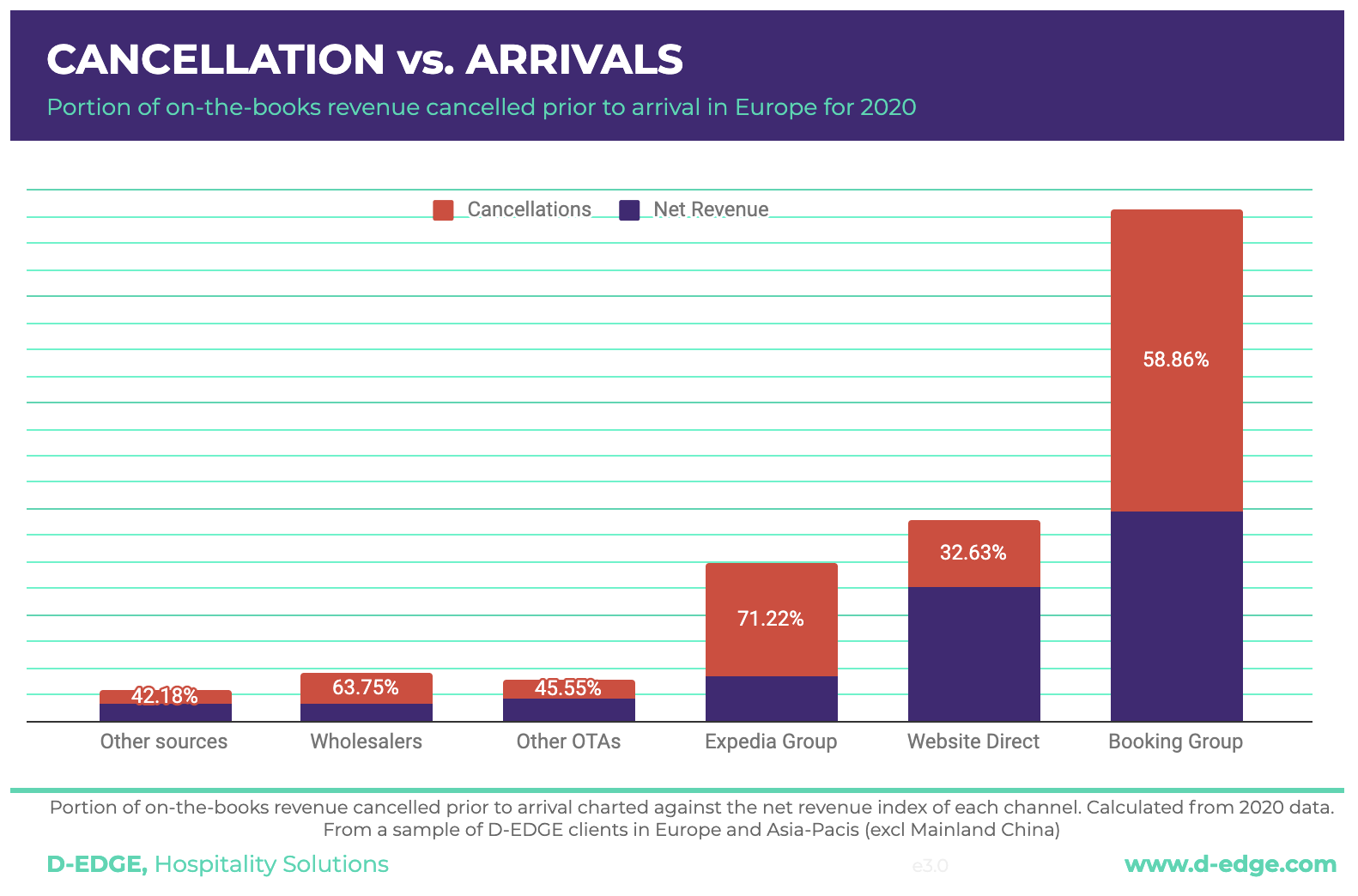

Während der Pandemie erlebten wir einen Rückgang von nicht erstattungsfähigen Preisen in Hotels Die meisten Reservierungen in den Jahren 2020 und 2021** sind tatsächlich flexibel. Dies ist aufgrund der durch die Pandemie verursachten Instabilität nicht überraschend: neue Varianten des Virus, sich ständig ändernde Reisebeschränkungen usw.

Da praktisch 100 % der Reservierungen erstattungsfähig sind, ist es nicht verwunderlich, dass auch die Stornierungsrate gestiegen ist. Gerade im Jahr 2021** wurden fast sechs von zehn Buchungen auf Booking Group storniert. Noch alarmierender ist die Situation bei Expedia, wo die Stornierungsrate 71 % übersteigt. Direct Channel zeigt wiederum bessere Ergebnisse, wobei „nur“ 1/3 der Reservierungen vor der Ankunft storniert werden.

Im Vergleich zu unserer ersten Hotelvertriebsanalyse haben sich diese Stornierungsraten für fast jeden Channel mehr als verdoppelt, mit Ausnahme von Website Direct, das der Channel mit der niedrigsten Stornierungsrate geblieben ist.

Während in den Jahren vor der Pandemie eine allmähliche Verbesserung der Stornierungsraten zu verzeichnen war, gehen wir davon aus, dass hohe Stornierungen in absehbarer Zeit zum Standard gehören werden. Wir empfehlen Hoteliers, sich anzupassen und zu lernen, mit Stornierungen umzugehen, z. B. indem sie mit den Gästen so viel und so früh wie möglich über Änderungen kommunizieren, Informationen zu ihrem Aufenthalt teilen, ihre Buchung erneut bestätigen oder gegebenenfalls eine frühzeitige Stornierung für Termine mit hoher Nachfrage fördern. Die Verwendung eines vernetzten CRM-Tools, mit dem solche Mitteilungen automatisiert und freundlich gestaltet erfolgen können, unterstützt Hotels dabei, Last-Minute-Stornierungen für solche Tage zu vermeiden, an denen die Hotels sonst voll belegt wären.

Schlussfolgerungen

Obwohl wir eine gewisse Stabilität bei den Buchungen in EMEA sehen, raten wir den Hoteliers, im restlichen Zeitraum des Jahres 2021 agil und gästeorientiert zu bleiben, was den Umsatz angeht. Die Nachfrage nach Reisen ist vorhanden und die Beschränkungen werden gelockert, was wir an der Nachfrage sehen. Da sich diese Einschränkungen jedoch häufig ändern, sollten Hoteliers sicherstellen, dass sie den Gast auf dem Laufenden halten und ihm bei Änderungen helfen, damit er so schnell wie möglich zurückkehrt.

Der Anstieg von Website Direct und die erhöhte Zuverlässigkeit (geringere Stornierungsraten) bei diesen Buchungen haben die Bedeutung dieses Channels wieder erhöht. Hoteliers sollten diese Zeit nutzen, um ihre Website zu überprüfen und sicherzustellen, dass sie auf dem neuesten Stand ist. Aufgrund der veränderten Tracking-Standards im Internet ist es jetzt noch wichtiger, die eigene Website zu aktualisieren. Vollständig integrierte Hotel-Websites werden zwingend erforderlich, um die Marketingeffizienz korrekt zu messen und die Gästeerfahrung zu verbessern.

Schauen Sie sich nach weiteren Nischen-Vertriebskanälen um, wo Sie den heimischen Markt erobern können, oder nach OTAs in Ländern, von denen Sie glauben, dass diese einen potenziellen Markt für Sie darstellen könnten. Erweitern Sie in Zusammenarbeit mit Ihrem Channel-Management-Anbieter die Liste der Vertriebskanäle, mit denen Sie arbeiten, und maximieren Sie Ihre Chancen, gesehen zu werden.

Wir, als Teil dieser Branche, können mit Sicherheit vorhersagen, dass in den kommenden 12 Monaten eine Menge Veränderungen auf uns zukommen werden. Wir empfehlen Hoteliers, mit ihren Lösungsanbietern zusammenzuarbeiten und sich über Best Practices auf dem Laufenden zu halten, da diese wahrscheinlich von Quartal zu Quartal und sogar von Monat zu Monat völlig unterschiedlich sein werden.

* Ohne Festland China

** Januar bis Mai 2021

Das könnte Ihnen auch gefallen

Als Reaktion auf die DMA-Verordnungen hat Google im Januar mehrere wichtige Änderungen a…

Sind Sie bereit, die Geheimnisse des Hotel Revenue Management im Jahr 2024 zu lüften?

De…

Als Partner von über 10.500 unabhängigen Hotels weltweit für Vertriebs- und Marketingstr…

Für Hotelbetreiber kann SEO ein Rätsel und eine Quelle der Verunsicherung sein. Wie könn…

Die Hotels der Pichet-Gruppe sind 3-Sterne-Hotels und Touristenresidenzen und befinden s…