Distribution hôtelière et pandémie : l'échiquier du tourisme

L'hôtellerie a évolué en EMEA et en APAC de 2018 à 2021

Au cours des 15 derniers mois, le secteur hôtelier a subi l’une des plus grosses chutes jamais connues en nombre de réservations brutes. Cependant, malgré des volumes de réservation inférieurs en 2020 de 69 % à ceux de 2019, nous avons continué à suivre l’évolution des réservations : nature, canal, montant etc. afin d’identifier des tendances qui pourraient aider les hôtels à se redresser.

En 2019, nous avions publié notre première étude sur les tendances hôtelières, intitulée l’évolution de la distribution hôtelière en Europe (Étude approfondie des tendances hôtelières européennes de 2014 à 2018). Dans celle-ci, nous avons mis en évidence l’importance considérable des taux d’annulation des OTAs et la manière dont cela affectait les hôtels. Ce rapport expliquait en détail la façon dont le secteur, à son apogée pendant l’étude, était en train de changer.

Nous avons élargi notre deuxième analyse de 2020 afin d’examiner les tendances non seulement en EMEA, mais aussi en Asie-Pacifique (APAC). Ce rapport, intitulé La montée des Réservations directes par rapport aux OTAS mettait en lumière les changements liés à la pandémie, et la manière dont les réservations directes occupaient une part bien plus importante d’un marché considérablement plus réduit.

Cette nouvelle étude fait suite à notre analyse partielle de 2020. Dans ce rapport, nous avons examiné l’année 2020 tout entière (pour mieux comprendre l’impact de la pandémie), et nous avons passé en revue les cinq premiers mois de 2021. Les informations figurant dans ce compte-rendu ont été recueillies auprès de 3 442 hôtels en Europe et 438 hôtels dans la région d’Asie-Pacifique

Principaux constats

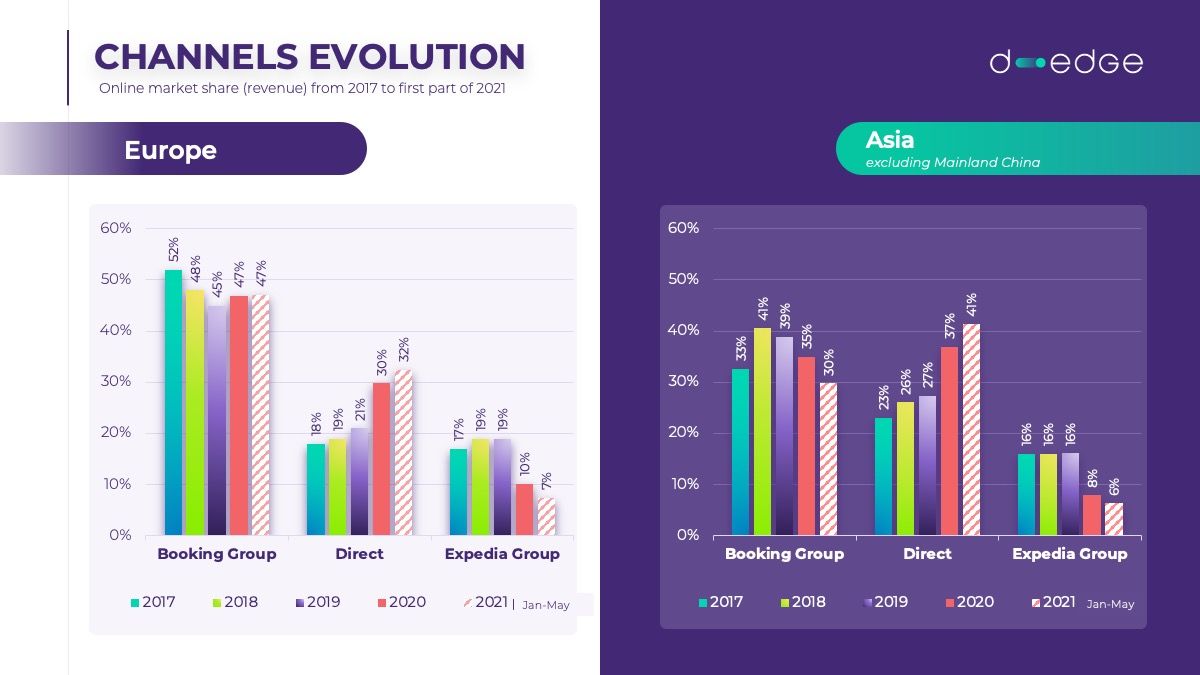

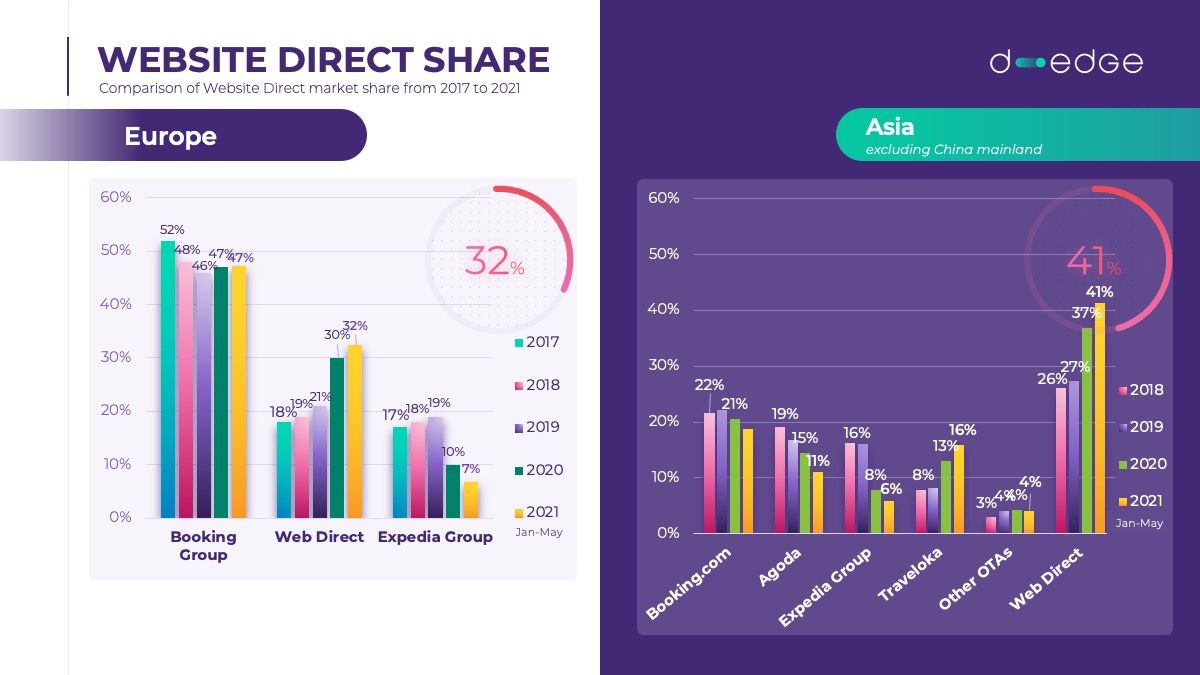

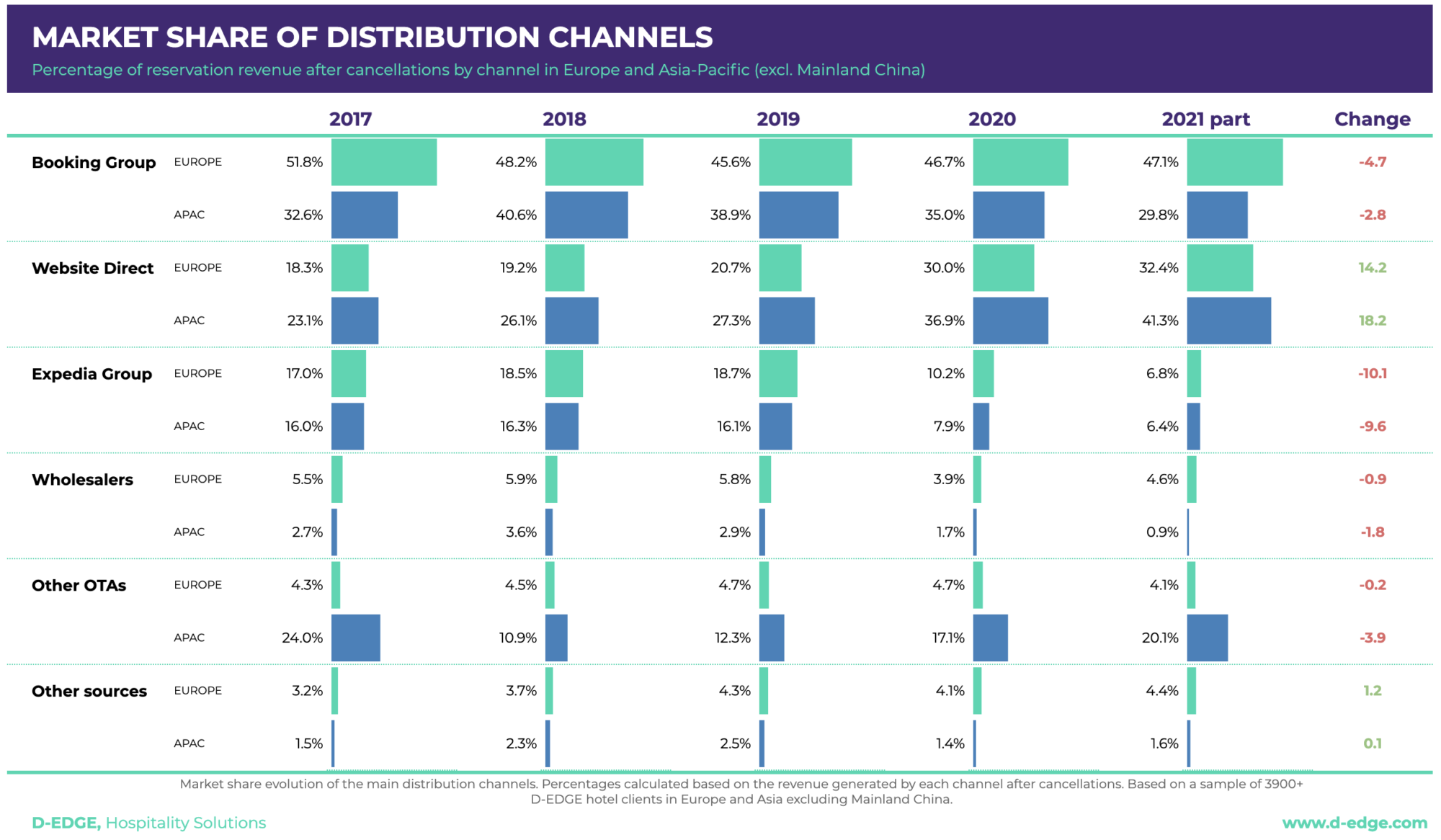

- Le canal web direct est passé devant Booking.com et les OTAs en Asie* (41 % de part de marché), et occupe la deuxième place en Europe (32 %)

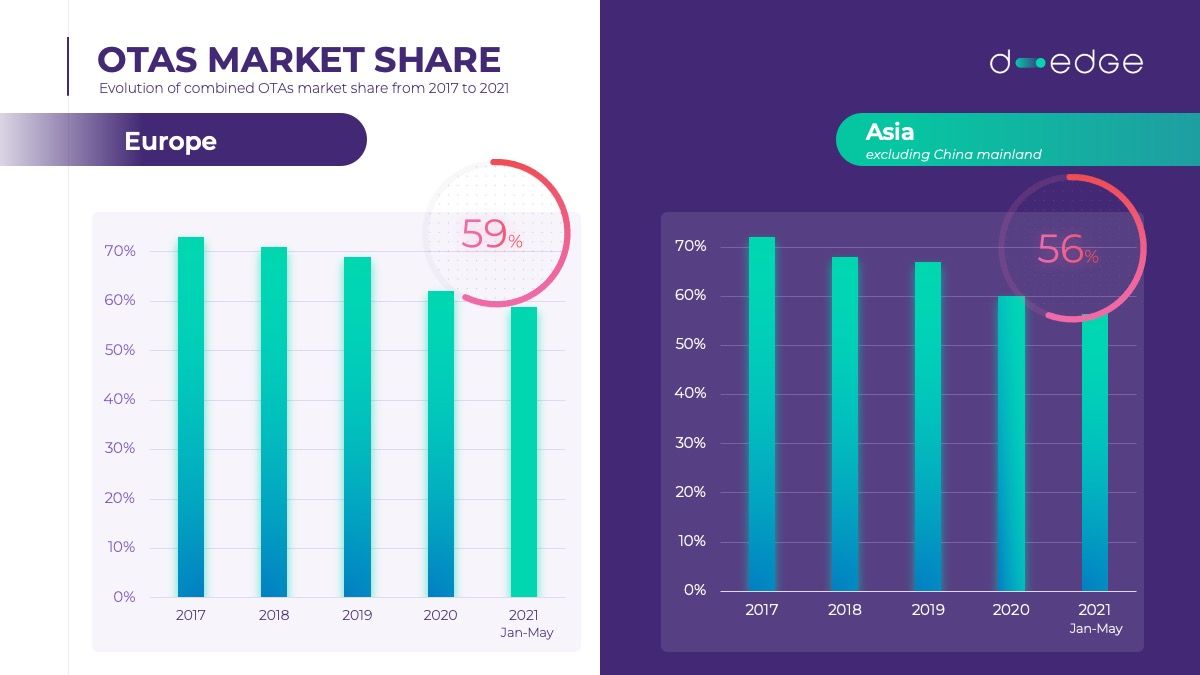

- En cinq ans, la part de marché des OTAs a décliné de 11 points en Europe et de 14 points en Asie*

- Expedia continue à céder des parts de marché, avec une perte de 12 points en Europe et 10 points en Asie-Pacifique*

- La valeur moyenne d’une réservation en Europe a augmenté de 12 % en 2021, reflétant un regain de confiance et de demande touristique

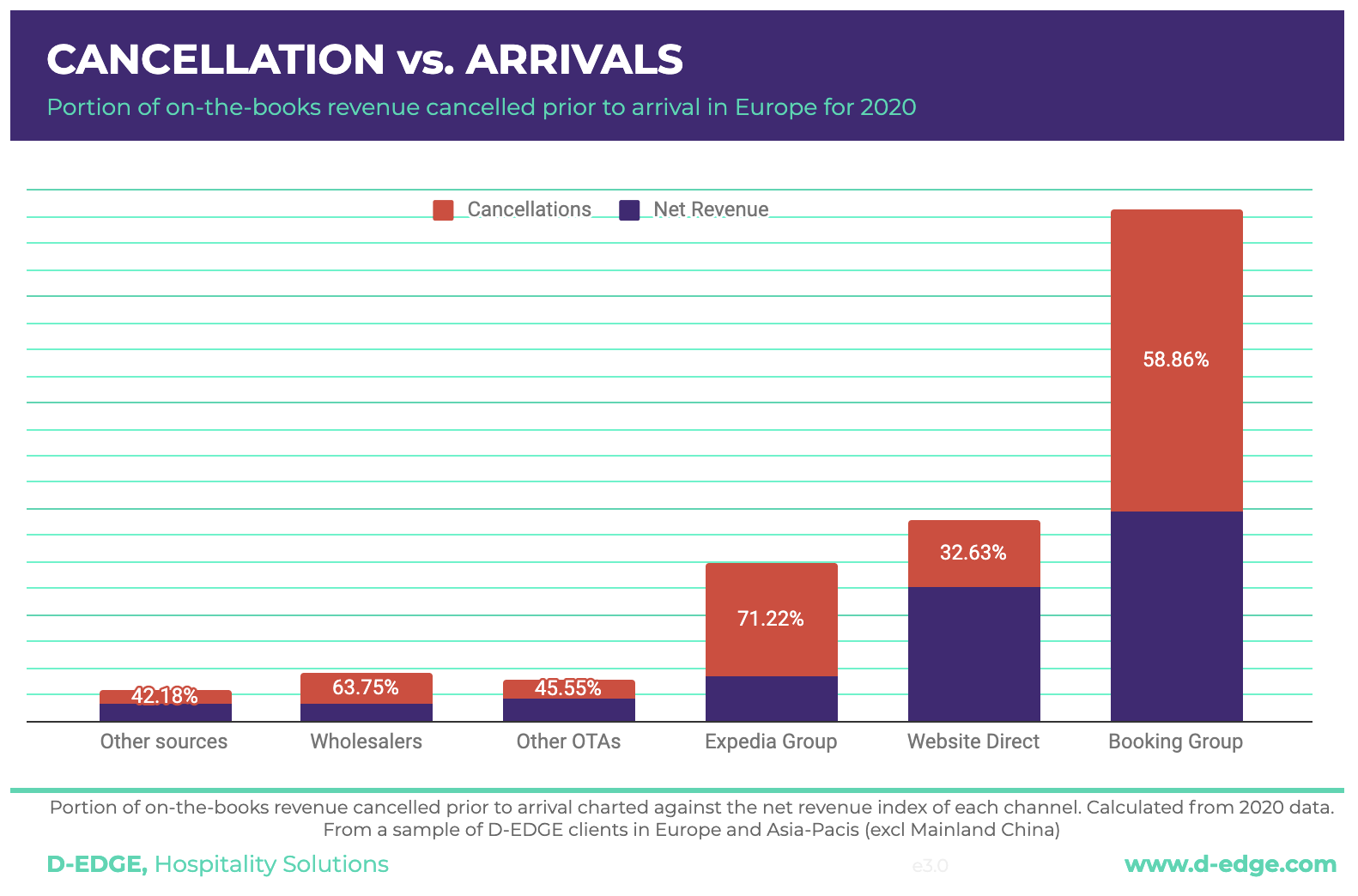

- En 2020, les annulations ont doublé, Expedia atteignant 71 % d’annulation et Booking presque 60 %. En Europe, un retour aux niveaux de réservation 2019 est envisageable grâce à la reprise de la demande et à la stabilisation des règles de voyage.

Tendance des réservations mondiales : la reprise reste fragile

À l’échelle mondiale, les volumes des réservations de 2021** se situent toujours 40 % en dessous du niveau de 2019. Ils se placent en revanche 159 % au-dessus des données enregistrées de mars à mai 2020. Cela étant, la région EMEA montre des signes d’amélioration encourageants, tandis que l’APAC, après une première reprise, connait un nouveau déclin significatif principalement en raison des nouvelles mesures de restriction des déplacements.

Les signes de reprise sont là, et on observe que chaque levée de restrictions est suivi immédiatement par un rebond de la demande. Cependant, cette reprise demeure fragile avec des niveaux élevés d’incertitude qui affectent la qualité des prévisions au-delà d’un ou deux mois maximum. Tout cela a également un impact important sur les taux d’annulation, comme nous l’évoquons ci-dessous.

La part du Direct monte, monte ....

Dans notre étude de 2020 sur la distribution hotellière, nous faisions déjà remarquer que les réservations directes (via les sites Web des hôtels) constituaient l’un des canaux en plus forte croissance. Cependant, il convenait de prendre en compte que les volumes bruts des réservations étaient nettement inférieurs à ceux observés auparavant. Nous évoquons certaines des causes de l’augmentation des réservations directes dans la section IV ci-dessous.

En 2021, nous avons constaté une hausse continue des revenus générés par le canal direct. En Europe, près d’un tiers des réservations a été effectué via les sites Web des hôtels, et en APAC*, le direct s’est imposé comme le principal canal, à la fois en 2020 (37 %) et en 2021** (41 %). Cette hausse a principalement nui à Expedia, qui a enregistré des contre-performances dans les deux régions : 7 % de part de marché en 2021** en Europe contre 10 % en 2021 et 6 % en 2021** contre 8 % en 2020 en APAC*.

Si l’on pousse l’analyse jusqu’en juin 2021, nous observons même que pour ce mois-ci, le direct est en Europe le premier, et jusqu’à présent le seul, canal où les réservations ont retrouvé des niveaux comparables à ceux d’avant la pandémie.

Le Direct dépasse même Booking.com en APAC*

En Asie*, le direct s’était déjà imposé comme la principale source de revenus en 2019, et sa part de marché a encore plus fortement augmenté en 2020, atteignant 41 % en 2021**, le meilleur résultat jamais enregistré. Selon nous, le pic de réservations directes des 15 derniers mois s’explique par la part plus élevée de voyageurs locaux depuis le début de la pandémie. En effet, les touristes de proximité ont représenté la majorité des voyages en 2020-2021, et ils sont, en général, moins susceptibles de réserver via des OTAs, leur préférant les canaux directs.

Les OTAs en perte de parts de marché

Dans notre précédente étude sur la distribution hôtelière, nous avions déjà signalé la perte de part de marché des OTAs à la fois en Europe et en Asie-Pacifique. Même si elles restent la principale source de revenus en ligne sur ces deux régions, cette tendance à la baisse se poursuit sur les premiers mois de 2021. En particulier en Asie*, où les parts de marché des OTAs ont diminué de quatre points, passant de 60 % en 2020 à 56 % en 2021**. Si nous revenons sur les cinq dernières années, les parts de marché des OTAs en Asie* ont chuté de 14 points (de 70 à 56 %). Dans la continuité des tendances observées en 2020, ces schémas se confirment au cours des premiers mois de 2021**. L’an dernier, nous estimions que cette perte de part de marché pouvait s’expliquer par la réduction des investissements publicitaires réalisés des OTAs, offrant un meilleur référencement aux sites Web des hôtels dans les moteurs de recherche. Toutefois, la plupart des agences de voyages en ligne ont repris des actions de référencement payant (SEA) en 2021 — bien qu’à des niveaux inférieurs à ceux de 2019 —, donc l’explication doit se situer ailleurs. Chez D-EDGE, nous croyons que cette situation résulte d’une combinaison de facteurs :

- le fait que les sites Web des hôtels affichent des informations souvent plus pertinentes que les OTAs, en particulier concernant les mesures anti-COVID ;

- la présence de conditions plus flexibles sur les sites directs ;

- la disparité des tarifs favorisant les canaux directs, notamment sur les Metasearch;

- la prédominance des voyageurs domestiques/locaux n’ayant pas besoin de prendre l’avion ;

- le volume global de réservations à la baisse qui favorise les voyageurs fréquents qui sont mieux informés des avantages de la réservation directe.

Cependant, cette dynamique négative ne s’applique pas à toutes les OTAs, et certains acteurs se sont démarqués :

- Booking.com, le leader incontesté, a démontré une forte résilience, en particulier en Europe. Il représente à lui seul 47 % des revenus générés par les réservations d’hôtels dans cette région.

- Airbnb, bien que possédant une part de marché nettement plus faible (en matière d’hôtellerie), a connu une croissance régulière au cours des cinq dernières années. D’ailleurs, avec une part de marché multipliée par 20, c’est un canal de vent à suivre. Si ce canal vous intéresse, nous vous conseillons de visionner le webinaire que nous avons organisé avec Airbnb : « How to get started on Airbnb » (Comment se lancer sur Airbnb).

- Certaines OTAs locales ont connu une forte croissance qui s’expliquerait par l’augmentation de la demande intérieure et se sont ainsi positionnées comme des sources fiables de réservations complémentaires pour les hôtels. Par exemple en Hongrie, entre 2019 et 2021**, Szalla.hu est passé de 7 à 12 % des ventes en ligne des hôtels. En République Tchèque, Hotel.cz a développé sa part de marché de plus de 300 %. Aux Pays-Bas, Hotelspecials.nl a multiplié sa part de marché par 26. Enfin, en Indonésie, Traveloka a vu sa part de marché passer de 53 à 58 %, tandis que Ticket.com a évolué de 7,65 à 14 %.

Il est donc plus important que jamais pour un hôtel de combiner habilement les différents canaux de distribution.

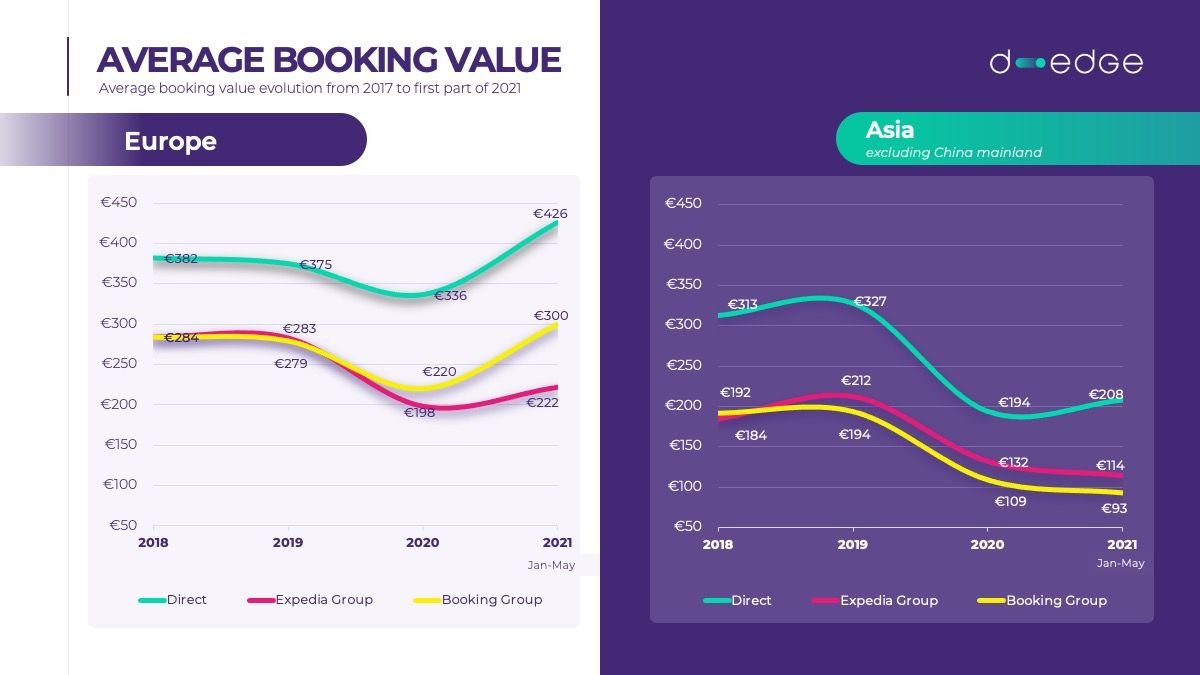

Une valeur moyenne de réservation qui remonte en Europe

Une valeur moyenne de réservation qui chute en 2020, en Europe et en Asie*. Cependant, en Europe, au cours de la première partie de 2021**, elle est revenue au niveau observé en 2018 (à l’exception des réservations sur Expedia). Il convient d’ailleurs de mentionner que le panier moyen en Europe a dépassé à la fois les résultats de 2018 et 2019, contribuant ainsi à élever la valeur du volume total des réservations. L’APAC* enregistre des données différentes, avec une baisse de la valeur moyenne des réservations qui continue, sauf sur le Direct (bien que, même sur ce canal, les valeurs moyennes de réservations restent nettement en dessous des chiffres d’avant pandémie). Ainsi, dans cette région, le montant des réservations du groupe Booking.com correspond à environ la moitié de sa valeur en 2018. Une fois encore, cela peut s’expliquer par la prédominance du voyage local en 2020-2021, qui entraîne une diminution de la durée de séjour – ce que nous abordons dans la prochaine section.

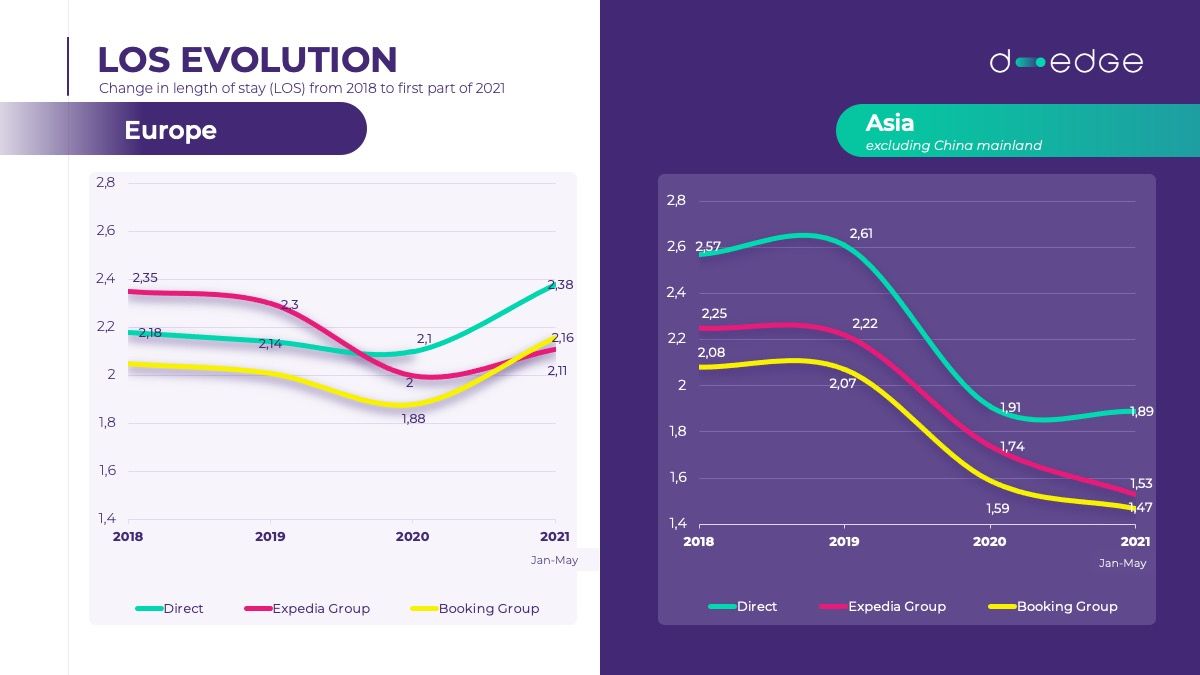

Une durée de séjour en forte baisse en APAC*

La durée moyenne de séjour a chuté en Asie, alors qu’elle revient à un niveau pré-pandémie en Europe. Cela s’explique probablement par le fait que l’APAC a principalement connu un tourisme domestique en 2020 et 2021, dans une région qui connaît habituellement des durées de séjour prolongées et des temps de trajet plus longs qu’en Europe. En raison des restrictions de voyage en constante évolution au sein de la région, le risque d’annulation reste, malheureusement, très élevé.

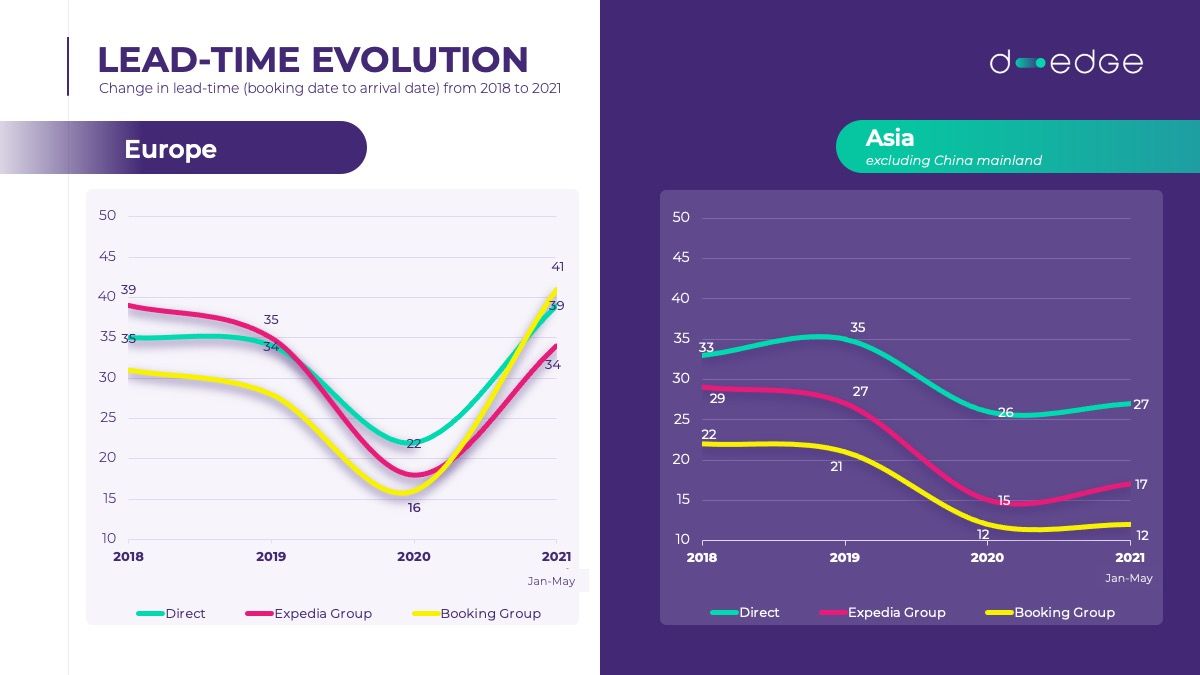

Un Lead-time meilleur qu'avant la pandémie en Europe

Même en matière de lead-time ( délai entre la réservation et le séjour), l’Europe et l’Asie affichent des chiffres très différents. Tandis que la fenêtre de réservation en Europe a atteint — et parfois même dépassé — les données d’avant pandémie, ce n’est pas le cas de l’APAC*, où les délais de réservation sont pratiquement restés les mêmes que l’an dernier, sûrement à cause des incertitudes issues des restrictions de voyage qui changent très rapidement dans la région. En Europe, avec la réouverture de presque tous les pays au printemps 2021, les voyageurs ont repris confiance et éprouvent un besoin vital d’organiser leurs vacances à l’avance. D’où l’augmentation significative du lead-time en Europe.

Cependant, comme nous l’expliquerons dans la prochaine section, ces délais doivent être appréhendés à la lumière des annulations qui, naturellement, n’ont jamais été aussi fortes en raison des restrictions de voyage qui évoluent rapidement et des confinements.

L'année des annulations

Au cours de la dernière année, nous avons assisté au déclin des tarifs non remboursables proposés par les hôtels. La grande majorité des réservations effectuées en 2020 et 2021** correspondent, en fait, à des tarifs flexibles. Cela n’est guère surprenant, suite à l’instabilité générée par la pandémie : les nouveaux variants du virus, les restrictions de voyage en constante évolution, etc.

Aujourd’hui avec presque 100 % de réservations remboursables, il n’est pas anormal que le taux d’annulation ait augmenté lui aussi En 2021** en particulier, près de six réservations sur dix sur le groupe Booking.com. ont été annulées. La situation est encore plus alarmante pour Expedia, dont le taux d’annulation a dépassé 71 %. Le canal direct affiche à nouveau de meilleurs résultats, avec « seulement » un tiers des réservations annulées avant l’arrivée.

Par rapport à notre première analyse de la distribution hôtelière, ces taux d’annulation ont plus que doublé pour presque tous les canaux, sauf pour le direct, qui est resté le mode de réservation le plus stable avec le taux d’annulation le moins élevé.

Alors que les taux d’annulation semblaient progressivement s’améliorer au cours des années qui ont précédé la pandémie, la tendance pour le futur proche sera probablement un maintien d’un taux très élevé d’annulations. Nous conseillons aux hôtels de s’adapter et d’apprendre à travailler avec les annulations, par exemple en communiquant avec les clients autant que possible à l’avance au sujet de toute modification, en partageant les informations relatives à leur séjour, en reconfirmant leur réservation ou en encourageant les annulations anticipées pour les dates à forte demande. Les hôtels peuvent automatiser de telles communications et les rendre plus intuitives grâce à un outil de CRM connecté. Ils éviteront ainsi les annulations de dernière minute aux périodes où ils atteindraient sinon leur occupation maximale.

Conclusion

Bien que les réservations deviennent un peu plus stables en EMEA, nous conseillons aux hôtels de rester flexibles et de placer le client au cœur de leur stratégie de revenus pour le reste de 2021. Avec un besoin de voyager bien présent et le relâchement des restriction, la demande reprend. Mais les mesures de restrictions évoluant rapidement, les hôtels doivent s’assurer de toujours en informer les clients et de les aider en cas d’évolution afin qu’ils puissent revenir dès que possible.

La progression des réservations directes et leur fiabilité accrue (notamment du fait d’un plus faible taux d’annulation) ont réaffirmé l’importance de ce canal. Les hôtels doivent tirer parti de cette période pour renouveler leur site web afin qu’il réponde aux derniers standards du e-commerce. Les derniers changements en matière de règles de traçage sur le web, font qu’il est encore plus essentiel d’avoir un site web à jour. En effet, les sites hôteliers entièrement intégrés deviennent monnaie courante afin de bien mesurer l’efficacité des actions marketing et d’améliorer l’expérience client.

Recherchez des canaux de distribution de niche où des OTAs locales dans les pays où vous pensez qu’il existe un marché potentiel pour vous. En collaboration avec votre fournisseur de channel manager, élargissez la liste des canaux de distribution avec lesquels vous travaillez et maximisez vos chances d’être vu.

Nous pouvons prédire sans trop de risques que notre secteur connaîtra de grands changements dans les 12 prochains mois. Nous recommandons aux hôtels de travailler avec leurs fournisseurs de solutions et de se tenir au courant des bonnes pratiques, car celles-ci diffèreront probablement du tout au tout d’un trimestre sur l’autre, voire d’un mois sur l’autre.

*à l’exception de la Chine continentale

**de janvier à mai 2021

Vous apprécierez peut-être également

En 2025, la connectivité n’est plus un sujet technique réservé aux équipes IT. Elle est …

Depuis plus de vingt ans, en collaborant étroitement avec des hôteliers de tous profils,…

Membre du Sunrise Hotel Group, le Monbijou Hotel est un établissement boutique qui incar…

Niché au cœur du centre dynamique de Bangkok, l’Hôtel Sukhothai Bangkok est un emb…

La recherche organique reste l’un des leviers les plus puissants pour générer des réserv…

Singapour, avril 2025 – D-EDGE Hospitality Solutions, leader mondial des technologies hô…